[뉴스핌=한기진 기자] “기준금리 내리면 수익 급감한다.” 김정태 하나금융지주 회장은 최근 기자에게 “올해 수익성은 지난해보다 좋아질 게 확실하다”면서도 기준금리를 가장 큰 변수로 꼽았다. 기준금리가 내리면 예금과 대출금리가 뒤따라 내리고 예대마진 감소->이자수익 감소로 이어진다.

김 회장의 우려는 한층 현실화될 가능성이 높아졌다. 14일 한국은행 금융통화위원회는 기준금리를 0.25%포인트 내린 2.25%로 결정했다.

이에 따라 은행들은 1~2주 내에 금리를 내릴 전망이다. 우리은행 관계자는 “기준금리를 결정하면 보통 그 다음 주에 금리를 반영한다”고 말했다.

◆ 대출금리 인하로 은행 수익 하락 불가피

먼저 내릴 금리는 대출 부분이다. 수신금리는 한은의 기준금리 인하를 예상해 먼저 움직인 시장금리 하락으로 이미 2%대(보통예금 기준)로 내렸다. 전날 국고채 1년 금리는 2.374%, 국고채 3년은 2.515%로 기준금리 수준이고 은행채 1년은 2.3%대로 내린 점이 반영됐다.

지난 6월의 신규 취급액 기준 여수신금리도 수신금리는 2.57%로 전달보다 0.02%포인트 내렸지만 대출금리는 4.40%로 전혀 움직이지 않았다는 게 한국은행 발표다. 수신금리는 시장금리 하락을 즉각 반영했지만, 대출금리는 기업대출 금리가 증가한 일시적인 영향을 받았다.

주택담보대출 금리는 다음 달 중순은 돼야 기준금리 인하를 반영할 전망이다. 기준금리 역할을 하는 코픽스(COFIX)금리가 시장금리를 반영하고 발표되는 데 한 달은 걸려서다. 다만 이날 CD(양도성예금증서) 금리가 2.49%로 0.12%포인트나 내려, CD연동형 대출금리 하락은 좀 더 빠를 전망이다.

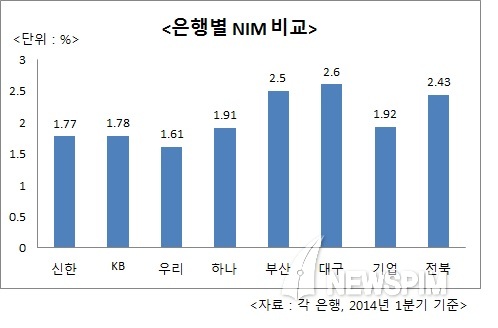

이처럼 대출금리가 내리면 예대마진(대출금리와 예금금리의 차이)이 하락하고 수익 감소로 이어진다. 이 같은 수익성을 나타내는 지표가 순이자마진(NIM)인데 예대마진과 채권 등 유가증권 투자 수익에서 조달비용을 차감한 수익이 포함된다.

이처럼 대출금리가 내리면 예대마진(대출금리와 예금금리의 차이)이 하락하고 수익 감소로 이어진다. 이 같은 수익성을 나타내는 지표가 순이자마진(NIM)인데 예대마진과 채권 등 유가증권 투자 수익에서 조달비용을 차감한 수익이 포함된다.

2분기 기준 은행권 평균 NIM은 1.82%로 2009년 이후 처음으로 1%대로 떨어진 이후 제자리다. 통상 기준금리가 0.25bp 내리면 은행의 NIM은 4~5bp 정도 하락하는 것으로 알려졌다. 이렇게 되면 은행권 평균 NIM은 1.7%대로 떨어지게 된다.

이처럼 NIM이 한은 기준금리에 민감한 이유는 은행권의 원화대출 상품구조가 시장금리에 따라 움직이는 변동금리 상품이 절대적으로 많기 때문이다. 시장금리 연동형 대출 비중이 가계는 30%, 기업은 60%나 된다. 반면 고정금리는 가계는 25%, 기업은 33%다. 기준금리가 내리면 시장금리가 움직이고 곧바로 대출금리 하락으로 이어지는데, 이런 구조의 대출이 많아 NIM하락이 불가피해진다.

◆ "가계부담 감소, 하반기 신규대출 이어질 듯"

기준금리 인하 효과가 나타나는 9월 이후에 시중은행 아파트담보대출 최저 금리가 2%대로 떨어질 가능성이 크다.

현재 최저금리 기준으로 가장 낮은 주택대출은 우리은행 ‘iTouch 아파트론’으로 3.17%이다. 지난달 15일 발표된 COFIX기준금리 신규취급액기준 6개월짜리 2.57%에 가산금리와 우대금리를 적용한 수치다. 한달 사이 시장금리 하락분과 한은의 기준금리를 반영한다면 COFIX기준금리는 떨어질 수밖에 없다.

이에 따라 가계의 대출이자 부담은 줄고, 이달 초 LTV(주택담보인정비율)·DTI(총부채상환비율) 완화와 맞물려 주택담보대출이 늘어날 환경이 만들어졌다.

채우석 우리은행 여신지원부 부행장은 “부동산규제 완화 이후 2금융권에서 은행으로 대출을 갈아타려는 문의가 늘었지만, 신규대출수요는 없는 편”이라면서 “하반기로 가면 신규대출이 늘어날 것으로 보인다”고 내다봤다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상