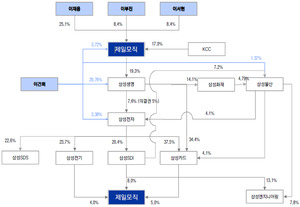

[뉴스핌=고종민 기자] 이재용 삼성전자 부회장·이부진 호텔신라 사장·이서현 제일모직 사장 등 오너가의 삼성그룹 지배구조를 탄탄히 할 제일모직 상장이 임박했다. 금융투자 업계에선 막바지 수혜주 찾기에 한창이다.

5일 금융투자업계에 따르면 제일모직 상장 최대 수혜주는 KCC·삼성SDI·삼성카드 등이다.

제일모직 공모에 수많은 투자자들이 몰리면서 밴드 최상단인 5만3000원이 공모가로 예상되는 가운데, 세 기업들은 제일모직의 보유 지분 일부를 매각하기로 했기 때문이다.

아울러 이들은 제일모직 상장 이후에도 상당한 지분을 보유할 것으로 예상돼, 공모 열기가 주가 상승으로 이어질 경우 지분 평가이익이 늘어날 전망이다.

구주매출을 가장 많이 하는 기업은 KCC다. 구주매출은 기존 보유 주식을 상장 공모 대상 주식으로 내놓는 것을 의미한다. KCC는 제일모직 보유 지준 17%(2152만주) 중 6%(750만주)를 내놓기로 했다.

KCC는 지난 2012년 초 제일모직 지분을 취득단가가 3만5959만원에 총 7738억5190원을 투입했다. 공모가 5만3000원을 가정하면 주당 1만7041원의 확정 시세차익이 발생하는 것이다. 공모를 통해 유입되는 자금은 3975억원으로 전망되며, 잠정 시세차익 추정치는 1278억750만원이다.

삼성카드는 보유지분 5%(624만9950주) 전량을 구주매출로 매각하며, 삼성SDI는 보유지분 8% 중 4%인 500만주를 공모키로 했다. 각각 3312억원, 2650억원의 현금이 유입될 것으로 예상된다.

증권가에선 공모가 최대치보다 높은 기업 목표주가를 매기고 있어 추가 지분 가치 상승도 점쳐진다. 현재까진 키움증권이 9만1000원을 제기했으며, KTB투자증권은 7만원으로 평가했다.

박중선 키움증권 연구원은 "제일모직은 순환출자 관계에 있는 계열사들에서 보유한 일부 지분을 정리하면 삼성그룹 지배구조의 최상단에 위치한다"며 "그룹 3세가 삼성그룹에 대한 지배력을 확고히 하기 위해 제일모직의 기업가치 증대가 필수적"이라고 진단했다.

실제 제일모직은 그룹의 미래 성장 동력인 바이오사업을 주도할 것으로 예상되며, 또 다른 성장 동력인 중국 현지 패션 사업을 영위하고 있다. 두 사업 부문은 아직 본격적인 성장을 하지 못하고 있지만, 복수의 업계 관계자들은 제일모직 기업 가치의 핵심 부분으로 보고 있다.

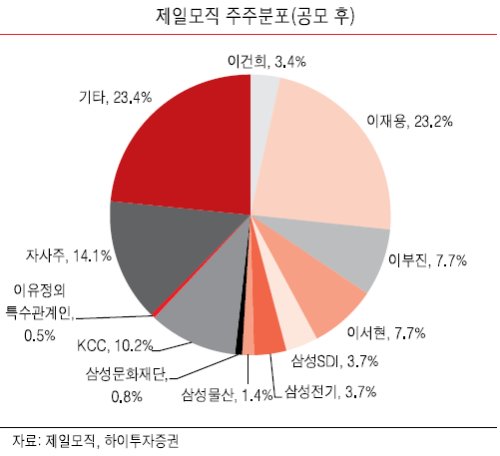

한편, 상장 후 제일모직 오너가 지분 구조는 이재용 23.24%, 이부진 7.75%, 이서현 7.75%, 이건희 삼성그룹 회장 3.45%다. 나머지 지분은 삼성SDI 3.7%, 삼성전기 3.7%, 삼성물산 1.37%, 삼성문화재단 0.82%, 자사주 14.1%, 기타주주 23.4% 등으로 전망된다.

[뉴스핌 Newspim] 고종민 기자 (kjm@newspim.com)

영상

영상