[뉴스핌=김성수 기자] 최근 글로벌 채권시장 매도세로 변동장세를 경혐한 뉴욕 채권시장은 이번 주 16~17일 예정된 미국 연방공개시장위원회(FOMC)에 관심이 집중될 전망이다.

변동성이 다소 잦아들 것인지 여부가 관건이던 차에 FOMC라는 큰 변동성 재료가 부상한 셈이다. 금리인상 시점으로 유력하게 꼽히는 오는 9월과 12월 중 어느 쪽에 의견이 쏠릴지가 시장 참여자들의 관심사다.

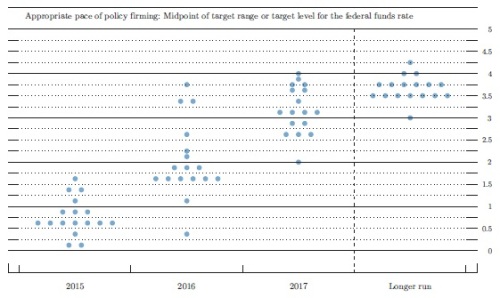

가장 최근인 지난 3월 발표 때에는 점 도표가 일부 하향 조정되면서 채권시장이 랠리를 펼쳤던 기억이 생생한데, 이번에는 어떨지 주목할 수밖에 없다.

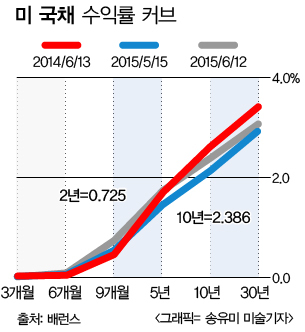

지표물인 10년물 수익률은 지난 한 주간 1.6bp 내린 2.395%를, 30년물 금리는 1.4bp 하락한 3.104%를 나타냈다. 반면 2년물 수익률은 전주보다 1.3bp 오른 0.730%를 보였다.

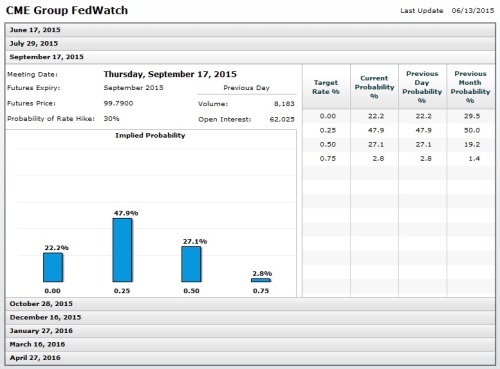

CME페드워치에 따르면 13일 연방기금(Federal fund) 금리선물시장은 9월 금리인상 가능성을 30%, 10월과 12월 인상 가능성을 각각 51%, 68%로 나타냈다.

시장에서는 금리인상 시점에 대한 힌트를 얻기 위해 FOMC 성명서의 경기판단 문구와 FOMC 위원들이 제시한 경제전망 및 금리 전망치(점도표), 재닛 옐런 연방준비제도(연준) 의장의 기자회견 등에 관심을 집중할 전망이다.

앞서 지난 3월 FOMC에서 올해 성장률 전망치를 종전 2.6~3.0%에서 2.3~2.7%로 하향조정했다. 또 올해 말 기준금리 전망치 중간값이 3월 회의의 0.625%보다 소폭이라도 하향될 경우 9월보다는 12월 금리인상에 대한 기대감이 높아질 것으로 예상된다.

이 밖에도 FOMC 위원들이 완전고용 실업률로 판단하는 '장기'(longer run) 실업률 전망치도 주목해야 할 변수다. 이 전망치가 낮아질수록 완전고용 도달을 위해 고용시장이 더 많이 개선돼야 한다는 뜻이기 때문에 연준의 경기부양 기조가 지속된다는 뜻으로 해석될 수 있다.

지난 3월 회의에서는 장기실업률 전망치가 종전 5.2~5.5%에서 5.0~5.2%로 하향됐다.

이번 주에는 미국 주요 경제지표도 다수 발표된다. 15일에는 5월 산업생산과 6월 전미주택건설업협회(NAHB) 주택시장지수, 16일에는 5월 신규주택착공건수 및 주택건축허가건수, 18일에는 5월 소비자물가지수(CPI)와 6월 필라델피아 연방준비은행(연은) 제조업지수 등이 발표된다.

오는 19일에는 존 윌리엄스 샌프란시스코 연은 총재와 로레타 메스터 클리블랜드 연은 총재가 연설한다.

또 18일 유로그룹(유로존 재무장관 협의체) 회의가 그리스 구제금융 협상 타결을 위한 최대 관심사로 꼽힌다. 유로그룹 회의에서도 뚜렷한 성과가 나오지 않는다면 그리스 디폴트(채무불이행)에 대한 우려가 증폭되면서 안전자산인 미 국채에 대한 수요가 몰릴 것으로 예상된다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상