24일자 니혼게이자이신문은 BOJ가 순이익증가세 대비 총자산수익률이 저조하고 2% 물가 달성이 요원한 시점에서 추가 부양책이나 긴축 단행에 따른 리스크가 높다고 지적했다.

BOJ는 시중은행들이 예치한 무이자와 다를바 없는 자금을 밑천으로 국채를 사들이고 있다. 지난해 BOJ는 1조90억엔의 순이익을 기록했다. 하지만 같은 기간 총자산이 324조엔까지 치솟았은 것에 비하면 보잘 것 없는 수익률이다.

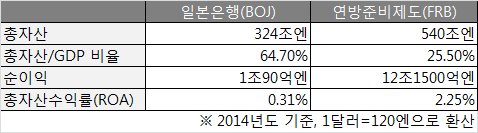

◆ BOJ, 지난해 총자산수익률 0.31%

니혼게이자이는 중앙은행의 순이익이 1조엔을 돌파를 칭찬하면서도 ROA가 극도로 낮은 점이 문제라고 지적했다.

반면 미국 연방준비제도(FRB)는 BOJ와 극명하게 대비된다. 달러/엔 환율을 120엔으로 환산할 경우, 지난해 말 FRB는 총자산 540조엔, 순이익 12조1500억엔을 기록했다. ROA는 2.25%에 이른다.

FRB와 BOJ가 수익률 면에서 현저한 차이를 보이는 데는 자산으로 보유하고 있는 채권 수익률이 큰 차이를 나타내고 있는 까닭이다. 지난해 BOJ의 장기 국채 운용수익률은 0.556%에 머물렀다. 같은 기간 FRB는 국채에서 3.26%, 모기지담보증권(MBS)에서 3.53%의 수익을 거뒀다.

QE 개시 시점이 이 같은 차이를 불러왔다는 분석이다. BOJ가 QE에 나선 지난 2013년 4월 당시 일본의 10년 만기 국채수익률은 1%를 밑돌았다. 반면 FRB는 지난 2008년 9월 리먼브라더스 사태 이후 미 10년물 국채 수익률이 4%부근에 자리한 시점에 장기 국채매입에 나섰다.

◆ 2% 물가목표 달성 아직…추가부양·금리인상 모두 위험?

낮은 ROA보다 중요한 문제는 BOJ의 목표인 2% 물가 달성이 요원한 상황에서 양적완화 확대나 축소가 단행되는 데 따른 출혈이 상당할 것이라는 부분이다.

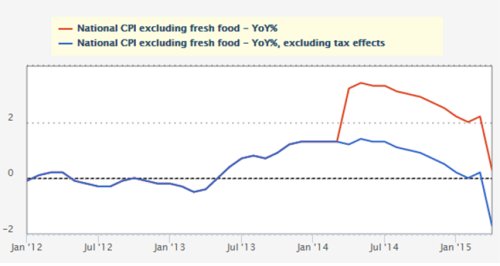

BOJ가 내세운 소비자물가지수(CPI) 목표치는 근원 CPI 기준 2%다. 2% 물가는 지난 1990년 이후 한 차례도 달성한 적 없는 수준이다.

실제 일본의 지난 4월 근원 CPI는 전년 동기 대비 0.3% 증가하는 데 그쳤다. 지난해 소비세 인상(5%→8%) 효과를 제외하면 마이너스(-) 구간까지 추락한다.

더욱 큰 문제는 QE가 종료 이후 긴축이 다가오는 시점이다. 이때 BOJ는 시중에 유동성이 넘치는 상황을 방지하기 위해 시중은행이 예치한 자금에 지불하는 금리(지준부리율)를 올리게 된다.

니혼게이자이는 "BOJ가 보유 국채를 매각하지 못할 경우, 시중은행에 지불할 금리가 국채금리를 웃도는 상황이 발생할 가능성이 높다"며 "BOJ가 채무초과에 빠져 공적자금을 지원받는 상황으로 내몰릴 수 있다"고 꼬집었다.

SMBC니코증권의 수에자와 히데노리 애널리스트는 "QE는 양날의 검"이라며 "매입량을 오랜 기간 늘릴수록, QE가 종료될 때 리스크는 더욱 커진다"고 지적했다.

[뉴스핌 Newspim] 배효진 기자 (termanter0@newspim.com)

영상

영상