[시드니=뉴스핌 권지언 특파원] 한국이 중국서 해외 국가로는 처음으로 위안화 표시 채권(판다본드) 발행 채비를 갖추면서 국제 금융시장의 이목이 판다본드 성장 가능성에 쏠리고 있다.

최희남 기획재정부 국제경제관리관은 FT와 인터뷰에서 "이번 판다본드 발행은 재정조달원을 다변화하는 동시에 중국에서 사업하는 한국기업이 채권을 발행할 때 벤치마크를 제공하는 역할을 할 것으로 기대한다"고 밝혔다.

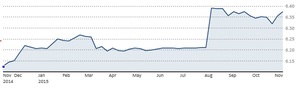

특히 한국 정부의 발행 시점은 최근 중국 채권 가격이 급격히 상승(금리 하락)하는 시점에 이루어지기 때문에 더욱 주목을 받고 있다. 현재 중국 3년물 국채 수익률은 2.7% 수준으로, 동일만기 한국물의 1.79%보다 1%포인트 가량 높다. 10년물의 경우 중국이 3.08%, 한국은 2.3% 수준이다.

판다본드 발행은 지난 9월 HSBC가 외국 금융사 중 처음으로 발행했고 일반 기업 중에는 작년 독일 자동차업체 다임러가 발행한 바 있지만 중국 현지에서 외화표시 국채 발행은 이번이 처음이다. 영국이 지난해 런던에서 30억위안 규모의 위안화표시 국채를 발행했고, 러시아는 내년에 10위안 규모의 위안화표시 국채를 모스크바에서 발행할 계획이다.

전문가들은 홍콩 채권시장에서 발행되는 위안화 표시 채권인 딤섬본드에 비해 외국계 기관 또는 기업이 중국 본토서 발행하는 위안화 표시 채권인 판다본드의 자본 풀(pool)이 더 넓어 앞으로 판다본드가 딤섬본드의 대안 시장으로 떠오를 것으로 내다보고 있다.

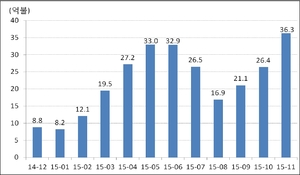

블룸버그 데이타에 따르면 올해 현재까지 기업들이 발행한 판다본드 규모는 70억위안으로 지난 10년 동안 발행된 60억위안을 이미 넘어섰다.

애널리스트들은 중국이 지금까지 개별적으로 진행하던 판다본드 발행 승인과 관련한 제도를 마련한다면 판다본드 발행은 꾸준히 늘어날 것으로 내다봤다.

다만 JP모간 외환전략가 조나단 케이브너는 장기적으로는 판다본드 발행이 "장기적으로는 큰 의미를 가질 수 있으나 단기적으로는 게임체인저가 되기 어렵다"며 "위안화 가치 하락을 우려한 투자자들이 판다본드를 꺼릴 수 있기 때문에 상징적인 움직임이 될 수 있다"는 견해를 내놓았다고 FT지는 전했다..

한국의 판다본드 발행은 이달 중으로 마무리 될 전망이며, 중국 최대 상업은행인 뱅크오브커뮤니케이션즈와 씨티그룹, 골드만삭스, HSBC, 스탠다드차타드가 주간사로 참여할 예정이다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)

영상

영상