[편집자] 이 기사는 1월 18일 오후 2시 40분 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[시드니= 뉴스핌 권지언 특파원] 연초 글로벌 패닉 장세가 전개된 가운데, 월가에서 명성이 높은 최고 시장전략가, 이른바 '구루(Guru)'들도 올해 시장 전망을 상당히 어둡게 보고 있는 것으로 나타났다.

투자전문지 배런스(Barron's)가 매년 초 진행하는 '라운드테이블' 결과, 이들은 최근 지속되는 글로벌 패닉장 탓에 세계 경제에 대해 하나같이 우려의 시선을 보냈다. 이에 따라 지수펀드 투자보다는 매우 저평가된 개별종목 발굴에 힘쓰라고 조언했다.

◆ 월가 구루는 누구.. '새 채권왕' 건드라크, 빌 그로스 자리 대신

올해 라운드테이블에는 뉴페이스인 더블라인캐피탈 창업주 겸 최고경영자(CEO) 제프리 건드라크가 앞서 빌 그로스의 자리를 대신했다. 에포크 인베스트먼트 파트너스 CEO 윌리엄 프리스트도 뉴페이스로 등장했다.

그 외에 스콧 블랙 델파이매니지먼트 회장과 월가 대표적 낙관론자로 알려진 골드만삭스 선임 투자전략가 애비 조셉 코헨, 마리오 가벨리 감코인베스터스 CEO, T.로우프라이스그룹의 브라이언 로저스 회장, 리불렛 캐피탈의 오스카 스캐퍼 회장, 이글캐피탈 파트너의 메릴 위트머, 줄라우프운용 대표인 펠릭스 줄라우프 등 총 9명의 구루들이 패널로 참석했다.

구루들은 월가에 저렴한 종목들이 널려 있지만 글로벌 증시가 올해 가파른 랠리를 연출하기는 어려울 것으로 내다봤으며, 세계 경제의 안정적인 성장은 결코 쉽지 않을 것으로 예상했다.

전 세계적으로 인구 변화와 부채 증가로 인한 수요 감소, 규제 확대 등의 문제가 성장의 발목을 잡고 있다는 지적도 나왔으며, 이 같은 분위기 속에 증시와 정크본드 등 글로벌 시장이 대체적으로 혼란을 겪을 것이란 분석이다.

◆ "인덱스펀드보단 저평가 종목 발굴"

미국 경제의 경우 당장은 어려우나 소비 성장세가 위기 탈출을 견인할 것이란 주장이다.

월가의 '수퍼 마리오'로 불리는 마리오 가벨리 감코인베스터스 최고경영자(CEO)는 미국 경제가 임금이 오르고 일자리가 늘고 소비자 지갑사정도 괜찮다 보니 연초 미 증시 혼란에도 불구하고 이를 충분히 극복할 것으로 평가했다.

그는 물론 강달러로 인한 수출 산업 타격이 예상되지만 군사나 인프라 관련 정부 지출이 늘어 전체적으로 미 경제는 2% 정도 성장할 것으로 예상했다.

프리스트 CEO와 티 로우 프라이스 회장 브라이언 로저스는 미국 경제가 당분간은 어려울 것이란 의견을 내놓았으며, 로저스는 내년이나 내후년쯤이 되어야 미국이 위기 모드에서 벗어날 것 같다고 말했다.

미국 증시와 관련해서는 올 연말 성적이 보합 내지 하락세가 예상된다는 답변 외에도 7% 정도 오를 것이란 의견, 상승폭이 2% 남짓 제한적일 것이란 예상도 나오는 등 전망이 상당히 엇갈렸다.

다만 저평가된 주식을 선별해 매수하는 것이 인덱스펀드를 고집하는 것보다 수익성이 나을 것이란 주장에는 의견이 대부분 일치했다.

글로벌 시장의 또 다른 관심사인 연방준비제도 금리 결정의 경우, 현재의 여건 상으로 보면 역시 4차례 추가 인상에 나서긴 어려울 것이란 관측이다. 건드라크는 재닛 옐런 연준 의장이 한 차례 추가 인상에 나선 뒤 다시 인하 압력을 받을 수도 있을 것으로 내다봤다.

◆ 로저스·스캐퍼, 아멕스 컴캐스트 에버텍 캘파인 등 추천

미국 증시 중에서 상승이 기대되는 개별 종목도 선별됐다.

로저스는 대표적 우량주인 아메리칸 익스프레스(종목코드:AXP), 작년 약세장이 나타나지 않았던 케이블 컴캐스트(CMCSA), 비상용품 전문업체 이튼(ETN), 유명 백화점 메이시스(M)가 유망하다고 강조했다.

경영진의 자산운용 능력이 뛰어난 미국 석유가스 및 화학관련 업체 옥시덴탈 페트롤리움(OXY)과 양호한 현금흐름 및 주주 수익을 자랑하는 퀄컴(QCOM)도 로저스의 톱픽 목록에 올랐다.

리불렛 캐피탈 회장 오스카 스캐퍼는 푸에르토리코 결제처리업체 에버텍(EVTC)과 전력업체 캘파인(CPN), 통신 인프라 제공업체 콤스코프 홀딩컴퍼니(COMM), 녹취솔루션 업체 나이스시스템즈(NICE) 등을 주목할 종목으로 꼽았다.

에버텍은 가파른 중남미 사업 확장세와 높은 자본수익률, 잉여현금흐름 등이 긍정적이며, 캘파인은 강력한 현금 흐름과 경영진의 탁월한 자본 배분 능력이 추천 이유로 제시됐다. 콤스코프 홀딩컴퍼니는 주가 상방 가능성이 최소 50%, 향후 18개월 안에는 75% 정도인 것으로 분석됐으며 나이스 시스템즈는 주가 상방 여력이 40%로 분석됐다.

◆ 중국+신흥시장 '우중충'…인도만 '쨍쨍'

올 들어 금융시장 혼란의 진앙지가 되고 있는 중국에 관해서는 추가적인 하락 압력이 불가피하다는 전망이다. 경기 둔화 우려가 지속되는 가운데 위안화와 상품시장이 모두 하락 압력을 받을 것이며 이머징 경제도 동반 약세를 보일 것이란 분석이다.

프리스트는 중국 이슈는 위기 전염이 불안요인으로, 중국 경제가 둔화되면 브라질이나 호주와 같은 자원 수출국이 타격을 입고 태평양 주변 중국 교역국 전망도 흐려지는 것이 문제라고 지적했다.

로저스를 비롯한 일부 패널들은 중국 당국이 경제 관련 통계치들을 부풀려 발표하는 것도 문제라고 꼬집었다. 건드라크는 중국 성장세가 당국 발표치보다 더 더딜 것이라고 내다봤고, 골드만삭스 전략가 애비 조셉 코언은 공식 발표치와 실제 지수 간 2%포인트 정도의 격차가 있을 것으로 판단했다.

줄라우프운용의 펠릭스 줄라우프 대표는 중국이 현재 대외수지(balance-of-payment) 상의 위기를 맞고 있으며, 이는 경기 침체가 와야 종료된다고 지적했다. 약세를 이어가고 있는 위안화의 경우 평가절상을 하려면 자본 흐름을 제한해야 하지만 이는 중국 내부에 또 다른 버블 위기를 키울 우려가 있다고 주장했다.

그는 위안화 가치가 떨어지게 놔두는 것이 최선의 방법이지만 지금보다 위안화 가치가 15~30% 더 떨어지면 전 세계 중국 교역국들이 동반 타격을 입게 되므로 위험할 수 있다고 강조했다. 같은 맥락에서 이머징 마켓 통화와 채권, 증시 모두 지금은 투자를 멀리 하는 것이 좋을 수 있다고 덧붙였다.

이머징 시장에 대한 우려의 시각이 팽배했지만 유일하게 인도에 대해서는 전망이 밝았다.

골드만의 코언은 더디긴 하지만 여러 구조적 이슈들이 해결되는 등 개혁 추진이 긍정적 요인이라고 평가했으며, 건드라크는 노동 성장세 등 한 세대 전 중국이 자랑했던 성장 잠재 요인들이 인도에서 나타나고 있다고 강조했다.

◆ "정크본드, 에너지 업계가 문제" 한목소리

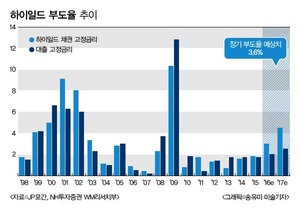

패널들은 정크본드 시장이 위기라고 이을 모았다.

군드라크는 정크본드 ETF인 SPDR바클레이즈 하이일드채 ETF(종목코드:JNK)가 리먼 브라더스 파산 사태 발생 3주 후 수준보다 낮은 가격에 거래되고 있다며 정크본드 전반이 위기라고 강조했다.

그 중에서도 에너지, 원자재, 광산 관련 기업들을 중심으로 정크본드 문제가 불거질 것으로 보이며, 국제유가가 배럴당 40달러 수준으로 회복된다 하더라도 수많은 에너지 기업들이 파산 위기에 놓일 것이란 경고다.

건드라크는 그 중에서도 정크본드 인덱스펀드투자 위험이 높다며 해당 펀드가 에너지 기업들의 디폴트 사태에 특히 취약하기 때문이라고 설명했다.

앞으로 손실을 기록하는 북미지역 에너지 기업들의 비중이 늘어날 것이며, 디폴트 증가는 물론 트리플B 또는 A등급의 기업들이 등급 강등을 마주하게 될 것으로 전망도 나왔다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상