[시드니= 뉴스핌 권지언 특파원] 중국이 자본유출을 막기 위한 송금제한 조치를 준비 중인 것으로 알려진 가운데 위안화 추가 평가절하 경고가 다시 제기됐다.

3일 자 투자전문매체 배런스(Barron's)는 오는 4일부터 중국은 역외보험상품 매입 한도를 제한하는 조치가 취해질 예정이지만 자본유출을 저지하는 데 큰 효과가 나타나지 않을 수 있다는 우려가 나타나고 있다고 보도했다.

역외보험상품은 중국인들이 위안화 저축액을 미 달러나 홍콩달러 표시 자산으로 이전하기 위해 사용하는 수단으로, 앞서 블룸버그는 오는 4일부터 중국 최대 결제사업자 유니온페이인터내셔널(UPI)이 역외보험상품 매입 금액을 거래당 5000달러로 제한할 예정이라고 전했다.

이 소식으로 인해 AIA 주가가 오전 한 때 10% 넘게 폭락하기도 했다.

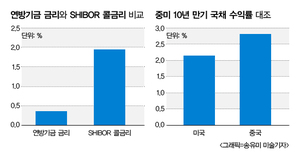

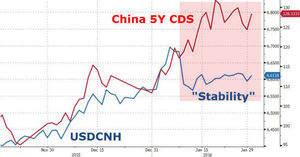

하지만 소시에테 제네랄(이하 속젠)은 중국이 이런 식으로 통제에 나서도 자본유출을 막지 못할 확률이 35% 정도로 크며, 이 경우 위안화 가치는 올 연말까지 달러 당 7.50위안으로 대폭 추락할 수 있다고 경고했다. 이런 예상이 맞다면 3일 고시환율인 6.5521위안 대비 위안화 가치가 약 13% 더 떨어지는 셈이다.

다만 역외 달러/위안(역외) 매수 포지션은 지나친 '네거티브 캐리(negative carry)'를 수반하며 단순한 옵션거래는 손익기준으로 봤을 때 프리미엄이 상당히 비싼 편이라고 지적했다. 실제로 위안화 숏포지션에 대한 프리미엄은 1월 중 50% 넘게 뛴 상태다.

2일 기준으로 역외시장에서 위안화 풋옵션 거래의 추가비용은 4.2%에 이를 정도로 아시아 11개 주오통화 중에서 가장 약세 전망이 강하다. 이 비용은 지난해 연말보다 약 2.3%포인트 증가한 것이며, 지난해 일시 평가절하가 단행되었던 8월 이후 최고치다.

이 같은 역외시장의 위안화 매도 거래는 탐욕이 큰 헤지펀드와 같은 기관투자자의 영역이다.

속젠은 주식투자 정도에 그치는 개인 투자자들의 경우 위안화 대리통화(proxy)인 한국 원화나 대만달러, 남아공 랜드, 멕시코 페소 등을 멀리 하라고 조언했다.

이어 자신들은 "달러/위안(역외) 콜 스프레드를 보유하는 것이 위안화 약세에 대한 가장 선호하는 포지션"이라고 밝혔다.

또 원화나 대만달러 대비 위안화 차액결제선물환(NDF) 매수는 매력적인 캐리트레이드지만, 이는 위안화의 일시 평가절하 단행에는 시가평가 상의 불리함이 있고, 또 위안화 추가 약세를 감안해 원화나 대만달러 대비 달러 매수 역시 매력적일 수 있다고 강조했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상