[시드니= 뉴스핌 권지언 특파원] 글로벌 유력 채권펀드들이 최근 포트폴리오 상 현금 비중을 200% 확대한 것으로 확인됐다.

이는 또다른 유동성 위기에 대한 대응이자 저가매수 기회를 노리는 중요한 포석 전개로 풀이된다.

6일 자 파이낸셜타임스(FT)는 블랙록과 프랭클린템플턴, 인베스코 등 글로벌 유력 채권펀드들이 시장 유동성 경색을 우려해 보유 현금 규모를 5년 전의 두 배 수준으로 확대했다고 보도했다.

모닝스타 자료에 의하면, 프랭클린템플턴의 글로벌채권펀드와 블랙록의 스트래티직 인컴 오퍼튜니티 펀드의 현금 비중은 최소 18%대로 지난 5년에 걸쳐 두 배 넘게 확대됐다.

이러한 장기간 현금 확보 움직임은 유럽 자산운용사들 사이에서도 나타나고 있는데, 까미낙의 세큐리테펀드와 인베스코의 유로코퍼레이트본드펀드 등은 2011년 초 이후 현금 보유 비중을 4배 넘게 늘렸다.

◆ 현금: 유동성 위기 대응+ 저가매수 노림수

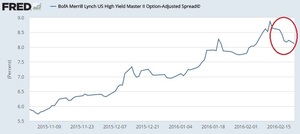

대형 채권 펀드가 이처럼 현금 확보에 열을 올린 배경에는 시장 유동성에 대한 규제 강화 움직임과 지난해 연말 뮤추얼펀드 운용사인 '서드 애비뉴'의 정크본드 환매 중단 사태가 자리하고 있다.

지난 금융위기 이후 시장조성자인 대형 딜러 은행들은 규제 강화로 인해 채권 취급 규모를 대폭 축소했고, 이 때문에 자산운용사들이 채권을 정리하기가 어려워 졌고 나아가 투자자의 환매 요청에 대응하기가 곤란해졌다.

채권 펀드시장 유동성 불안은 작년 말 서드 애비뉴가 유동성 압박에 8억달러에 달하는 펀드 환매를 중단하고 청산 절차를 밟겠다고 밝히면서 한 층 고조됐다.

브라운 브라더스 해리먼의 규제정보 대표 션 터피는 "서드 애비뉴 사태에 비춰볼 때 자산운용사들이 환매 요구를 충족하기 위해 현금 확보를 늘리려 했을 수 있다"고 말했다.

전문가들은 채권 펀드의 보유 현금 확대가 유동성 불안 외에도 또다른 저가매수 기회를 살피려는 포트폴리오 매니저들이나 파생상품 활용 확대와도 연관이 있다고 설명한다.

ICI글로벌 수석 이코노미스트 브라이언 레이드는 " 현금을 보유하려는 것은 즉각적인 환매 요청에 대응하기 위함도 있지만 매수 기회를 노리기 위한 것이기도 하다"고 분석했다.

블랙록 대변인도 현금이나 현금에 준하는 투자상품 비중을 늘리는 것이 "포트폴리오 상 변동성을 축소하는 한편 잠재적 투자 기회를 활용하기 위한 목적도 있다"고 대답했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상