[편집자] 이 기사는 3월 17일 오후 3시 20분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌= 이홍규 기자] 정보 통신 기술이 급격한 성장을 이뤄냈음에도 불구하고 은행권의 IT 기술 활용은 여전히 답보 상태라는 지적이 나왔다. 기존 은행 시스템을 유지하기 위해 IT기술을 활용하면서 비효율성만 증가했다는 분석이다.

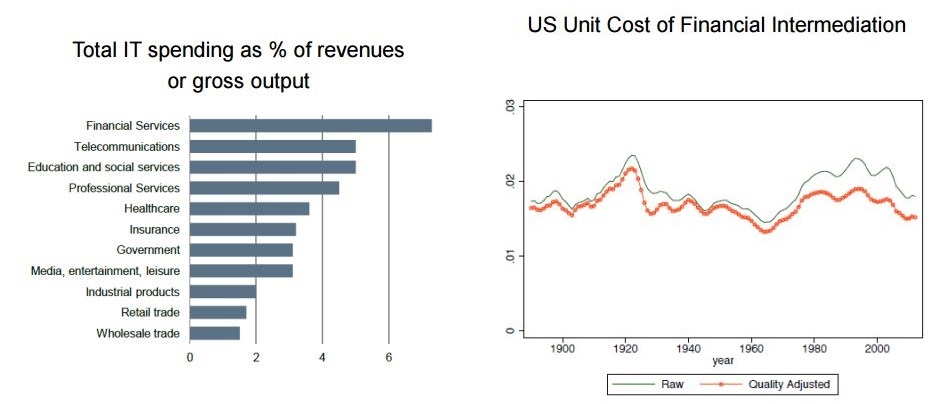

지난 7일 영국 중앙은행인 영란은행(Bank Of England)이 발간한 보고서에 의하면 모든 산업군 중에서 IT기술에 대한 지출은 금융 서비스 업종이 가장 많은 것으로 나타났지만 은행권이 부담하는 비용은 100년 전과 비슷한 수준을 유지하고 있는 것으로 확인됐다.

◆ 100년 전과 같은 중개비용… 왜?

보고서에 의하면 미국 내 은행의 단위당 금융 중개 비용은 1900년대와 비슷한 수준을 유지하고 있으며 1960년대 보다도 높은 것으로 관찰됐다. 뿐만 아니라 미국과 영국에서 은행 계좌가 없는 인구는 아직도 각각 1000만 명, 150만 명에 달하는 것으로 나타났다.

전문가들은 이 같은 현상을 두고 은행 시스템의 IT 기술 도입 수준이 비효율적이라는 진단을 내놨다. IT 기술 활용이 단순히 기존 은행 시스템을 유지하기 위해 사용되면서 이러한 비효율성이 나타났다는 지적이다. 이코노미스트지는 "대부분 은행의 기술 관련 지출은 기존 시스템을 유지하는 데에 사용됐다"고 지적했다.

파이낸셜타임스(FT)의 마틴 울프 칼럼니스트는 "전 세계적으로 은행 시스템 매출의 40%는 지급결제 업무로부터 나오는데, 지금과 같은 컴퓨터 시대에서 결제를 완료하는 데에는 아직도 몇 시간, 며칠이 걸린다"고 지적했다.

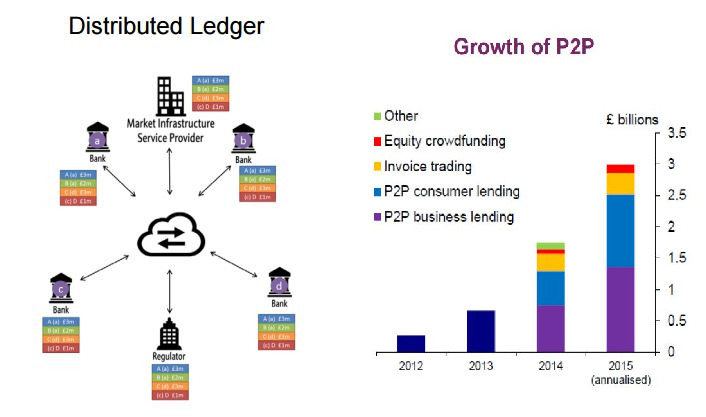

전문가들은 이 같은 금융 시스템 비효율성을 지급결제 방식과 중개 시스템 변화로 해소해야 한다고 지적하면서 그 예로 비트코인 플랫폼의 한 종류인 분산원장(distributed ledgers)과 P2P 플랫폼(Peer-to-Peer Platfrom) 시스템을 들었다. 분산원장은 모든 거래 내역을 분산네트워크에 기록해 종이 문서를 대처하는 기술을 뜻한다.

◆ '분산원장·P2P플랫폼'.. 전통 은행 소멸할 수도

스탠퍼드대학의 경제경영대학원 수전 애티 교수는 "분산원장 기술을 자산 소유권 등록과 같은 곳에 유용하게 활용할 수 있다"면서 "이를 통해 개발 도상국에 거주하는 사람은 토지 소유권 등록을 하는 데 어려움을 겪을 필요가 없으며 미국인들은 부동산 물권 보험 같은 곳에 비싼 돈을 지불하지 않아도 된다"고 말했다. 마틴 울프 칼럼니스트도 이를 통해 "국내외 결제 시스템에 대변혁을 일으킬 수 있다"고 설명했다.

P2P 플랫폼 도입 역시 중요한 예로 꼽힌다. P2P플랫폼은 은행 등의 금융 중개기관을 거치지 않고 개인과 개인이 온라인 플랫폼을 통해 돈을 빌려주는 것을 뜻한다.

마틴 울프는 "P2P플랫폼은 투자와 저축을 직접 연결해줬던 전통적인 금융 시스템에서 탈피할 것"이라면서 "이는 저축자가 은행의 중개 서비스를 필요로 하지 않음을 의미한다"고 설명했다. 그러면서 "이는 미래에 통화 창출과 금융 중개 기능이 분리될 수 있음을 뜻한다"고 설명했다.

이코노미스트 지는 "P2P를 통해 투자자는 직접 신용을 제공할 수 있으며 이는 저금리 환경에서 더 높은 수익률을 찾는 투자자에게 고무적"이라고 주장했다.

전문가들은 이렇게 기존 금융 시스템의 효율성 증대는 기존 금융을 '파괴(disrupt)'하는 방식을 통해서 도래해야 한다고 진단했다. 다만, 이와 관련한 보안과 규제 문제는 먼저 해결해야 한다는 의견을 덧붙였다.

이코노미스트 지는 "마이너스금리 체제가 반영구적인 상태로 지속된다면, 또는 예금주에게 세금을 매기는 사태가 발생한다면, 중앙은행 영역 밖에 있는 디지털 화폐의 매력은 기하급수적으로 증가할 것"이라면서 "이 때는 기존의 상업은행의 역할이 사라질 수 있다"고 전망했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상