[뉴스핌=김성수 기자] 하이일드 채권 가격이 역사적으로 저렴한 수준으로 하락하면서 투자자들이 이 시장에 다시 진입하기 위해 호시탐탐 기회를 엿보고 있다. 하지만 관련 상장지수펀드(ETF)를 선택하는 전략은 현명한 방법이 아니라는 지적이다.

◆ 하이일드 ETF, 액티브보다 부진

얼라이언스번스타인의 거손 디스텐펠드(Gershon Distenfeld) 하이일드 디렉터는 31일 투자자 노트에서 하이일드 채권 ETF가 액티브하게 운용되는 뮤추얼 펀드보다 운용 수익이 부진하다는 사실을 지적하며 이같이 밝혔다.

하이일드 ETF 중 가장 규모가 큰 아이셰어즈 아이박스 하이일드 회사채 ETF(iShares iBoxx $ High Yid Corp Bond(종목코드: HYG)는 지난 2008년 초부터 지난달 29일(현지시각) 현재까지 연간 수익률이 4.8%에 그쳤다.

다른 주요 하이일드채 ETF인 SPDR 바클레이즈 캐피탈 하이일드 채권 ETF(SPDR Barclays Capital High Yield Bnd ETF, 종목코드: JNK)는 같은 기간에 수익률이 4.3%로 조사됐다.

반면 액티브하게 운용된 뮤추얼 펀드는 이보다 수익률이 1%포인트(p) 가량 높았다. 시장 조사업체 리퍼에 따르면 액티브한 하이일드 뮤추얼펀드는 같은 기간에 평균 5.2% 수익률을 냈으며, 하이일드 채권 운용사의 상위 20% 업체들은 연간 수익률이 6.1%에 이르는 것으로 나타났다.

이들 액티브 매니저들은 하이일드 ETF보다 변동성이 낮아, 수익률은 더 높으면서도 위험은 더 낮은 것으로 조사됐다.

◆ ETF 분산투자의 함정… 수익률만 잠식

똑같이 하이일드 채권을 운용하는데 ETF를 통한 패시브 방식이 액티브한 운용 방식보다 성과가 저조한 이유는 무엇일까.

디스텐펠드 디렉터는 하이일드채 ETF가 각기 다양한 업종을 두루 포함하고 있어 수익률을 깎아먹는 효과가 발생할 수 있다고 설명했다. 이른바 '분산투자의 함정'이다.

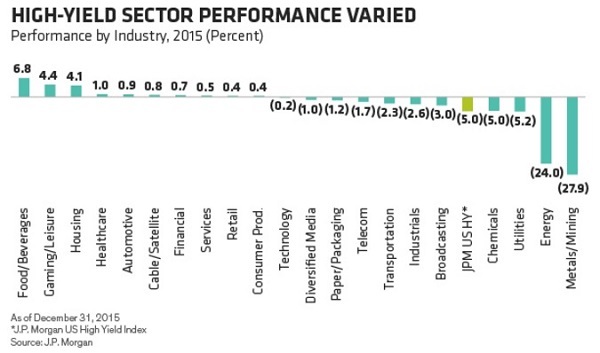

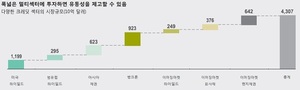

예를 들어 식료품 업종은 지난 한 해 6.8% 수익을 내면서 뉴욕 증시의 주요 섹터 가운데 가장 높은 성과를 창출했다. 반면 에너지 업종은 지난해 24% 급락하며 밑에서 두 번째의 초라한 성적을 냈다. 일부 에너지 업체들은 디폴트를 눈앞에 둔 상황이다.

하이일드 채권에 투자하는 방법으로 ETF를 선택한다면, 해당 ETF는 JP모간 미국 하이일드 지수를 추종하기 때문에 두 회사에 골고루 익스포저를 갖게 된다.

즉 식료품 업종에서 약간의 수익을 얻게 되더라도, 에너지 업종에서 그 세 배가 넘는 손실을 입으면서 전체 하이일드 채권 ETF 수익률이 하락할 수 있다는 뜻이다.

만약 액티브하게 운용되는 뮤추얼 펀드라면 업종별로 비중을 달리해 손실을 최소화할 수 있으나, ETF로 투자할 경우에는 그러한 기회가 원천봉쇄된다는 지적이다.

◆ 발행량 많을수록 포함 쉬워.. 디폴트 위험 무시?

디스텐펠드는 하이일드 채권 ETF에 담긴 채권들의 투자 비중에도 문제가 있다고 지적했다.

하이일드 채권 ETF는 가장 많은 규모의 채권을 발행한 업체에 가장 많은 비중을 할애하고 있다. 이는 다른 각도에서 보면 디폴트 위험이 가장 높은 채권이 ETF에서 가장 많은 비중을 차지하는 것으로 해석된다.

일례로 지난해 말 기준 업종별 성과가 가장 저조한 곳은 에너지 섹터였는데, 하이일드 채권 ETF에서 가장 비중이 높았던 분야 또한 에너지 섹터인 것으로 나타났다.

디스텐펠드 디렉터는 "현재 하이일드 채권은 투자 가치가 있지만, 이 기회를 가장 잘 활용할 수 있는 방법은 액티브하면서도 개별 종목에 집중하는 바텀업(Bottom-Up) 방식을 취하는 것"이라며 "ETF와 같은 패시브 전략을 고수하는 투자자들은 이런 드문 기회를 놓칠 위험이 있다"고 말했다.

이어 "ETF는 주식처럼 원하는 타이밍에 매매가 가능하기 때문에 단기에 포트폴리오 포지션을 헷지하는 용도로 유용하게 사용될 수는 있다"며 "그러나 ETF 자체가 가진 허점도 많기 때문에 장기 투자자들에게는 독이 될 수 있다"고 덧붙였다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상