[뉴욕 = 뉴스핌 황숙혜 특파원] 수익률에 목마른 글로벌 투자자들이 달러화 자산시장으로 잰걸음을 하고 있다. 일본과 유로존에 비해 월등히 높은 수익률을 챙길 수 있기 때문이다.

해외 투자자들이 미국 국채를 포함한 달러화 표시 자산을 매입하기 위해서는 달러화가 필요하다. 자산 수요만큼 달러화에 대한 수요 역시 높아졌다는 계산이 가능하다.

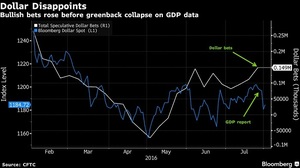

그런데도 6개 바스켓 통화에 대한 달러화 가치는 연초 이후 하락했다. 연초 100에 근접했던 달러 인덱스는 지난 5월 초 92 선까지 밀린 뒤 최근 96선을 회복했다.

달러화 자산 수요와 달러화 가치의 탈동조화는 해외 투자자들의 환헤지에서 비롯된 현상이라는 것이 시장 전문가들의 설명이다.

환헤지가 달러화 환율에 직접적인 영향을 미치는 것은 아니지만 상승 압박을 꺾어놓는 결과를 가져온다는 얘기다.

문제는 환헤지가 공짜가 아니라는 점이다. 헤지 자체에 비용이 발생하는 것은 물론이고 최근 달러화 환헤지 비용이 5년래 최고치로 치솟았다.

환헤지 비용을 감안할 때 일본 투자자들의 국채 투자 수익률이 마이너스로 떨어지는 상황에 이르자 월가 시장 전문가들이 긴장하고 있다.

해외 투자자들이 미국 국채를 환헤지 없이 매입하기 시작할 때 달러화가 가파르게 치솟을 수 있기 때문이다.

일본 재무성에 따르면 현지 투자자들이 올들어 사들인 해외 장기물 채권이 월 평균 32조엔(3130억달러)에 이른 것으로 집계됐다. 이는 2013년 대비 두 배 늘어난 수치다.

모간 스탠리는 이날 투자 보고서를 통해 “일본과 유럽 투자자들이 환헤지 없이 미국 국채 및 그 밖에 자산을 매입하기 시작하면 달러화가 큰 폭으로 뛸 것”이라고 전망했다.

환헤지 비용 상승으로 인해 달러화 표시 자산의 수요가 위축될 것이라는 의견도 나왔다. 이 경우 미국 국채 수익률이 상승 압박을 받게 된다.

제프리 로젠버그 블랙록 채권 전략가는 월스트리트저널(WSJ)과 인터뷰에서 “모든 조건이 동일할 때 환헤지 비용 상승은 투자자들이 요구하는 수익률을 끌어올릴 것”이라고 말했다.

하지만 미국 10년물 국채 수익률이 1.6% 선에서 거래, 마이너스 0.05% 내외로 떨어진 독일과 일본 국채에 비해 높은 투자 매력을 지니고 있어 투자자들은 환리스크를 떠안게 되더라도 헤지 없이 국채 매입을 지속할 것이라는 데 금융업계 전문가들이 의견을 모으고 있다.

달러화 자금 조달 비용의 상승은 환헤지 이외에 런던 은행간 단기 금리인 리보를 통해서도 확인된다. 달러화 리보는 최근 0.79%까지 상승해 7년래 최고치를 기록했다.

엔화와 유로화, 파운드화 리보가 올들어 일제히 떨어진 것과 대조적인 모습이다.

올 들어 달러화가 완만하게 하락한 것은 경제 지표가 부진한 데다 연방준비제도(Fed)가 온건한 행보를 취하고 있기 때문이다.

하지만 달러화 헤지 비용과 조달 비용은 전혀 다른 얘기를 전하고 있다고 시장 전문가들은 강조하고 있다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상