[편집자] 이 기사는 5월 23일 오전 11시26분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김지완 기자] 기초자산이 4개가 넘는 주가연계증권(ELS) 발행이 급증 추세다. 글로벌 증시 변동성이 크게 떨어지면서 증권사들이 ELS 수익률을 높이기 위한 궁여지책으로 기초자산 편입 숫자를 늘린탓이다.

23일 한국예탁결제원에 따르면 지난해 4분기부터 지난달말까지 기초자산 4개로 구성된 ELS 발행규모는 3조5091억원. 이는 2014년부터 지난해 8월말까지 발행된 1조5036억원보다 배 이상 많은 규모이다.

급기야 2011년 10월 이후 자취를 감췄던 기초자산 5개 ELS 상품도 6년만에 재등장했다. NH투자증권은 지난달 25일 'YOFC+나스미디어+덕산네오룩스+리더스코스메틱+아스트'의 조합의 사모 ELS를 발행했다.

◆ "ELS 수익률 맞추기 위해 기초자산 숫자 늘려"

증권사들의 이 같은 전략 변화는 무엇 때문일까. 우선 시장변동성이 낮아지면서 기초자산 2~3개 ELS로는 기대수익률을 맞추기 어려워 고객 유인이 쉽지 않다. 이중호 유안타증권 연구원은 "ELS 수익률은 기본적으로 변동성과 기초자산간 상관계수로 결정되는데, 글로벌 주요증시의 변동성이 역사적 저점 수준까지 떨어졌다"면서 "현재 증권사들이 기초자산 2~3개 ELS로는 은행예금 이상의 수익률을 제시하기 어려워 기초자산 숫자를 계속 늘려 발행하고 있는 상황"이라고 분석했다.

S&P500의 변동성을 나타내는 VIX는 지난 15일 2006년이후 처음으로 10% 아래로 하락했다. VIX가 10%를 하회한건 1928년 지수 산출 이래로 1993년말과 2006년말 등 두차례다.

문제는 ELS 기초자산 숫자가 늘어날수록 수익 달성 조건은 어려워진다는 점이다. 한창훈 NH투자증권 NH금융PLUS 영업부금융센터 2지점 대리(PB)는 "ELS는 기초자산으로 구성된 종목 중 한 종목이라도 녹인(Knock-In)이 되면 조기상환이 어렵다"면서 "ELS의 기초자산 숫자가 늘어날수록 달성해야 하는 조건이 많아지기 때문에 투자자의 성공 확률은 그만큼 떨어진다"고 설명했다.

◆ "'5대양 6대주' 글로벌 증시 전체 베팅...하나만 무너져도 '끝'"

ELS 기초자산 구성도 문제다. 이중호 연구원은 "ELS 기초자산 숫자가 늘어나면서 전세계 '5대양 6대주'에 동시에 베팅하는 상품이 쏟아지고 있다"면서 "사실상 전세계 지수 동시 상승에 베팅하는 것과 다를 바 없다. 아울러 수익률을 높이기 위해 기초자산간 상관계수가 높은 지수에 중복 베팅이 되는 것도 문제"라고 지적했다.

23일 기준 최근 6개월간 기초자산 3개 이상의 ELS 발행동향을 살펴보면, '다우+유로스톡스50+항생지수+코스피200' 조합의 기초자산 4개 ELS가 4조3966억원 발행돼 가장 많다. 이어 '다우+유로스톡스50+니케이225+S&P500' 조합이 3조3388억원, '다우+유로스톡스50+S&P500+코스피200' 조합이 3조2241억원 발행됐다.

증권가에선 이러한 ELS 발행이 결국 증권사 실적에 부메랑이 될 것이란 우려를 내놓는다. 금융투자업계 한 관계자는 "증권사들이 당장의 ELS 판매실적을 올리기 위해 자충수를 두는 셈"이라며 "글로벌 증시 전체에 동시 베팅하는 기초자산 4개 이상의 상품이 쏟아지는 상황에서 어느 한 곳이라도 무너지면 무더기 조기상환 실패가 일어난다. 또 ELS에 투자 실패를 경험한 투자자들이 다시 ELS에 투자하겠는가"라고 비판했다.

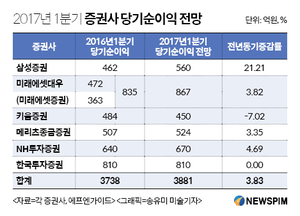

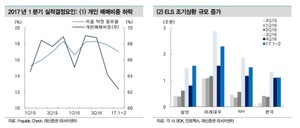

김서연 한국투자증권 연구원은 "올해 1분기 증권사들의 실적호조 배경에는 ELS 조기상환과 재판매 수익이 급증한 영향이 컸다"면서 "ELS의 조기상환이 이뤄지면 채권운용에서 헤지비용이 감소하고, 회계상 만기시점까지 분할돼 반영되는 ELS 판매수익이 한꺼번에 실적으로 잡힌다. 결국 ELS 턴오버가 많을수록 증권사 수익이 증가하는 구조"라고 했다.

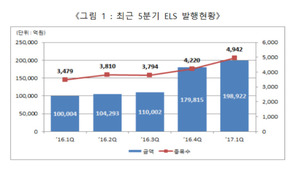

올해 1분기 ELS 조기상환 규모는 20조5000억원(1월 4조4000억원, 2월 7조1000억원, 3월 9조원)으로 전년대비 431% 전 분기 대비 149%가 증가했다. 아울러 1분기 ELS발행금액은 16조8000억원으로 사상최대 수준이었던 15년 상반기 수준에 근접했다는 평가다.

[뉴스핌 Newspim] 김지완 기자 (swiss2pac@newspim.com)

영상

영상