[편집자] 이 기사는 5월 29일 오후 4시05분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승동 기자] 금융당국이 보험회사가 보유한 채권을 계정에 관계없이 모두 시가로 평가하도록 바꿀 예정이다. 채권뿐 아니라 부동산이나 주식 등 모든 자산도 시가평가한다. 이에 보험사는 금리 변동에 보다 민감하게 반응하게 될 전망이다.

29일 보험업계에 따르면 금융감독원은 신지급여력제도(K-ICS) 표준모형을 마련하고, 최근 각 보험사의 의견을 수렴했다.

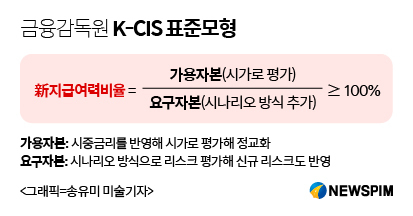

보험사가 보험 계약자에게 보험금을 제 때 줄 수 있는 여력을 갖췄는지를 파악하기 위한 지표가 지급여력 RBC(Risk Based Capital)다. RBC는 가용자본(손실금액을 보전할 수 있는 자본량)을 요구자본(손실로 인해 필요한 금액)으로 나눈 수치다. 감독당국은 RBC가 100%에 미달하는 보험사에 시정조치를 요구할 수 있다.

금감원은 RBC를 새롭게 바꿔 신지급여력제도를 마련 중이다. 새로운 제도에 'K-ICS'라는 명칭도 붙였다.

RBC와 K-ICS의 다른 점은 가용자본과 요구자본을 산출할 때 원가로 하느냐, 시가로 하느냐다. 즉, 가용자본 중 가장 큰 비중을 차지하는 채권을 만기보유 계정에 넣으냐, 매도가능 계정에 넣느냐에 따라 보험사의 RBC가 크게 변했다. 매도가능계정에 들어간 채권은 시가로 평가하지만 만기보유계정에 들어간 채권은 시중금리를 반영하지 않기 때문이다.

반면 K-ICS는 채권계정에 상관없이 모두 시가로 평가해야한다. 이에 따라 보험사의 금리 리스크가 확대될 전망이다. 다만 보험계약의 장래이익(CSM)은 가용자본으로 인정받게 된다. 향후 이익까지 가용자본으로 편입해 보험사의 부담이 일부 완화되는 셈이다.

요구자본은 보유계약, 시장리스크 등 보험사가 지닌 위험액을 산출한 것이다. 지금까지는 보유 리스크만으로 요구자본을 측정했다. 그러나 K-ICS에선 시나리오 방식으로 요구자본을 측정, 지금까지 반영하지 않은 신규 리스크도 요구자본에 반영이 가능하게 된다.

보험업계 한 관계자는 “K-ICS가 도입되면 보험사가 보유한 채권뿐만 아니라 부동산이나 주식 등 거의 모든 자산을 시가로 평가하게 된다”며 “보험사는 시중금리 변화에 따른 민감도가 더 높아질 수밖에 없다”고 설명했다.

이 관계자는 “자산-부채 듀레이션(잔존만기)을 최대한 맞춰 금리 변동 리스크를 최대한 줄여야 한다”며 “듀레이션을 통일해도 남은 리스크는 파생상품으로 헷징해야 할 것으로 보인다”고 설명했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상