[뉴스핌=이영기 기자] 아마존과 애플 등 기술 기업이 S&P500에서 차지하는 시가총액 비중이 역사적 평균 15.4%를 넘어서 23%까지 올라가는 가운데 액티브 투자자의 성공 습관이 다시 주목받고 있다.

지난 5일 자 월가 유력 주간지 배런스는 "인내심, 장기적 안목, 유행에 휩쓸리지 않는 것 등 3가지"가 그것이라고 소개했다.

최근 런던에서 개최된 한 밸류투자자 컨퍼런스에서 FPA의 스티븐 로믹은 "워렌 버핏, 세스 클라만, 장마리 에베이야르, 밥 로드리게스 등은 존경스럽게도 투자 성과의 장기 기록을 가지고 있다"면서 "성공 투자의 핵심은 바로 인내심과 장기적 안목, 유행에 휘둘리지 않는 것"이라고 말했다.

◆ FANG 사례: 플러스로 기울어진 정규분포

우선 로믹은 "최근 소수의 주식이 증시를 견인하고 있다"며 "지난 2015년에는 이른바 'FANG(Facebook, Apple, Netflix, Google)' 주식이 그랬다"고 설명했다. 그는 "2016년 영국에서 FTSE가 14.4% 올랐는데 그때도 3개의 원자재 회사와 1개의 금융회사가 그 상승을 주도했다"고 덧붙였다.

소수의 주식이 지수 전체를 좌지우지하고, 성과가 좋지 않은 주식들을 함게 끌고간다는 것이다. 금융공학에서 말하는 '양의 왜곡(Positive Skew)'다. 긍정적, 플러스(+) 수익률 방향으로 정규분포가 기울어진 것을 말하는 양의 왜곡도는 곧바로 액티브한 주식 투자의 원리가 된다.

지수나 기준점을 수동적으로 추종하는 '패시브(passive)' 투자자는 이 용어를 좋아하지 않는다. 로믹은 "패시브 투자자는 남과 다른 것을 두려워한다"며 "모든 분야(섹터)에서 모든 주식에 고르게 투자하는 것이 곧 남과 다르지 않고 해서 해고되지도 않는 지름길인 것"이라고 설명했다. 그리고 남과 다르지 않기 위해 유행도 타고 불안해 한다는 것이다.

지난 2008년 침체의 절벽 위에 서 있을 때, 많은 투자자는 보유 주식과 채권을 현금화했다. 경제가 더 악화되고 주가는 추락할 것이기 때문이었다. 한동안은 그렇게 하는 것이 정답처럼 보였다.

◆ '인내심과 안목, 유행타지 않기'

경제가 제자리를 찾으면서, '아차 아니구나'하며 시장으로 돌아왔을 때는 이미 가격들은 모두 올라있었다.

인내심과 장기적인 안목, 그리고 유행에 휘둘리지 않는 덕목이 드러나는 대목이다. 워렌 버핏, 세스 클라만, 장마리 에베이야르, 밥 로드리게스 등은 야구에서 그랜드 슬램을 친 것이라기 보다는 3진 아웃을 당하지 않았기 때문에 뛰어난 성과를 자랑하는 것인지도 모른다.

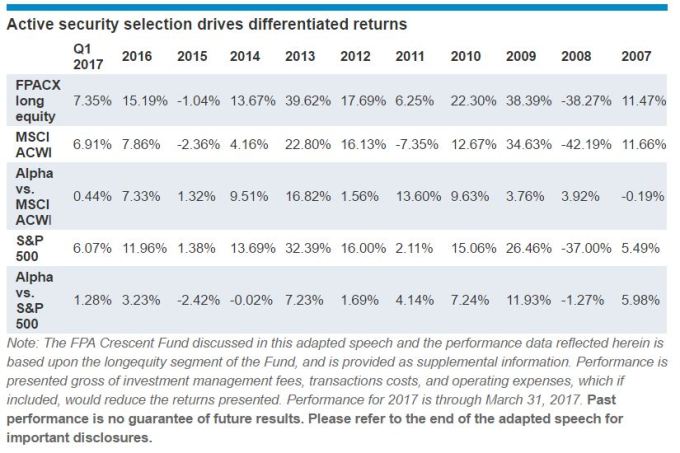

로믹은 자신의 FPA 크레센트 펀드의 성과를 예로 들었다. 이 펀드는 전세계 어디든 가리지 않고 주식과 채권에 투자하면서도 투자금의 손실은 절대적으로 막아내는 운용방식을 채택하고 있다.

주식투자 수익률을 보면 지난 10년간 인덱스보다 성과가 못한 연도를 찾을 수 있다. 글로벌인덱스(MSCI)와 비교시 2007년 1개 연도다. 미국시장(S&P500)과 비교하면 2008년, 2014년, 2015년 3개 연도다. 최악의 경우는 S&P500과 비교한 2015년 수익률 차이 -2.32%다. 성과가 못한 4개 연도의 수익률 차이 평균은 -1.0%다.

반면 글로벌시장에 비해 5% 이상 수익률 격차를 내며 고성과를 보인 연도는 모두 5개나 된다. 미국시장에 비해서 5%이상 수익률을 더 낸 경우도 4개다. 평균적으로 6~7% 수익률 격차를 보였다.

로믹은 "시장이 상승할 때는 특히 S&P500의 5년 이동평균이 10%이상 상승할 때는 액티브가 87% 확률로 낮은 성과를 보였다. 하지만 이동평균이 10% 미만으로 상승할 때는 98% 확률로 더 나은 성과를 보였고, 시장이 하락할 경우에는 100% 더 좋은 운용 수익을 보였다"고 강조했다.

그런데도 인스타그램이나 스냅챗의 시대에는 즉각적인 만족이 우리 삶을 지배하기 때문에 어려운 시기를 견뎌내는 인내심 있는 펀드매니저가 찾아보기 힘들다는 것이 로믹의 지적이다.

이런 맥락에서 1990년대 후반의 저조한 성과와 버크셔 해서웨이의 모자라는 자본, 클라만의 장기 록업된 자본 등의 영향으로 1997년에 2000년까지 FPA와 에베이야르의 퍼스트 이글은 50% 이상의 펀드규모 감소를 경험했다.

조심스런 투자는 단기적 측면에서 투자자들을 실망시킬 수 있지만 장기적으로는 고객을 만족시킨다. 로믹은 "최근 다시 투자자금이 몰려들고 있다"며 "우리는 고객을 보호하는 차원에서 보다 장기적인 안목에서 보다 조심스럽게 접근하는 것이다"라고 강조했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상