[뉴스핌=우수연 기자] 중국 A주가 글로벌 지수 산출기관인 미국 모건스탠리 캐피털인터내셔널(MSCI)가 선정하는 MSCI 신흥지수에 편입된 것과 관련해 시장 전문가들은 단기적으로 국내 증시에 미치는 영향은 제한적일 것으로 전망했다.

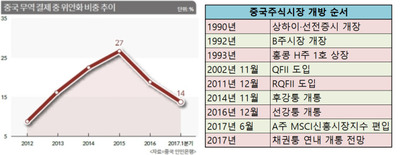

21일 모건스탠리 캐피탈인터내셔널은 중국 A주 222개 종목을 MSCI 신흥지수 편입대상에 포함하기로 했다고 밝혔다. 지난 3년간 도전 실패 끝에 4번만에 A주 신흥지수 편입에 성공한 것이다.

최초 편입시점에는 대상 A주의 유통 시가총액의 5%만 부분 편입하고, 편입 시기도 두 차례에 나눠 진행될 예정이다. 최초 편입 시총의 50%만 2018년 5월말 반기 리뷰에 맞춰 편입되며 나머지 절반은 2018년 8월말 분기 리뷰에 맞춰 편입된다.

전문가들은 이번 이벤트가 단기적으로 국내 증시에 미치는 영향력은 제한적일 것으로 내다봤다. 오히려 패시브 자금 등 한국 증시에서 매도 물량이 나올 경우 이를 매수 기회로 활용해야한다는 조언도 나온다.

강승철 한국투자증권 연구원에 따르면, 글로벌 MSCI 신흥 지수를 추적하는 자금은 1조6000억달러 수준이며, 이중 패시브 추적 자금은 2200억달러, 액티브는 1조4000억달러 수준이다.

아울러 222개의 중국 A주의 시총 5%가 최초 편입될 경우 해당 지수에서 중국 A주가 차지하는 비중은 0.7%이며, 이로인한 한국 주식의 신흥지수 내 비중 감소는 -0.2~0.3% 수준이 될 것으로 전망된다.

강 연구원은 "패시브 매도만 감안하면 한국물 매도 수요는 5억5000만달러 수준이며, 패시브와 액티브 자금 모두를 합한 매도를 감안하면 41억달러로 추정된다"며 "달러/원 환율 1140원을 가정하면 원화로는 총 4조7000억원에 해당한다"고 분석했다.

그는 "패시브 매도만 고려하면 금액은 많지 않고, 편입시점인 내년 5월과 8월 부근에 절반씩 매도가 나누어 집중될 것"이라며 "액티브 펀드 입장에서도 A주 벤치마크 편입은 의미가 크지만 대응은 펀드마다 다르고 시기도 분산될 전망으로 당장 대규모 매도세를 우려할 사항은 아니다"라고 말했다.

선승범 유화증권 이코노미스트도 상해 A주의 신규편입으로 인해 지수내 한국이 차지하는 비중은 1.0~1.5%p 변화가 있을 것이라고 진단했다. 다만 그는 "글로벌 펀드 자금에서 이정도 지수의 변화라면 상당한 비중이지만, 지수 구성에서 일별로 각종 여건을 고려해 비중이 재조정되기 때문에 국내 증시에 큰 악재로 보지는 않는다"고 말했다.

한편, 이번 편입이 중국 시장에는 장기적으로 긍정적 재료로 작용할 전망이다. 한꺼번에 중국으로 자금이 유입되지는 않겠지만 점진적으로 글로벌 투자자들의 중국 투자는 늘어날 수밖에 없기 때문이다.

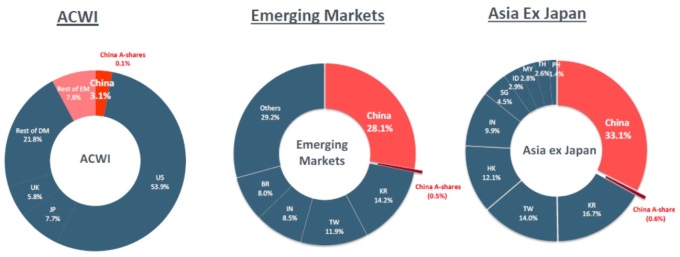

한정숙 KB증권 연구원은 중국 A주가 세계 시장 지수에서 0.1%, 신흥 시장 지수에서 0.5%, 아시아 지수에서 0.6%의 비중을 차지하고 있다고 분석했다. 그 결과 이번 중국 A주의 MSCI 편입으로 28억달러, 75억달러, 12억달러 등 총 115억달러가 중국으로 유입되는 효과를 기대했다.

그는 "단기적으로 이를 추종하는 패시브 펀드 자금이 약 10%(1조7000억달러)로 예상돼 중국으로 약 13억달러 유입, 한국으로 약 3조6400억달러 유출이 발생할 것으로 추정된다"며 "액티브 펀드가 점진적으로 중국 투자를 확대하면서 단기보다는 중장기적 측면에서 중국 시장에 긍정적인 효과를 가져올 것"이라고 말했다.

최홍매 미래에셋대우 연구원도 "한국과 대만의 사례를 참고해도 글로벌 지수 편입 이후 지수가 레벨업 되고 외국인 투자자가 증가한 바 있다"며 "또한 제도 개선 촉진으로 중국 증시가 글로벌 기준에 수렴하고 개인의 테마 투자보다 장기투자, 가치투자로 전환하는데 촉진제 역할을 할 것으로 기대된다"고 말했다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)

영상

영상