[뉴스핌= 이홍규 기자] 중국 대형 부동산 개발업체 에버그란데(Evergrande·헝다그룹)의 회사채 가격이 발행한 지 며칠 만에 급락하자, 막대한 양의 달러화 표시 회사채를 발행한 중국 기업과 투자자들이 긴장하고 있다고 월스트리트저널(WSJ)이 26일(현지시각) 보도했다.

금융정보업체 딜로직(DeaLogic)에 따르면 지난주 헝다그룹은 표면금리 최고 8.75%에 총 660억달러 규모의 회사채를 발행했다. 이는 아시아 투기 등급 회사가 발행한 회사채 규모 중 최대다. 그러나 26일 현재 헝다그룹 발행 채권 가격은 액면가를 밑돌며 급락했다. 신규 발행 채권 가격이 급락하는 것은 이례적인 일이다.

일부 전문가들은 채권 가격이 급락 하락한 것은 투자자들이 발행 당시 너무 많은 물량을 배정 받았기 때문이라고 분석했다. 보통 투자자들은 인기가 높은 회사채의 경우 청약 경쟁률이 높다는 점을 감안해 실제 수요보다 더 많은 양의 물량을 신청하는데, 헝다그룹의 경우 발행 물량이 워낙 많다보니 실수요 이상의 물량을 배정 받은 투자자들이 배정을 받고 바로 매각에 나섰을 수 있다는 것이다.

그러나 이 같은 기술적 이유와는 별개로 헝다그룹의 채권 가격 움직임은 중국 기업들이 발행한 역외 회사채에 압박을 가하고 있다. 딜로직에 따르면 올해 중국 기업들은 905억달러 규모의 달러화 표시 회사채를 발행했다. 이는 작년 전체 기록 1028억달러에 육박하는 수치다.

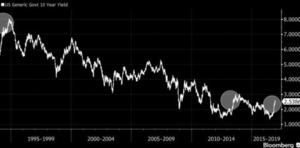

중국 기업의 역외 채권 발행이 급증한 것은 금융 당국이 국내 부채 수준을 낮추기 위해 역내 회사채 발행에 제한을 두는 등 신용 규제 강화에 나섰기 때문으로 풀이된다. 그 결과, 중국의 시장 금리는 상승했고 위안화 표시 채권 발행은 급감했다. 대신 중국 기업들은 금리가 하락하는 미국 시장에서 회사채 발행을 늘렸다.

27일 자 니혼게이자이신문에 따르면 올 들어 중국 기업들의 위안화 표시 회사채 발행 규모는 9800억위안을 기록했다. 이는 작년 상반기 2조2000억위안의 절반에도 못 미치는 수치다.

다만 최근 중국 규제 당국은 역외 채권 발행에 대한 단속을 강화하기 시작했다. WSJ 보도에 따르면 지난주 중국 은행감독관리위원회는 완다그룹을 포함, 중국 5대 기업들의 대출 현황에 대한 조사에 나섰다. 때문에 관련 대형은행들은 해당 기업의 신용 익스포저를 줄이기 위해 회사채를 매도했고 따라서 완다그룹의 회사채 가격도 급락세를 겪었다.

중국 기업들은 달러화 표시 채권을 발행할 때 만기 1년 미만인 채권은 당국의 승인 절차가 필요없다는 점을 이용해 단기물 발행을 늘리고 있다. 지난 6월 하이난항공은 표면금리가 5.5%인 만기 364일짜리 달러화 표시 선순위채권을 발행했다.

전문가들은 당국의 신용 규제 강화를 비롯, 중국 기업들의 채무 상환 능력에 의구심을 표하며 우려의 시선을 보내고 있다. 도이체방크의 하시 아가왈 아시아 신용 리서치 책임자는 중국 기업들의 단기 역외 회사채에 대해 회의적이라면서 "이 통로마저 막히게 되면 회사가 채권 만기 상환에 나설 수 있는지 확인해야 한다"고 조언했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상