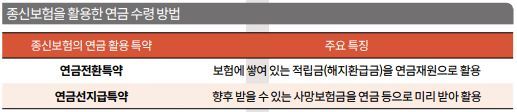

[뉴스핌=김승동 기자] 종신보험은 사망 시에 고액의 사망보험금을 받는 대표적인 보장성 보험상품이다. 2000년 초반까지 나온 종신보험은 사망 시에만 보험금을 지급했다. 그러나 최근 판매되는 대부분의 종신보험은 생존 시에도 활용할 수 있도록 변신했다. 연금전환특약과 연금선지급특약이 그것이다. 이들은 따로 특약 보험료를 내지 않고 부가되는 서비스 특약이다.

◆ 해약환급금을 받거나 사망보험금을 미리 받거나

연금전환특약이란 종신보험에 쌓인 적립금(해약환급금)을 살아 있을 때 연금 형태로 수령하는 것이다. 예를 들어 40세 남성이 사망보험금 1억원을 보장받는 조건으로 종신보험에 가입, 20년 동안 매월 28만7000원을 냈다면 60세 시점에 적립금 6118만원이 쌓인다.

이때 연금전환을 신청하면 적립금을 재원으로 매월 연금을 수령할 수 있다. 다만 연금전환특약을 적용할 때 2~3%가량의 수수료를 차감한다. 연금전환 후 사망하면 유가족은 사망보험금을 1억원이 아니라 연금을 받고 남은 돈(적립금)을 받게 된다.

연금선지급특약이란 사망보험금을 연금 형태로 먼저 받는 것이다. 언젠가 받게 될 사망보험금을 살아 있을 때 연금으로 먼저 받는 것. 앞서 예를 들었던 가입자가 60세 시점에 연금선지급을 신청하면 쌓인 적립금에 관계없이 사망보험금 1억원을 매월 조금씩 먼저 받을 수 있다. 연금선지급을 개시한 후 사망하면 유가족은 1억원에서 선지급받은 사망보험금을 제외한 나머지를 받는다.

2개의 특약 중 하나를 신청하고 지금처럼 저금리가 유지된다고 가정하자. 이 경우 이른 나이에 신청할수록 연금전환특약이 연금선지급특약에 비해 유리하다. 가령 60세에 연금전환특약을 신청하면 연금전환특약 수수료를 제외한 약 6000만원을 연금으로 받게 된다. 하지만 연금선지급특약은 통상 약 5000만원을 수령하게 된다. 적립금에 적용하는 공시이율(3월 현재 2.6% 내외)이 연금선지급특약의 할인율(통상 3.5% 적용)보다 낮기 때문이다. 다만 연금전환특약과 연금선지급특약은 보험사마다, 상품마다 적용 방법이 조금씩 다르므로 어떤 것이 더 유리한지는 연금이 필요한 시점에 꼼꼼히 따져봐야 한다.

◆ 종신보험의 진화는 무죄?

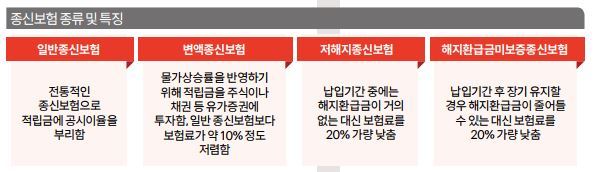

종신보험을 대부분의 생명보험사가 취급하지만 어떤 구조로 어떤 기능을 품고 있는가는 천차만별이다. 일반종신보험, 변액종신보험, 보험료를 낮춘 종신보험, 건강보장 더한 종신보험 등 4가지로 나누는 게 일반적이다.

전통적인 종신보험은 적립금에 공시이율을 적용하는 상품이다. 특약을 더하지 않으면 사망보험금만 보장한다. 구조가 가장 단순하다. 통상 종신보험이라고 하면 이 형태의 종신보험을 뜻한다.

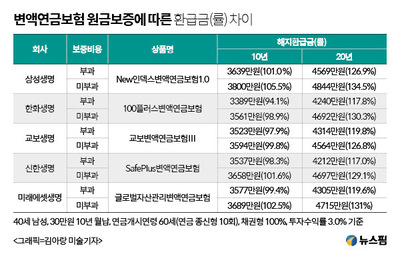

변액종신보험은 종신보험에 변액 기능을 추가한 것이다. 전통적인 보험은 보장금액이 물가상승률을 반영하지 못한다는 단점이 있다. 이를 극복하기 위해 적립금을 주식이나 채권 등 유가증권에 투자, 물가상승률 이상의 수익을 내도록 한 것이 변액종신보험이다. 변액종신보험으로 물가상승률 이상의 수익을 내기는 쉽지 않다. 하지만 동일한 사망보장을 받는 조건으로 전통적인 종신보험 대비 보험료가 10% 정도 저렴하다는 것이 가장 큰 장점이다.

최근 가장 인기가 높은 상품이 보험료를 낮춘 상품이다. 어떤 방법으로 보험료를 낮췄는가에 따라 저해지종신보험과 해지환급금미보증종신보험으로 세분한다. 저해지종신보험은 납입기간 중에는 적립금이 거의 쌓이지 않는다. 납입기간 중 해지하면 해지환급금도 거의 받을 수 없다. 다만 납입기간이 끝나는 시점과 동시에 해지환급금이 큰 폭으로 증가한다. 해지만 하지 않으면 거액의 사망보험금과 노후준비자금까지 마련할 수 있다.

해지환급금미보증종신보험은 납입기간 중에는 적립금이 차곡차곡 쌓인다. 하지만 30~40년 정도 장기 유지할 때 저금리가 지속될 경우 해지환급금이 갈수록 줄어드는 구조다. 쉽게 생각해 저해지종신보험과 반대라고 생각하면 된다. 저해지종신보험은 납입기간에, 해지환급금미보증종신보험은 납입완료 이후에 해지환급금이 상대적으로 적다는 페널티가 있다. 하지만 일반종신보험 대비 보험료가 20~25% 정도 저렴한 것이 장점이다. 때문에 최근 판매하고 있는 종신보험 중 가장 인기가 높다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상