[뉴욕 = 뉴스핌 황숙혜 특파원] 중국과 홍콩을 중심으로 아시아 지역의 기업 회사채 발행 계획이 연이어 취소돼 주목된다.

투기등급 회사채를 필두로 이머징마켓 채권에 대한 투자자들의 매입 열기가 꺾이기 시작했다는 관측이 조심스럽게 제기됐다.

아울러 미국의 추가 금리인상과 유럽중앙은행(ECB)의 테이퍼링(자산 매입 축소)에 따른 아시아 신용시장 파장이 본격화되는 조짐이라는 해석도 나왔다.

17일(현지시각) 월스트리트저널(WSJ)에 따르면 최근 며칠 사이 중국과 홍콩, 인도네시아 등 아시아 주요국 기업의 회사채 발행 취소 물량이 8억달러에 달했다.

철강 업체부터 태양열 에너지 업체, 팜유 생산 업체까지 상당수의 기업들이 투자 수요 부족으로 인해 회사채 발행 계획을 철회했다.

중국 이너 몽골리아 바우토 스틸 유니온이 2억달러 규모로 3년 만기 회사채를 발행할 예정이었지만 이를 취소했고, 홍콩 증시에 상장된 콩코드 뉴 에너지 그룹도 7.125%의 금리에 3년 만기 하이일드 본드 발행에 나섰으나 좌절됐다.

일부 회사채 시장에서 자금을 조달한 투기등급 기업들도 불과 수 개월 전에 비해 자금시장의 기류가 달라졌다는 데 입을 모으고 있다. 회사채 발행 금리가 당초 예상했던 수준을 웃돌았다는 것.

최근 상황은 미국부터 신흥국까지 정크본드 시장의 가파른 조정과 맞물리면서 투자자들의 시선을 모으고 있다.

뱅크오브아메리카(BofA)-메릴린치에 따르면 연초 이후 정크본드는 8.6%에 달하는 수익률을 기록했다. 하지만 최근 미국 국채 대비 수익률 스프레드가 3.88%까지 상승해 2개월래 최고치를 나타냈다.

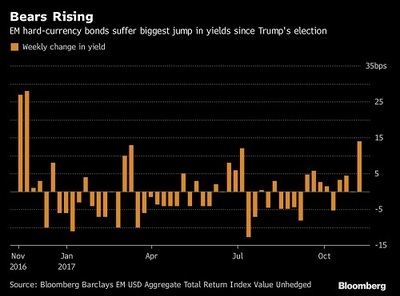

투자자들의 고수익률 베팅과 이른바 트럼프 랠리에 따른 위험자산 상승 열기에 신흥국 채권시장으로 올들어 수 십억 달러의 자금이 밀려들었지만 기류가 바뀌는 양상이다.

프론티어 마켓부터 이미 대규모 부채를 진 기업들이 사상 최저 금리에 자금을 조달하자 과열 경고에 무게가 실리고 있다.

선진국 중앙은행이 연이어 값싼 유동성의 종료를 선언하고 나서면서 투자자들 사이에 경계감이 날로 높아지고 있다는 분석이다.

핌코의 루크 스파직 아시아 신흥국 포트폴리오 헤드는 WSJ과 인터뷰에서 “신흥국 채권시장의 조정은 불가피하다”고 주장했다.

호주뉴질랜드은행그룹에 따르면 지난 10월 아시아 신흥국 채권시장에서 3억달러의 자금이 순유출, 연초 이후 처음으로 외국인들이 ‘팔자’를 기록했다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상