[편집자] 이 기사는 1월 17일 오후 3시08분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌= 이홍규 기자] 지난해 30% 넘게 오른 홍콩 증시가 올해에도 랠리를 이어갈 것이라는 분석이 나왔다. 단기적으로는 과열 신호를 보내고 있지만 저렴한 주가 수준과 중국 자금 유입, 달러화 약세, 구성 종목 변화 등의 요인들이 올해 증시를 떠받칠 것이라는 예상이다.

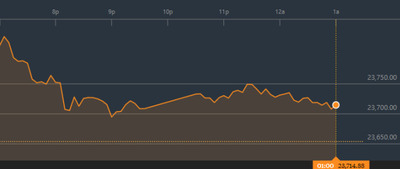

지난 16일 블룸버그통신과 사우스차이나모닝포스트(SCMP)에 따르면 이날 홍콩 항셍지수는 전날보다 1.8% 상승한 3만1904.75포인트에서 거래를 마쳤다. 지난 2007년 10월 기록한 고점을 깨고 사상 최고치를 경신한 것이다.

작년에만 36% 상승한 항셍지수는 올해에도 6.5% 오르며 랠리를 지속했다. 상대강도지수(RSI)가 80을 웃돌며 작년 2월 이후 최고치를 기록하는 등 과열 분위기가 감지되고 있지만 추가 랠리를 점치는 목소리가 우세하다. RSI는 70을 넘기면 과매수 국면을 시사한다.

◆ 작년 항셍 36% 상승…"아직 저렴"

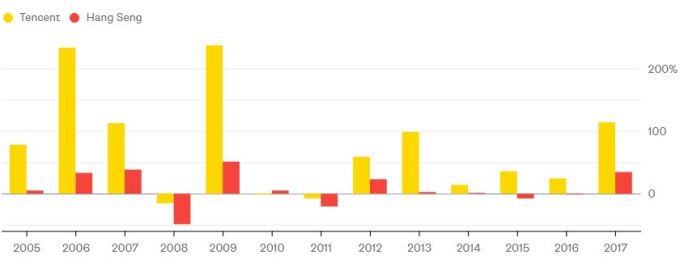

우선 전문가들은 지난 금융 위기 이후 전 세계 증시 랠리에서 홍콩 증시가 뒤처졌다는 점을 이유로 들었다. 예를 들면 글로벌 증시는 미국 S&P500지수가 지난 2009년 저점을 찍은 뒤로 상승세를 계속했지만, 항셍지수는 이 흐름에 편승하지 못했다.

지난 2015년 중국 증시 버블 붕괴와 위안화 급락으로 투자자들의 자신감은 크게 떨어졌다. 그 결과 2016년 말 항셍지수는 S&P500지수 대비 13년 만에 최저치를 기록했다.

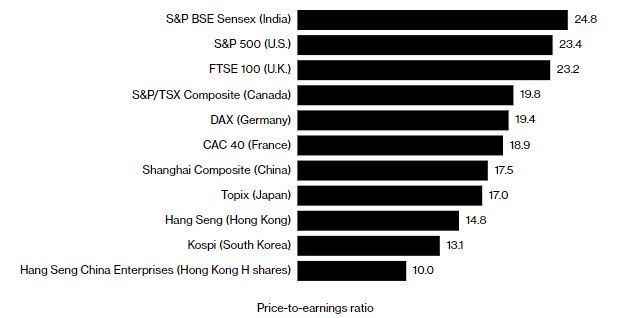

이후 항셍지수는 중국 경제 안정과 기업 이익 개선 전망, 본토 자금 유입으로 상승세를 계속했다. 덕분에 작년 초부터 현재까지 항셍지수는 45%나 올랐다. 그럼에도 항셍지수는 현재 MSCI 전세계 주가지수보다 34% 저렴한 수준에서 거래되고 있다.

JP모간의 프라이빗 뱅크 부문 레이몬드 청 아시아 주식 전략 책임자는 "홍콩 증시는 약 8~9년 동안 침체기를 보냈다"며 "물론, 작년에 큰 폭으로 올랐지만, 이는 이익 개선으로 정당화된다"고 말했다. 이어 그는 H주에 많은 기회가 있다고 조언했다.

◆ A-H 밸류갭 여전, 본토 자금 계속 온다

전략가들은 교차 거래 제도를 통한 중국 자금이 계속 유입될 것이라고 봤다. 홍콩 증시 상장 중국 기업들의 주가가 본토 상장 주식보다 저렴한 상태를 유지하고 있기 때문이다.

보콤인터내셔널홀딩의 하오 홍 수석 전략가는 본토 자금 유입 규모는 "신기록을 세울 것"이라며 "A주와 H주의 밸류에이션 격차가 지속되고, 교차 프로그램이 열려있는 한 자금은 이 제도를 통해 유입될 것이다"고 말했다.

미국 달러화 약세로 인한 투자금 유입 전망도 호재다. 최근 주요 6개국 통화 대비 달러 가치를 보여주는 달러화지수는 3년 최저치를 나타냈다. 이는 글로벌 동반 성장세에 힘입어 투자 자금이 미국에서 빠져나와 다른 곳으로 이동하고 있다는 또 다른 징후라는 분석이다.

골드만삭스는 작년 해외 액티브 투자자들의 역외 중국 주식 투자는 비중은 벤치마크를 밑돌고 있는 상태로, 중국 경제의 확장세가 꾸준히 이뤄지면 홍콩 주식으로 더 많은 자금이 유입될 수 있다고 봤다.

◆ 텐센트의 부상, SOE 영향력 줄어

홍콩 증시 구성에 큰 변화가 있었던 만큼 최근 상승세를 예전의 시각으로 봐선 안 된다는 조언도 나왔다. 기술 기업의 세대교체가 대표적 예로 거론된다. 지난 2007년에는 차이나 모바일이 항셍지수에서 약 15%를 차지하며 가장 높았지만, 이제는 텐센트가 10%로 은행인 HSBC(10%)와 함께 가장 크다.

2004년 상장된 텐센트는 성장성뿐 아니라 안전성도 높은 것으로 평가받는다. 금융 위기가 발생했던 2008년 당시에 텐센트의 손실은 14.8%에 그쳤다. 뿐만 아니라 자회사 상장도 활발히 추진하고 있기 때문에 일본의 소프트뱅크처럼 대기업에 적용되는 '디스카운트(할인)' 가능성도 낮다는 전망이다.

무엇보다 텐센트의 부상으로 중국 국영기업(SOE) 비중이 크게 줄었다. 10년 전 항셍지수에서 SOE의 비중은 50%에 달했지만 이제 그 비중은 3분의 1로 줄었다. 그동안 투자자들 사이에서 SOE의 사업 방향과 주주환원 정책 등을 두고 의아해하는 분위기가 짙었다.

◆ 홍콩 상장 중국 보험주 으뜸

전문가들은 보험과 은행을 으뜸으로 꼽았다. 보험주는 중국 정부의 디레버리징(부채 축소) 정책 추진으로 인한 시중 금리 상승으로 큰 수혜를 볼 수 있다는 예상이다.

과거에는 금리 하락 현상으로 중국 보험 회사들의 순 자산 가치는 하락 압박을 받아왔다. 보험사들의 부채 듀레이션은 보유 투자 자산보다 훨씬 길기 때문이다.

하오홍 전략가는 "금융주가 대부분을 차지하는 홍콩 대형주는 경기 확장의 후반기에서 미국의 대형주보다 더 큰 혜택을 본다"고 분석했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상