[뉴스핌=양태훈 기자] LG전자의 가전 사업이 올해 1분기에도 성과를 이어갈 전망이다. H&A(생활가전) 및 HE(영상가전) 사업부문의 매출과 영업이익이 모두 전년동기 대비 늘어날 것으로 예측된다. 다만 스마트폰 사업의 적자는 지속될 것으로 보이지만, 적자폭은 전분기보다 1000억원 가량 줄어들 전망이다.

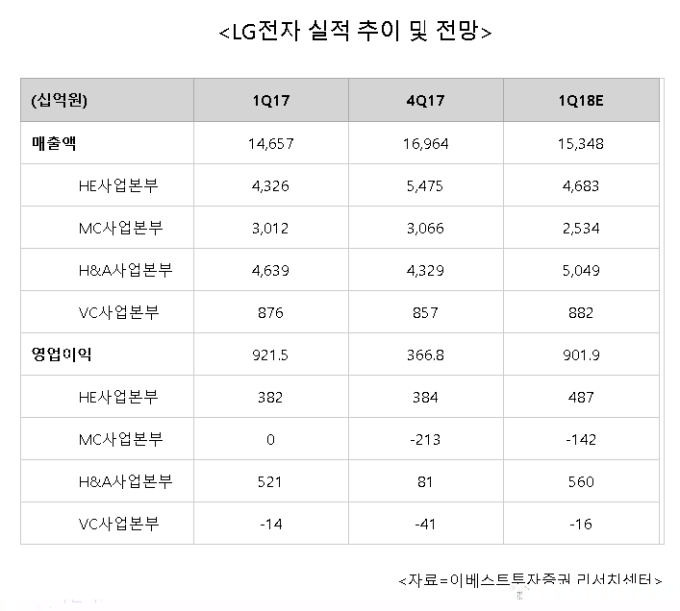

5일 증권정보업체 FN가이드에 따르면 LG전자의 올 1분기 실적 컨센서스(실적평균치)는 매출 15조2643억원·영업이익 8726억원으로 추산됐다.

LG전자는 지난해 1분기 매출 14조6605억원·영업이익 9215억원, 지난해 4분기 매출 16조9636억원·영업이익은 3668억원의 실적을 기록한 바 있다.

증권업계에서는 LG전자가 올 1분기 프리미엄 가전제품(올레드 TV, 트윈워시 세탁기 등)의 판매 비중 확대와 더불어 건조기·트롬 스타일러 등의 건강관리 기기의 판매 호조로 효과를 본 것으로 분석하고 있다.

구체적으로 H&A 사업본부는 소형 가전의 성장세와 더불어 에어컨 판매가 크게 늘어 매출 4조9657억~5조1080억원·영업이익 5462억~6030억원을 기록할 전망이다.

HE 사업본부는 TV 출하량 증가와 함께 올레드(OLED) TV 물량이 전년 대비 2배 가까이 증가해 매출 4조6639억~4조7500억원·영업이익 4757억~5540억원이 예상된다. 지난 1월에만 국내 시장에서 올레드 TV 판매량은 월 1만4000대를 돌파하는 등 1년 만에 매출이 약 3배 가량 증가하는 성과를 기록했다.

고정우 NH투자증권 연구원은 "기업간 거래(B2B) 시장에서 LG전자의 가전제품 점유율이 개선되고, 특히 에어컨 매출이 전년 대비 크게 늘어날 것으로 전망된다"며 "TV 출하량도 증가, 특히 올레드 TV 물량은 전년 대비 2배 가까이 증가할 것"이라고 분석했다.

MC 사업본부 실적은 매출 2조3717억~2조7546억원·영업손실 1180억~1491억원이 전망된다. 전분기 영업손실 2132억원보다 적자폭이 1000억원 가량 줄었지만, 연내 흑자 달성은 쉽지 않을 전망이다.

상반기 전략 프리미엄 폰인 'G7(가칭)'의 출시가 2분기에 예정돼 있지만, 기존 디스플레이보다 부품 단가가 상승하는 노치(M자형 화면) 디자인 적용에 따라 마진이 줄어들기 때문이다.

임수정 카운터포인트리서치 연구원은 "LG전자 입장에서는 연속 적자의 고리를 끊고 수익을 개선하는 것이 필요해 신모델에 새로운 기능·혁신을 추가하기 위해 무리하기 보다는 코스트(투입비용)를 최소화하면서 기본에 충실한 모델을 출시하는 것이 바람직하다"며 "지금까지 마케팅을 통해 큰 효과를 보지 못했던 만큼 G7도 과감한 마케팅 투자보다 불필요한 부분에서의 원가 절약 등을 통해 수익을 올리는 전략이 좋을 것으로 판단된다"고 말했다.

한편, LG전자는 지난 2월 열린 세계 최대의 모바일 전시회 'MWC 2018'에서 스마트폰 사업 정상화를 위한 전략으로 '본질에 집중한 ABCD 전략'을 제시한 바 있다. 사용자가 주로 사용하는 오디오(A)와 배터리(B), 카메라(C), 디스플레이(D) 등 본질적인 부분에 집중해 성과를 내겠다는 계획이다.

황정환 LG전자 MC사업본부 부사장은 이와 관련해 "한 해 정도 흑자로 바꾸는 것은 어렵지 않지만 중요한 것은 지속적으로 흑자를 낼 수 있도록 체질을 바꾸는 것"이라며 "본질적이 측면에 집중해 고객들이 안심하고 오래 쓸 수 있는 제품을 개발하겠다"고 강조한 바 있다.

[뉴스핌 Newspim] 양태훈 기자 (flame@newspim.com)

영상

영상