[편집자] 이 기사는 6월 21일 오후 4시29분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 김승동 기자 = ABL생명의 건전성에 빨간불이 켜졌다. 상반기 결산 시점엔 지급여력비율(RBC)이 200% 이하로 주저앉을 것으로 예상된다. 시중금리 상승 영향으로 보유채권의 평가손이 확대되는데다 저축성보험 판매 축소로 신규 영업이 위축된 탓이다.

대주주인 중국 안방보험그룹의 유상증자는 물론 후순위채나 영구채 발행 등을 통한 자본 확충도 만만치 않다는 게 더 큰 문제다.

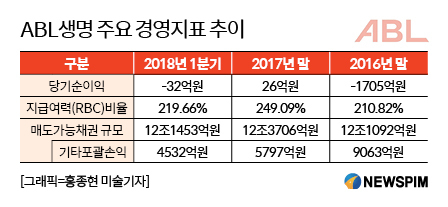

21일 보험업계에 따르면 ABL생명은 1분기에 32억원 당기순손실을 기록했다. 상반기 누적으로 50억원 이상의 순손실이 예상된다. 또 운용자산 중 약 90%를 매도가능채권으로 운용하는데 금리상승으로 인해 1분기에만 기타포괄손익이 1265억원 줄었다. 기타포괄손익은 대부분 채권평가손실분이다.

ABL생명의 RBC는 지난 2016년 말 210.82%였지만 지난해 말 38.27%포인트 오른 249.09%를 기록했다. 안방보험그룹이 2016년 12월 ABL생명을 인수한 후 지난해에만 약 1조원의 일시납저축성보험을 판매한 영향이다. 현행 회계상 보험료 수입 증가는 이익으로 잡힌다.

하지만 저축성보험이 애물단지가 됐다. 오는 2021년 도입 예정인 새국제회계기준(IFRS17)을 적용하면 저축성보험은 건전성을 갉아먹는 요인이 된다. 이에따라 보험사들은 저축성보험 판매를 줄이고 있다.

ABL생명이 저축성보험 판매를 줄이자 곧바로 적자로 이어졌다. 여기에 시중금리가 상승하자 12조원에 달하는 채권평가손도 확대됐다. 이는 곧 자산건전성에 영향을 미쳤다. 올 1분기 RBC는 지난해 말 대비 29.43%포인트 주저앉아 219.66%로 나타났다.

ABL생명 관계자는 “2분기에도 200% 이상의 RBC를 기록해 안정적인 수준을 유지할 것으로 예상하고 있다”며 “2분기 이후는 시중금리 상승 등의 변수가 있어 현재 예측하기 어렵다”고 말했다.

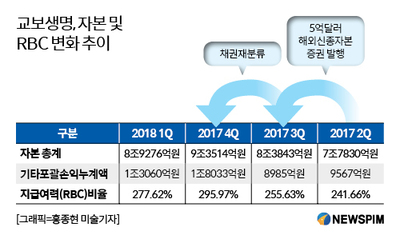

문제는 RBC를 높이기 위한 유상증자, 후순위채 영구채 등 발행이 여의치 않다는 것. 지난해 하반기 중국 당국이 우샤오후이 안방보험그룹 회장을 구속하고 보험감독관리위원회(보감회)에게 경영권을 위탁했다. 이에 안방보험그룹의 유상증자를 기대하기 어려운 상황이다.

후순위채나 신종자본증권(영구채) 발행은 적자가 지속될 것으로 예상돼 어렵다. 1분기 ABL생명의 운용자산수익률은 4.01%였다. 자본으로 인정되는 채권인 후순위채나 영구채를 이보다 낮은 금리 수준으로 발행해야 당기순손실을 줄일 수 있다. 하지만 현재 시장상황에서 후순위채 발행 금리는 5.00% 내외가 될 것으로 보인다. 이렇게 높은 금리로 채권을 발행하면 향후 이자 비용 부담으로 돌아와 적자를 확대 시킬 수 있다.

보험업계 한 관계자는 “ABL생명은 시간이 지날수록 진퇴양난 상황에 갇히는 모습이 될 것”이라며 “저축성보험 판매 감소로 인한 당기순손실, 시중금리 상승 영향으로 채권평가손 확대 등 악재에도 RBC를 높이기 위한 자본확충 가능성이 낮다”며 우려했다.

0I087094891@newspim.com

영상

영상