[편집자] 이 기사는 7월 2일 오후 5시14분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

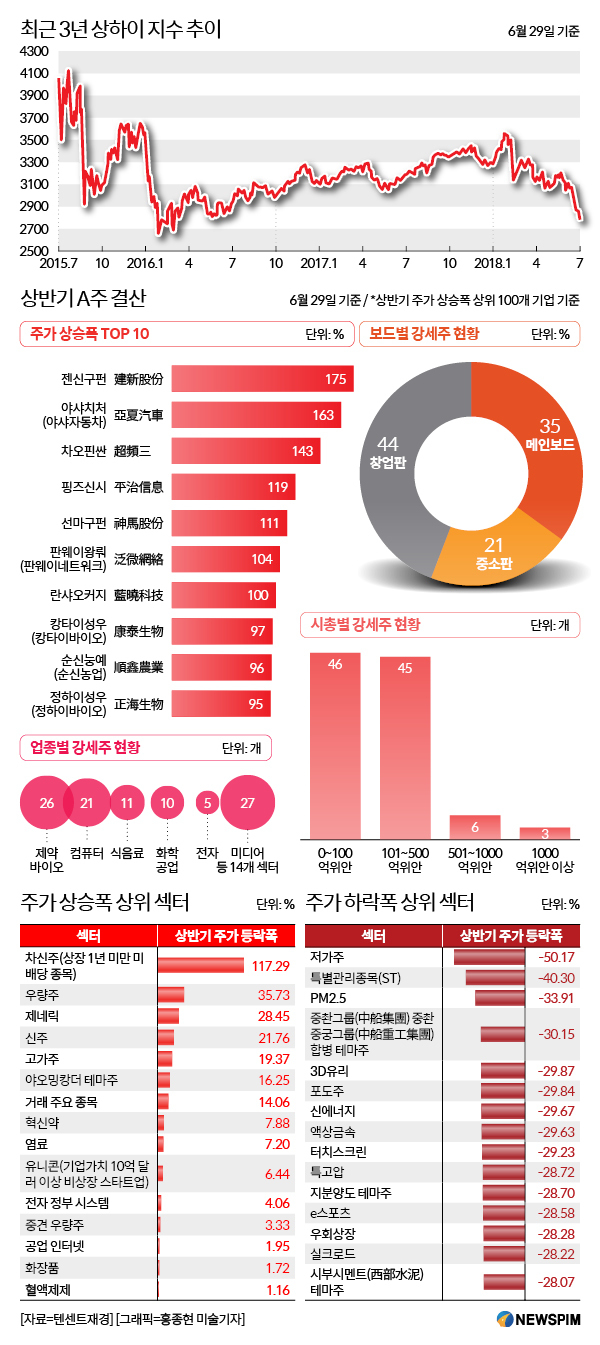

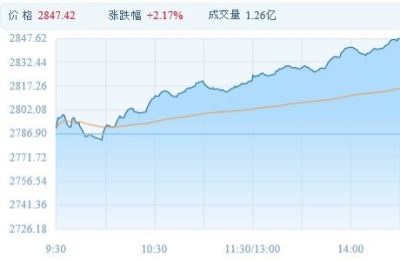

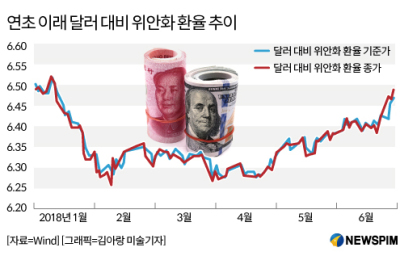

[서울=뉴스핌] 황세원 기자=연초까지만 해도 중국 현지 증권가에서는 올해 A주가 견고한 경제 펀더멘털을 바탕으로 완만한 상승세를 보일 것이라는 전망이 많았다. 하지만 기대와 달리 상하이 종합주가지수는 1월 24일 3559.47포인트 연내 고점을 기록한 이후 가파른 하락세를 보였고 6월에는 미·중 무역 갈등 장기화, 위안화 환율 약세 등 우려가 고조되며 3000, 2900, 2800포인트 선이 잇따라 무너졌다.

현지 다수 전문가는 하반기 A주가 저점을 찍고 반등세를 보일 것이라며 비교적 낙관적인 견해를 내놨다. 다만 대내 경제 구조 조정 가속화에 따른 충격 및 미·중 무역 갈등 장기화 등은 주의해야 할 점으로 지적된다. 중국 유력 증권사 분석을 바탕으로 상반기 A주를 총결산하고 하반기 전망을 살펴본다.

◆ 증시 부진 속 제약·바이오주 ‘승자’ 등극, 실적 양호주도 안정적 상승세

상반기 중국 증시는 고점 대비 20%가 급락, 침체장을 이어갔다. 다만 어려운 시기에도 실적 양호주는 시장을 역행하며 ‘나 홀로’ 주가 상승세를 나타냈다.

중국 화학공업업체 젠신구펀(建新股份)은 1분기 순이익이 전년동기대비 무려 22배 증가하며 상반기 주가 상승률 1위에 올랐다. 현지 인터넷 콘텐츠 서비스업체 핑즈신시(平治信息)도 양호한 실적을 바탕으로 같은 기간 주가가 119.15%가 올랐다.

업종별로 보면 제약·바이오주가 상반기 A주 ‘승자’에 등극했다. 중국 유력 매체 텅쉰차이징(騰訊財經, 텐센트재경)에 따르면 상반기 주가 상승 A주 100대 기업 중 제약·바이오 종목은 26개로, 전체 약 25%를 차지했다.

특히 캉타이바이오(康泰生物), 정하이바이오(正海生物) 등 주가 상승세가 두드러졌다. 캉타이바이오는 A주 대표적인 백신 테마주이며, 정하이바이오는 섹터 최고 실적 우량주다. 이들 종목은 6월 말 기준 연초 이래 90% 이상의 주가 상승률을 기록했다. 그 외에 즈페이바이오(智飛生物)가 자궁경부암 백신 출시 등 호재로 현지 증권사의 높은 관심을 받았다.

중국 유력 매체 제몐(界面)은 업계 전문가 인터뷰를 인용, “상반기 A주 부진 속에서도 제약·바이오 섹터는 비교적 양호한 흐름을 보였다”며 “향후 중국 소득 증가, 고령화, 정책 지원 등을 바탕으로 안정적 성장세를 보일 것”이라고 전망했다.

◆ 하반기 완만한 반등세 전망, 경제 구조 조정 및 미중 무역 전쟁 리스크 주의

현지 다수 증권사는 하반기 A주가 조정 장세에서 벗어나 완만한 회복세를 보일 것이라며 비교적 낙관적인 견해를 내놨다.

중국 유력 증권사 선완훙위안(申萬宏源, 신만굉원)은 “상반기 대외 리스크 영향으로 A주 낙폭이 컸지만 3분기 저점을 찍고 완만한 반등세를 보일 것”이라며 “특히 4분기 본격적인 회복세를 나타내며 투자 기회가 살아날 것”이라고 밝혔다.

또 다른 현지 유력 증권사 둥팡증권(東方證券)도 “올해 최악의 시기는 지나갔다”며 “중국 경제 펀더멘털이 양호한 만큼 향후 대외 리스크 완화에 따른 증시 안정세가 나타날 것”이라며 낙관론에 힘을 실었다.

특히 A주 증시 자체 역량이 견고하다는 분석이다. 중국 유력 증권사 궈진증권(國金證券)은 “A주 상장사는 비교적 기업 수익 창출 능력이 높고 주주 수익률 또한 양호하다”며 “순이익 대비 현재 주가 수준을 보여주는 주가수익비율(PER)도 합리적 구간에 있어 투자 매력이 부각된다”고 평가했다.

현지 증권사에 따르면 최근 A주 자기자본이익률(ROE)은 12% 이상으로 글로벌 주요 증시와 비교해 높은 수준이다. 초기 투자 자본 대비 연평균 현금 수익 비율은 7%대로 홍콩, 유럽 증시보다는 다소 낮지만 미국보다 높다. 상하이 선전증시 우량주 중심의 후선300(滬深300, CSI300) PER은 13배 정도로 저평가 매력도 여전하다는 분석이다.

물론 신중론도 제기된다. 현지 일부 증권 기관 및 전문가들은 내부 경제 구조 조정에 따른 단기적 충격 및 미·중 무역 전쟁 장기화를 하반기 주요 리스크로 지목했다.

중국 유력 증권사 흥업증권(興業證券)은 “중국 경제 업그레이드 과정에서 신(新)경제가 구(舊)경제를 대체하면서 충격이 나타날 수 있다”며 “장기적 낙관론에는 공감하지만, 단기적으로는 조정 장세가 지속될 수 있다”고 밝혔다.

중국 유력 매체 텅쉰차이징(騰訊財經, 텐센트재경)은 업계 전문가 인터뷰를 인용, "최근 미국 등 선진국이 금리 인상에 나서면서 통화 정책 엇박자에 따른 자본 유출 리스크가 지적된다"며 "여기에 미·중 통상 갈등 장기화 우려까지 겹친다면 단기적으로 증시 반등이 힘들 수 있다"며 신중한 입장을 보였다.

mshwangsw@newspim.com

영상

영상