[서울=뉴스핌] 김연순 기자 = 두산인프라코어가 최근 공모 회사채 수요예측에서 흥행에 성공했다. 흥행 배경엔 고액자산가, 이른바 '큰손'들의 대기수요가 자리잡고 있다는 분석이 나온다. 만기가 2년인데다 금리가 연 5%에 육박하기 때문이다.

26일 금융감독원 전자공시시스템에 따르면 지난 23일 300억원(2년물) 규모 두산인프라코어 공모채 수요예측에서 1690억원(경쟁율 5.63대1)이 몰렸다. 두산인프라코어는 이번 수요예측이 흥행하자 발행 규모를 300억원에서 570억원으로 두 배 늘리기로 했다.

이번에 매수 주문을 낸 곳은 운용사(집합) 2건(140억원)을 제외하고 모두 투자매매중개업자(1550억원)로 몰렸다. 연기금, 운용사(고유), 은행, 보험사는 한 곳도 없다.

투자매매중개업자(통상 증권사)가 신용등급 BBB인 두산인프라코어에 대거 몰린 건 유통시장에서 고액자산가 중심으로 자금수요가 탄탄하기 때문이다. 최근 고액자산가들은 주식시장 불안이 지속되고 있는 만큼 일단 수익률이 괜찮은 단기 회사채 등에 자금을 넣고 일단 시장을 지켜보는 경향이 높아지고 있다. 투자매매중개업자 중 상당수는 배정받은 물량을 주로 개인 고액자산가들에게 팔 것으로 관측된다.

홍은미 KB증권 명동스타PB센터 PB팀장은 "주식시장이 워낙 안좋기 때문에 안전자산 쪽을 선호하는 분위기"라며 "회사채가 일단 은행 정기예금보다 금리가 높기 때문에 고액자산가들의 자산관리 상담에서 중요하게 비중을 차지하고 있다"고 전했다.

홍 팀장은 이어 "예전에는 고객들이 A등급 이상 채권만 찾았지만 지금은 BBB등급 이상 채권의 경우에도 고객들이 리스크를 감수하고 투자하는 모습"이라고 덧붙였다.

채권시장의 한 관계자는 "투자적격등급이면서도 신용등급이 낮으면 수익률이 높기 때문에 최근 시장에서 개인투자자들이 선호한다"며 "증권사 입장에서도 발행시장에서 물량을 확보하고 리테일을 통해 개인들에게 쪼개 팔면 이익이기 때문에 BBB급 회사채도 강세를 보이고 있다"고 말했다.

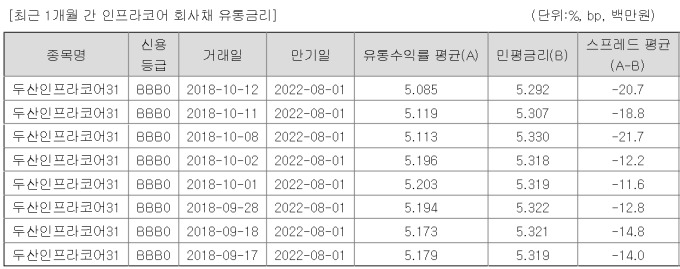

한편 에프앤자산평가 등 민간 채권평가사들이 시가평가한 2년 만기 두산인프라코어의 개별민평금리는 지난 17일 기준 연 5.735%다. 기관들이 대거 몰렸고 주문 이자율이 민평금리를 대거 하회하는 수준으로 유입됐기 때문에 5%대 미만의 금리로 발행금리가 최종 결정될 것으로 보인다.

앞서 지난 9월 발행된 두산중공업(BBB+)의 2년물 회사채 발행금리는 최종 연 4.889%로 확정됐다.

y2kid@newspim.com

영상

영상