[서울=뉴스핌] 김승동 기자 = 롯데손해보험의 퇴직연금이 조명을 받고 있다. 높은 이자율차를 기록해 퇴직연금을 통해 연 700억원 내외의 이익을 올릴 수 있는데다 롯데그룹 비중이 30%가 채 되지 않기 때문이다. 퇴직연금만 잘 운영해도 수년 내에 인수금액 이상의 이익을 낼 수 있다는 분석이 나오고 있다. 이에 오는 2분기 초에 진행될 본입찰은 경쟁이 더 치열해질 것으로 관측된다.

7일 보험업계에 따르면 롯데그룹이 금융계열사를 매각키로 결정하면서 매물로 나온 롯데손보 예비입찰에 MBK파트너스, 오릭스PE 등 5곳의 업체가 참여했다. 시장점유율이 약 3%로 낮아 매각이 쉽지 않을 것이라는 시장의 예측이 빗나간 셈. 매각 흥행 이유는 롯데손보가 경쟁사들과는 달리 퇴직연금 강자라는 점이 부각됐기 때문이다. 본입찰은 이르면 4월 늦어도 2분기 내에 이뤄질 것으로 관측된다.

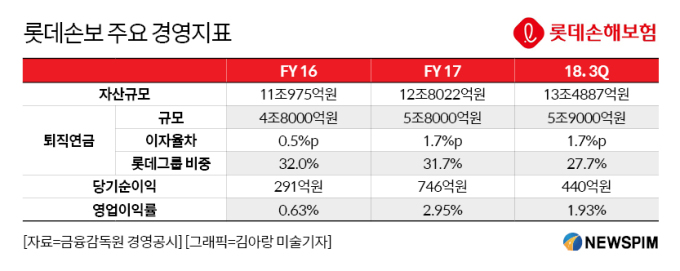

지난해 3분기 기준 롯데손보의 퇴직연금 규모는 5조9000억원으로 총자산(13조4887억원)의 43.7%다. 또 퇴직연금 중 롯데그룹 물량은 27.7%인 1조6000억원. 롯데그룹은 롯데손보를 매각한 이후에도 한동안 롯데그룹의 퇴직연금 물량을 유지하겠다고 전해졌다.

요컨대 매각 이후에도 약 6조원이 퇴직연금 물량이 유지되며, 이 퇴직연금을 통한 이익 창출이 가능하다는 거다.

손해보험사 중 롯데손보의 퇴직연금 규모는 삼성화재(7조7000억원)의 업계 2위다. 현대해상(3조6000억원), KB손보(3조4000억원), DB손보(2조5000억원)보다 롯데손보의 퇴직연금 규모가 크다.

퇴직연금 중 약 98%가 원리금보장(DB)형으로 운영되며, 적립금의 이자율차익(운용수익-확정부담금리)이 보험사 수익이 된다. 롯데손보의 퇴직연금 이자율차는 지난해 3분기 기준 1.7%포인트다. 퇴직연금으로만 연 1000억원 가량 이익이 나는 것. 다만 영업손실로 당기순이익은 퇴직연금으로 벌어들이는 이익보다 작다.

보험업계 전문가들은 장기적으로 롯데손보의 수익성은 더 높아질 것으로 예상한다. 손보사 상품 중 대표적으로 역마진이 발생하는 상품은 자동차보험과 실손보험이다. 롯데손보의 자동차보험과 실손보험 비중은 2%대에 불과하다.

지난해 당기순이익은 2017년 746억원 대비 소폭 줄어든 약 700억원으로 예상된다. 퇴직연금 이자율차가 같은 상황에서 당기순이익이 줄어든 이유는 자동차보험 손해율 상승에 따른 영향이다.

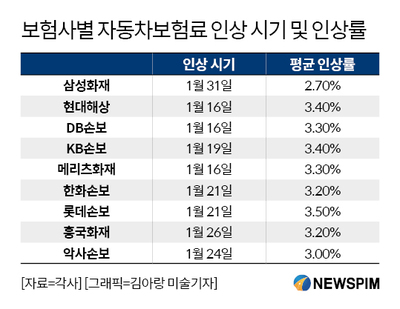

하지만 지난달 자동차보험과 표준화실손보험(09년10월~17년3월 판매) 보험료를 인상했다. 또 4월에는 구실손보험(09년10월 이전 판매)도 인상할 예정이다. 보험료 인상 효과가 반영되면 당기순이익은 더 개선 될 것이라는 분석이다.

금융업계 한 관계자는 “롯데손보는 규모 대비 퇴직연금 규모가 크다”며 “퇴직연금 이자율차익으로 연 700억원 내외의 수익이 가능한 것이 매력으로 떠오르고 있다”고 설명했다. 이어 “퇴직연금 중 롯데그룹 비중이 높지 않고 이마저도 당분간 유지할 것으로 알려졌다”며 “롯데손보를 인수하면 손보사업 라이센스를 획득하는 동시에 퇴직연금 강자로 등극할 수 있다”고 말했다.

한편, 금융당국이 퇴직연금의 원금보장리스크를 지급여력비율 산출에 반영하도록 한 것은 단점으로 꼽힌다. 리스크 적용비율은 현재 35%에서 오는 6월 70%, 내년 6월 100%로 반영된다. 즉 추가 자본확충이 필요할 수 있다는 거다. 다만 원금보장리스크가 크지 않아 적용비율을 높여도 추가로 확충해야 할 자본은 크지 않은 것으로 알려졌다.

0I087094891@newspim.com

영상

영상