[편집자] 이 기사는 4월 5일 오전 11시00분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

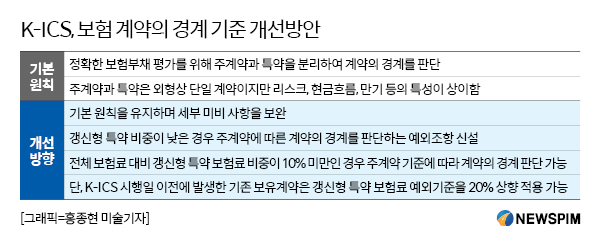

[서울=뉴스핌] 김승동 기자 = 금융당국이 갱신형 특약의 회계처리 논란과 관련, 특약보험료가 전체의 20% 이내일 경우 새로운 지급여력제도인 ‘킥스(K-ICS) 2.0’ 시행전까지 주계약과 함께 회계처리를 할 수 있는 예외조항을 두기로 했다. 다만 킥스 시행 이후엔 이를 10% 이내로 줄일 방침이다.

이 같은 예외규정 신설에 따라 특약에서 이익을 내는 생명보험사들은 많게는 수조원의 자본확충 부담을 덜게 될 전망이다.

5일 금융감독원 관계자는 뉴스핌과의 통화에서 “킥스에선 계약경계 판단시 주계약과 특약을 각각 분리해서 부채평가하는 것이 원칙이지만 중요성의 원칙을 고려해 킥스 시행 전 보유계약은 생산형 특약보험료가 전체보험료의 20% 이내라면 주계약과 함께 평가하는 예외조항을 마련할 것”이라고 밝혔다. 이 관계자는 이어 “다만 킥스 시행 이후는 특약 예외규정을 전체 보험료의 10% 이내로 축소할 방침”이라고 덧붙였다.

금감원은 오는 2022년 보험 자산과 부채를 원가평가에서 시가평가로 바꾸는 새국제회계기준(IFRS17) 시행을 앞두고 기존 감독회계(RBC제도)를 대체할 킥스를 준비중이다. 올해까지 작성·발표한 예정인 새로운 지급여력제도인 킥스 2.0에는 보험상품의 계약경계에 대한 회계처리 내용이 세분화된다. 앞서 킥스 1.0에는 주계약과 특약을 각각 분리해서 회계처리를 한다는 기준을 정했었다.

대개 보험상품은 주계약에 특약이 붙어 있는 구조다. 주계약은 만기가 수십년 이상인 반면 특약은 1년·3년·5년 등으로 짧다. 이런 특약은 갱신주기마다 통상 자동 갱신된다. 외형상 단일계약이지만 주계약과 특약의 리스크는 물론 현금흐름 등이 다르다. 이에 정교한 보험부채 평가를 위해 주계약과 특약을 나눠 회계처리해야 한다는 원칙을 정했다.

주계약과 특약을 각각 나눠 회계처리하면 특약에서 이익이 발생하는 구조의 상품을 주로 판매한 생보사는 이익이 감소한다. 반면 실손의료보험 등으로 특약에서 손실이 발생하는 손보사의 부채도 줄어들게 된다.

가령 보험계약에서 매년 1만원의 손실이 발생할 경우 5년 갱신 시점마다 회계처리를 하면 부채는 5만원이다. 하지만 주계약에 따라 30년을 회계처리 할 경우 부채는 30만원으로 증가한다. 킥스에서는 미래에 발생이 예상되는 손실을 미리 한꺼번에 반영해야 한다.

특약에서 이익·손실 발생 여부에 따라 회계처리 방법의 유불리가 결정된다. 생·손보사들이 판매한 상품의 구조가 달라 회계처리 방식에 온도차가 컸다.

금감원 관계자는 “유럽의 회계기준인 솔벤시2에선 갱신특약의 계약경계에서 중요도 원칙에 따라 보험사가 판단할 수 있게 했다”며 “킥스에서도 갱신형 특약 비중이 낮은 경우 주계약과 함께 회계처리가 가능하도록 예외규정을 두되 세부기준을 명확히 해 보험사의 혼란을 최소화할 방침”이라고 말했다.

0I087094891@newspim.com

영상

영상