[서울=뉴스핌] 심지혜 기자 = 미중 무역분쟁이 격화되면서 양국 의존도가 높은 국내 IT기업들의 한숨이 깊어지고 있다. 2분기 실적은 1분기 어닝쇼크 수준보다 더 떨어질 것으로 예상되는데다 양국이 편가르기에 나서며 불확실성을 키우고 있다.

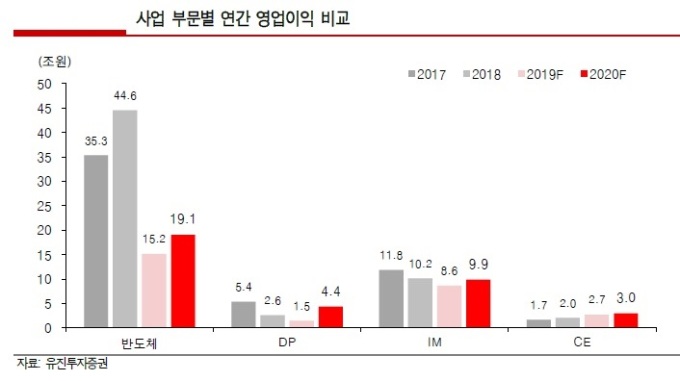

10일 업계에 따르면 삼성전자와 SK하이닉스의 2분기 실적은 전분기보다 떨어질 것이란 전망이 우세하다. 삼성전자의 반도체 부문 영업이익은 3조원대 안팎으로, 1분기 4조1200억원 대비 27%, 전년 동기 대비 74%가량 줄 수 있다는 예상이 나온다.

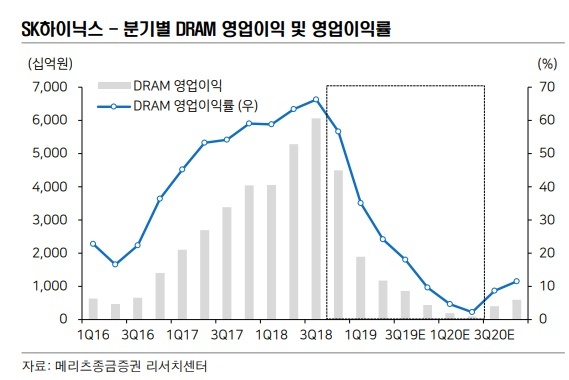

SK하이닉스는 상황이 더 심각하다. 증권가 애널리스트들의 컨센서스는 8조2000억원대이나 일부 증권사에선 전망치를 7조원 초중반대로 하향 조정했다. 전분기 대비 45%, 전년 동기 대비는 무려 87%나 감소한 것이다.

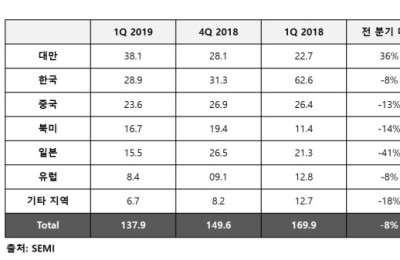

메모리 반도체 가격 하락과 더딘 수요 회복 영향이 크지만 매출의 상당 부분을 중국과 화웨이로부터 벌어들이고 있다는 점도 실적 악화의 원인으로 꼽힌다.

삼성전자와 SK하이닉스의 중국 매출 비중은 각각 18%와 39% 정도다. 이 가운데 화웨이로부터는 삼성전자가 약 3%, 하이닉스가 12% 수준인 것으로 알려졌다.

삼성전자와 SK하이닉스는 중국에서 반도체 반독점 조사를 받고 있는 데다 상황이 심각해 질 경우 앞선 사드(고고도미사일방어체계) 사태가 재현될 수 있다는 우려까지 나오고 있다.

관건은 하반기다. 업계에선 올 초부터 상저하고의 반도체 시장 흐름으로 하반기 회복을 확신했다. 하지만 미중 갈등이 심화되면서 최악의 경우 하반기에도 회복이 어려울 수 있다는 비관론이 나온다. 글로벌 경기 위축과 화웨이가 입게 되는 수출 타격이 이유다.

당장 D램 가격 하락세가 심상치 않다. 최근 시장조사업체 디램익스체인지는 올 하반기 D램 가격 하락폭이 줄어들 것이란 앞선 예상과 달리 가파르게 떨어질 것으로 전망했다. D램 가격 하락폭은 3분기 10%에서 최대 15%로, 4분기는 2~5%에서 최대 10%로 조정했다.

현재 D램 가격은 최고치를 보였던 지난해 9월 8.19달러의 절반에도 못 미친다. 전달 기준 D램(DDR4 8Gb1Gx8 2133MHz PC향 범용제품 기준) 고정거래가격은 3.75달러다. 최악의 경우 2달러 선도 무너질 수도 있는 셈이다.

이같은 추세에 반도체 시장 2분기 바닥론은 힘을 잃고 점차 회복 시점도 늦춰지는 모양새다. 디램익스체인지가 예상하는 가격 반등 시기는 내년이다. 이로 인해 일부 증권업계가 예상한 하반기 삼성전자와 SK하이닉스의 영업이익은 대략 상반기 수준이다.

이승우 유진투자증권 연구원은 "삼성전자의 경우 화웨이 제품이 100% 타사 제품으로 대체되지 않을 것이기에 반도체 수요 감소와 재고 증가, 그리고 이에 따른 가격하락 가능성이 부담 요인"이라고 설명했다.

SK하이닉스에 대해서 그는 "각종 불확실성으로 하반기 수요 회복에 대한 밑그림 변경이 불가피한 상황이다. 업황 회복이 예상보다 늦어지면서 실적 저점은 2분기가 아니라 3분기 또는 그 이후가 될 수도 있다"며 "미중간 문제가 극적 반전이 발생하지 않는다면 내년 실적 개선 폭도 시장 기대에 미치지 못할 수 있다"고 말했다.

전자업계 한 관계자는 "미중 무역분쟁 여파에 반도체 시황 침체가 이어지고 있는 것은 반도체 산업에 상당한 부담이다. 어느 편도 들 수 없는 상황으로 적정 수준에서 대처해 나가는 것이 중요하다"며 "삼성전자는 스마트폰 등 다른 사업에서 반사이익을 얻어 일부 만회할 수 있으나 하이닉스는 반도체를 주력으로 하다 보니 타격이 더 큰 것으로 보인다"고 전했다.

sjh@newspim.com

영상

영상