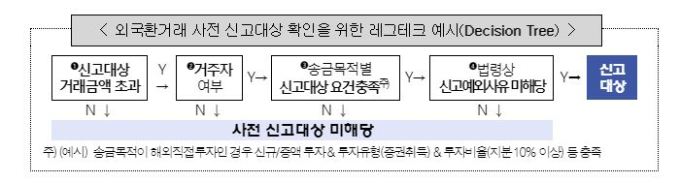

[서울=뉴스핌] 박미리 기자 = 금융감독원과 국내은행이 올 하반기부터 외국환거래법규 위반을 예방하기 위한 시스템 구축에 나선다. 예컨대 시스템이 구축되면 고객이 은행을 통해 해외부동산 투자자금을 보낼 때, 조건만 입력하면 자동으로 '신고대상 여부'가 뜨게 된다.

18일 금융감독원에 따르면 경고, 과태료 등 외국환거래법규 위반으로 금융소비자에 부과된 행정제재 건수는 지난해 1279건으로 2년 전 567건보다 1.3배 늘어났다. 용도별로 해외 직접투자가 55%로 가장 비중이 컸고, 해외부동산투자 15.7%, 대출이 10.2% 등의 순이었다.

이는 외국환거래의 거래유형이 다양하고, 관련법규가 복잡해 금융소비자가 위반 여부를 쉽게 인지하기 못한 영향이 컸다는 분석이다.

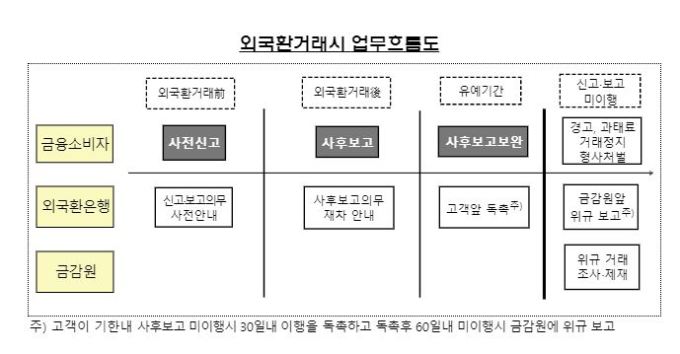

외국환거래는 외국환거래법상 해외직접투자, 해외부동산 취득 등을 하는 금융소비자가 거래 전 신고한 후 사후보고, 사후보고보완 순으로 진행된다. 이 과정에서 외국환은행은 금융소비자에 보고의무를 안내한다. 그럼에도 보고를 하지 않으면, 금감원은 금융소비자와 외국환은행에 제재를 내린다.

이로 인해 그 동안 외국환은행은 금융소비자가 외국환거래를 할때 법규상 신고대상 여부, 금융소비자에 신고·보고의무를 철처히 확인하고 안내하는 부담이 컸다. 금감원도 매번 반복되는 외국환거래법규 위반거래 제재 업무에 치중해 금융회사 검사라는 본연의 업무 수행이 어려웠다.

임채율 금감원 외환감독국장은 "외국환거래법규 위반은 금융소비자가 몰라서 발생하는 경우가 대부분"이라며 "금융소비자 뿐만 아니라, 은행은 확인하는 과정에서 잘 모르는 직원의 실수 등으로 제재를 받고, 금감원은 이 업무 때문에 더 중요한 업무를 못하는 등 문제가 있었다"고 설명했다.

이에 금감원은 국내은행들과 손잡고 레그테크 기법을 활용한 '위규 외국환거래 방지시스템'을 구축하기로 했다. 레그테크(RegTech)는 규제(Regulation)과 기술(Technology)의 합성어로, IT기술을 활용하여 금융규제 업무를 자동화하는 기술을 말한다.

'위규 외국환거래 방지시스템'이 도입되면 외국환은행 직원 개인역량에 의존해 신고대상 여부를 확인하지 않아도 되고, 사후보고 때에도 보다 고객에 체계적인 안내가 이뤄질 수 있다. 고객이 보고를 미이행할 때도, 즉시 인지해 사후보완조치가 신속히 이뤄질 수 있도록 유도할 수도 있다. 다만 은행권에선 도입 필요성이 낮다고 여겨왔다.

임채율 국장은 "사실 외환부문은 은행 입장에선 수익성이 좋지 않지만 계속 서비스를 해야하는 파트"라며 "다만 고객들이 잘 몰라서 보는 피해가 있는만큼 고객 보호를 위해 은행을 설득했다"고 설명했다.

milpark@newspim.com

영상

영상