[서울=뉴스핌] 백진규 김지완 기자 = 여전채 저가매수 신호가 감지되고 있다. 저금리 기조가 이어지는 상황에서 상대적으로 높은 이자수익을 얻을 수 있다는 점도 매력적이란 평가다.

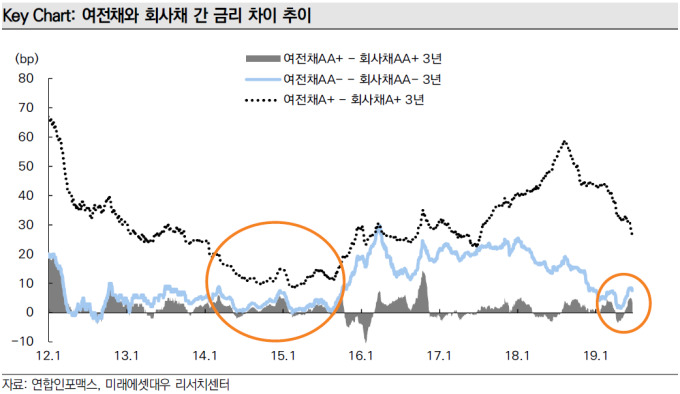

여전채란 카드·리스·할부 등 여신전문금융업체들이 발행한 채권으로, 통상 동일 등급 회사채보다 높은 수준으로 금리가 형성돼 있다. 특히 더블에이(AA) 등급 여전채와 회사채 금리 차이는 빠르게 확대(여전채 가격 하락)되다가 지난주부터 축소 전환했다. 싱글에이(A) 등급 회사채의 경우 연초 스프레드가 160bp(1bp=0.01%포인트)에 육박했으나 꾸준한 강세를 보여 20일 기준 112bp까지 떨어졌다.

◆ 여전사 리스크 우려?…오히려 저가매수 타이밍

여신금융업체는 수신기반이 없어 금융시장 불안 시 차환위험에 노출되기 쉬운데다, 가계부채 증가에 따른 자산건전성 저하 우려가 확대됐다는 평가를 받는다. 올해 들어 정부 규제가 강화한 것 역시 수익성을 제약하는 요인으로 꼽힌다.

이에 대해 이혁재 DB금융투자 연구원은 "일반적으로 여전사 관리자산은 부채상환 스케줄에 연동돼 있어 유사시 자산회수를 통해 부채상환이 가능한 구조"라며 "규제강화 역시 건전성 확보에 초점을 맞추고 있기 때문에 오히려 채권의 상환가능성을 높인다"고 했다. 이어 "특히 여전채와 회사채 금리를 비교해 보면, 상대적으로 5년만기이상 'AA'등급 여전채 스프레드가 더 크게 벌어져 있어 추가 강세가 기대된다"고 설명했다.

안주영 미래에셋대우 연구원 역시 여전채에 대한 과도한 우려는 오히려 저가매수 기회라고 분석했다. 안 연구원은 "경기가 꺾이면 대부업체가 부실해지고 카드캐피탈사 실적도 악화한다는게 일반적인 논리였다. 그러나 실제로는 3~4년 전부터 연초 전망은 부정적이었어도 반대로 여전사 실적은 개선되는 패턴을 보였다"고 강조했다.

실제로 정부 규제가 강화하는 상황에서도 여전사 신용등급과 전망이 상향되며 분위기를 반전하고 있다. 올해 아주캐피탈 신용등급은 'A/긍정적'에서 'A+/안정적'으로 올랐다. DGB캐피탈 등급전망은 'A/안정적'에서 '긍정적'으로, 하나에프엔아이 등급전망은 'A-안정적'에서 '긍정적'으로 높아졌다.

◆ 금리 내리면 가격 상승은 기본, 수익개선은 덤

전문가들은 회사채 강세 속에서 절대금리가 조금이라도 높은 여전채 수요가 앞으로 더 확대될 것으로 전망했다. 향후 기준금리 하락시 다른 회사채에 비해서도 여전채 수익이 더욱 높아질 것이란 분석도 나온다.

김세용 KB증권 연구원은 "앞으로 금리인하 기대감이 더욱 커지는 상황에서, 캐리매력이 높은 여전채 강세가 지속될 것"이라며 "회사채와의 스프레드 격차도 여전히 확대돼 있는 상황이어서 앞으로 가격 상승 여지가 더 크다"고 평가했다.

여전사들의 연체율 상승 역시 우려할 수준은 아니라는 분석도 나온다. 류승협 한국신용평가 실장은 "지난해 말부터 여전사들의 연체율이 상승 전환했으나, 수치상으로 안정적인 수준"이라고 밝혔다. 그는 "자금시장 유동성이 확대되면서 돈을 빌리는 입장에서 상황이 좋아졌다"며 "여전사들의 조달 원가도 함께 낮아져서 오히려 연체율 확대부분을 상쇄하더라도 수신혜택이 더 큰 상황"이라고 설명했다.

같은 맥락에서 기준금리 인하 기대 역시 여전사 채권투자에 긍정적으로 작용할 전망이다. 미국이 연내 기준금리를 2회 이상 낮출 것이란 기대감이 확산하면서, 우리나라 역시 연내 금리 인하를 기정사실화 하는 분위기다.

류승협 실장은 "금리 인하로 인한 채권가격 상승은 물론이고, 조달금리가 낮아지면서 실적 개선까지 기대할 수 있다. 기준금리 인하는 특히 여전채 강세 요인으로 작용할 것"이라고 설명했다.

bjgchina@newspim.com

영상

영상