[서울=뉴스핌] 한기진 기자 = 금융감독당국이 해외금리 연계형 파생결합증권(DLS)·파생결합펀드(DLF)의 불완전판매 여부에 대한 현장 조사를 실시하면서, 투자자 보상시기와 배상규모에 관심이 모아진다. 일각에선 최근 사태가 앞서 중소기업에 판매된 키코(KIKO) 사태와 견주기도 하지만 사모로 일부 개인에게 판매된 점 때문에 보상이 크지 않을 수 있다는 관측이 나온다.

26일 금융권에 따르면 손실이 예고된 DLS·DLF의 투자자가 배상을 받기까지는 내년 이후로 넘어가고, 일부 상품에 한정될 가능성이 높은 것으로 전해진다.

금융위원회 관계자는 “금융감독원이 DLS·DLF 현장조사를 최대한 빨리 진행하도록 하고 있지만, 상품판매 은행뿐만 아니라 상품을 만든 자산운용사와 판매한 증권사 조사까지 상당한 시간이 걸릴 것”이라며 “9월중 상품만기가 돌아오는 DLF에서 손실금액을 확인하고 불완전판매가 어느 정도인지, 투자자 가운데 고령자가 어느 정도인지 파악한 뒤에야 분쟁조정위원회를 열 수 있다”고 말했다.

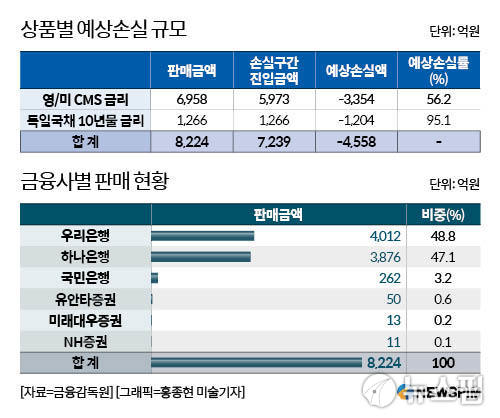

분쟁조정위원회가 열리려면 일단 DLS·DLF의 손실부터 확정돼야 한다. 해외금리 연계형 DLS·DLF가 8224억원(잔액기준)나 남아있지만, 손실이 곧 확정되는 상품은 독일국채 10년물 금리를 기초자산으로 한 사모 DLF로 총 1266억원(잔액 기준)어치다. 오는 9~11월 만기가 돼야 예상손실률 95.1%가 확정된다. 영미 CMS금리를 기초자산으로 판매된 사모 DLF·DLS는 총 6958억원어치나 남아있고 예상손실률이 56%지만, 만기가 2020년이어서 미확정 손실이다. 이 때문에 분쟁조정위원회는 해를 넘겨야 열릴 수 있다.

사모 DLS·DLF의 손해배상 쟁점은 상품판매 절차상 하자가 있는 불완전판매 여부다. 과거 금리파생 관련 상품으로 파워인컴펀드 사태가 유사한 사례로 거론된다. 이 상품은 2005년 판매돼 투자자들이 30%가량 손실을 입었고, 분쟁조정위원회가 손실액의 50%를 배상하라고 결정했다.

분조위의 결정 배경은 “A은행은 펀드가입경험이 없는 신청인에게 파생상품을 판매하면서 투자설명서를 제공하지 않았고, 판매상품이 ‘원금 손실 가능성은 대한민국 국채의 부도 확률 수준으로 거의 없다’, ‘그 확률은 0.02% 정도로 극히 낮다’는 식으로 권유해 신청인으로 하여금 원금이 보장되는 예금으로 오해하게 했다”는 것이다.

다만 손실액의 50%로 결정한 이유는 신청인도 ‘투자신탁상품 가입고객 확인서’상에 서명날인했고, 거래통장에 ‘펀드종류 : 파생상품형’이라고 기재돼 있어 조금만 주의를 기울이면 본 상품이 상당한 위험성이 있는 상품임을 알 수 있어서다.

금융권에선 DLS·DLF 손실 배상 받기까지는 최소 2~3년은 걸리고, 그 규모도 800억~1600억원에 그칠 것으로 본다. 파워인컴펀드는 금감원 분조위 배상 결정이 2008년이고 대법원 판결로 2014년까지 가서 손실배상 비율이 20~40%로 낮아져서다.

금융권 관계자는 “DLS·DLF가 사회적으로 문제가 되고 있지만, 과거보다 불완전판매 강화된 기준을 은행 등 판매사가 적용한데다 프라이빗 뱅커(PB)가 PF고객 1명씩을 상대하며 1억원 단위로 판매했다는 점에서, 설명이 구체적이었을 확률이 높아 실제 배상은 더 낮아질 수 있다”면서 “오히려 우리은행, 하나은행 등이 경쟁사는 취급하지 않은 내부통제시스템에 대한 문제가 더 불거질 것”이라고 말했다.

hkj77@newspim.com

영상

영상