[서울=뉴스핌] 장봄이 기자= 롯데쇼핑이 보유한 부동산 자산의 유동화 목적으로 설립되는 롯데리츠가 이달 말 수요예측에 나선다. 올 상반기 유통 대기업인 홈플러스가 공모 참패를 기록하며 상장을 철회한 바 있어 흥행 여부에 관심이 쏠린다.

6일 금융투자업계에 따르면 롯데리츠는 오는 23일 수요예측을 시작해 본격적인 공모 절차를 진행할 예정이다. 수요예측 기간은 다음달 2일까지며 그 달 말 상장한다는 계획이다. 주관사는 한국투자증권·홍콩상하이증권·노무라금융투자 등이 맡았다.

롯데리츠는 부동산투자회사법에 따른 위탁관리부동산투자회사다. 지난 3월 설립해 5월에 국토교통부로부터 영업 인가를 받았다. 주요 사업은 부동산 임대업이며, 롯데쇼핑이 보유한 리테일 자산을 투자대상으로 하는 영속형 부동산투자회사다.

투자 대상은 롯데쇼핑의 백화점(강남·구리·광주·창원점) 4곳과 마트(대구율하·청주·의왕·장유점) 4곳, 아웃렛(대구율하·청주점) 2곳 등이다. 전체 연면적은 63만8779㎡(약 19만평), 총 감정평가액은 약 1조4900억원에 이른다.

롯데리츠의 총 공모주식수는 8598만4442주다. 주당 공모 희망가는 4750원~5000원이며 이번 공모를 통해 최대 약 4299억원을 조달한다.

앞서 지난 3월 홈플러스리츠가 처음으로 공모 상장에 도전했으나, 기관투자가의 외면으로 철회했다. 유통 산업에 대한 성장 우려가 작용했으나 1조원 이상의 대규모 공모가 부담을 준 것으로 풀이된다. 이 때문에 롯데리츠는 공모 규모를 절반 이하인 4000억원대 수준으로 낮췄다. 유치 과정에서도 부담이 해소될 것으로 보인다.

전문가들은 롯데리츠 상장 여부가 시장에 직접적 영향을 미칠 것으로 보고 있다. SK증권 중소성장기업분석팀은 롯데리츠와 지누스, 한화시스템 등 규모가 큰 기업들이 10월 코스피 상장을 앞두고 있어 연말 기업공개(IPO) 시장의 반등 가능성이 높다고 평가했다.

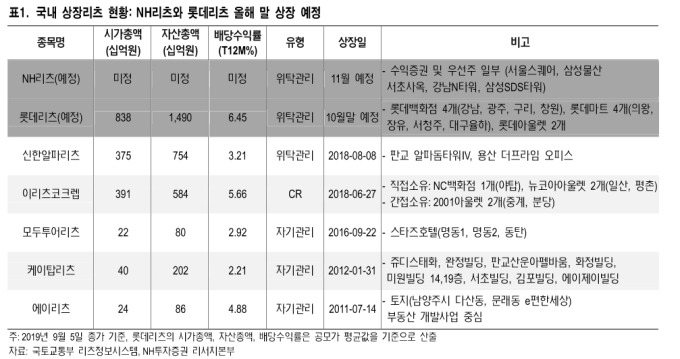

김형근 NH투자증권 연구원은 "투자자로부터 모은 자금을 부동산에 투자해 발생한 수익 대부분을 배당하는 리츠가 각광받고 있다"면서 "국내 리츠는 지난 10년간 성장세를 지속했고 현재 약 230개로 약 44조원 수준에 육박한다"고 설명했다.

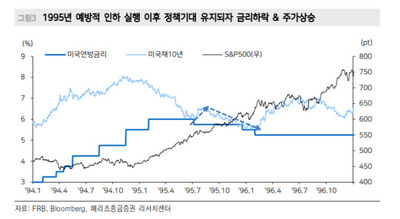

다만 상장 리츠는 5개로 시가총액 기준 약 8500억원에 불과하고 비상장 리츠가 약 96%를 차지하고 있다. 상장 리츠가 발달된 미국·일본 등 선진국 대비 국내 상장 리츠의 세제 혜택은 크지 않고 아직까지 설립 인가나 성장 조건 등이 까다로운 상황이다.

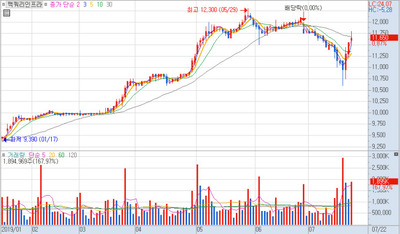

상장 리츠 중에는 신한알파리츠가 안정적 배당수익으로 주목받고 있는 정도다. 불확실성이 큰 금융시장내 안정적 배당수익을 제공하는 리츠의 밸류에이션 프리미엄이 높아지는 구간이라는 평가다.

업계 관계자는 "유통업계 업황이 악화되고 있는 상황이기 때문에 이런 불안을 해소할 수 있어야 높은 평가를 받을 것"이라며 "홈플러스와 마찬가지로 배당 여력에 대한 의구심은 여전하기 때문에 지켜봐야 한다"고 전했다.

bom224@newspim.com

영상

영상