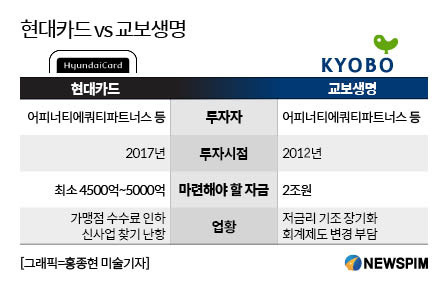

[서울=뉴스핌] 이정화 기자 = 기업공개(IPO)를 추진중인 현대카드가 '분쟁(?) 선례'인 교보생명과 닮은 꼴의 행보를 보이고 있다. 공교롭게도 같은 재무적투자자(FI)와 비슷한 계약조건, 업황악화로 추락하는 기업가치 등이 그것이다. 이에 현대카드 FI 역시 자금회수 과정이 만만찮을 것이란 관측에 무게가 실린다. 결국 현대카드는 국제상업회의소(ICC)에 중재를 신청한 교보생명의 길을 피하고자 쓸 수 있는 모든 카드를 고려해야 하는 처지에 놓였다.

금융은 규제산업이다. 규제의 정도나 방향에 따라 업황이 크게 달라진다. 적절한 규제 완화 시점에는 다시 없을 호황을 누릴 수 있지만 규제가 강화하면 금융사가 쓸 수 있는 카드는 즉시 실행이 가능한 비용절감이나 언제 성과가 날지 알 수 없는 신사업 발굴밖엔 없다.

카드업계는 현재 규제 강화 국면에 놓여있다. 거듭된 가맹점 수수료 인하로 수익성 악화에 직면했다. 2000년대 초반 카드 의무수납제로 초호황기를 누렸던 카드 산업은 이제 '사양산업' 얘기까지 나온다. 생명보험업계 역시 저금리 기조 장기화와 함께 재무 건전성 규제 강화로 대규모 자본확충에 나서야 하는 등 성장 잠재력이 크게 꺾인 상태다.

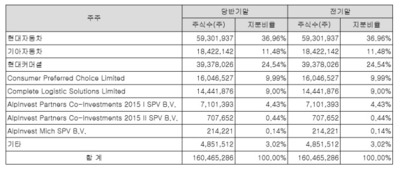

1984년 설립된 다이너스카드 한국지점을 현대차그룹이 인수하면서 탄생한 현대카드는 올 상반기 기준 자산규모 16조5000억원으로 신한카드, 삼성카드, KB국민카드에 이어 시장점유율 4위권을 유지하고 있다. 같은 기간 당기순이익은 전년 대비 57.4% 늘어난 1218억원을 기록했지만 이는 대규모 인력감축을 통한 비용절감 영향이 컸다.

교보생명은 고 신용호 전 교보생명 명예회장이 1958년 8월 설립한 대한교육보험 주식회사가 전신이다. 신창재 회장은 1996년 암 투병 중인 선친의 설득으로 일하던 병원을 떠나 교보생명 경영에 참여했다. 같은 기간 자산 규모 114조원을 넘는 생보업계 빅3인 교보생명은 올해 상반기 연결 기준 4819억원의 당기순이익을 냈다. 전년동기대비 15% 증가한 규모다. 보험료 수익, 국내채권 매각이익 증가에 따른 영향이 컸다.

◆ 동일한 FI·유사한 계약조건·저 밸류에이션 '공통'

현대카드와 교보생명은 같은 FI를 두고 있다. 어피너티에쿼티파트너스(AEP·이하 어피너티)가 이끄는 컨소시엄이다. 앞서 현대자동차그룹은 GE캐피털이 보유한 지분 23.99%를 어피너티에쿼티파트너스(AEP·이하 어피너티·지분 9.99%)와 싱가포르투자청(9%), 칼라일그룹 계열의 알프인베스트파트너스(5%)는 GE캐피털이 보유한 현대카드 지분 23.99%를 3766억원에 팔았다. 당시 FI가 평가한 현대카드의 밸류에이션은 1조6000억원 수준이다.

교보생명의 경우 대우인터내셔널이 보유한 교보생명 지분 24.01%(492만주)를 어피너티와 IMM PE, 베어링 PE, 싱가포르투자청으로 구성된 어피너티 컨소시엄에 주당 24만5000원, 총 1조2504억원에 넘겼다. FI들이 본 교보생명의 밸류에이션은 5조원 가량이다.

계약 조건도 비슷하다. 현대차와 교보생명은 FI가 투자위험을 줄일 수 있도록 계약서에 IPO 조건을 넣었다. 계약조건이 제대로 이행되지 않을 경우 FI들이 풋옵션(일정 가격에 지분을 되팔 권리)을 행사할 수 있는 내용도 담겼다.

업황 악화로 떨어진 기업가치도 닮은 점이다. 현대카드가 교보생명의 전철을 밟을 수 있다는 관측이 나오는 것도 이 때문. 현대카드의 밸류에이션는 동종업계 유일한 상장사인 삼성카드의 주가수익비율(PER)과 주가순자산비율(PBR)을 고려했을 때 1조6000억~1조7000억원 수준으로 예상된다. FI 투자 시점과 비교해 크게 달라지지 않았다. 교보생명의 경우 신 회장은 3조4000억원 수준을, FI들은 8조4000억원을 적정 밸류에이션으로 생각한다. FI들의 투자 시점과 비교해 신 회장은 오히려 1조5000억원 가량 낮게, FI들은 3조5000억원 가량 높게 평가한 셈이다.

결국 입장차를 좁히지 못한 신 회장과 FI는 이 문제를 ICC까지 끌고 갔다. 현대카드의 밸류에이션이 FI들의 기대에 미치지 못하거나, 낮은 밸류에이션으로 IPO가 좌절되면 현대카드에도 같은 상황이 재현될 여지가 있다. 어떻게든 높은 내부수익률(IRR)을 가져가야 하는 FI 입장과 지분율 희석을 피하면서 경영권을 방어해야 하는 현대카드 입장이 부딪칠 수밖에 없다. 밸류에이션 산정 방식에 대해 세부적인 합의가 없었다면, 곧바로 교보생명행 열차 탑승이다.

◆ 현대카드 선택지는?

다만 현대카드는 교보생명과 달리 극단적인 상황은 피할 여지가 있다. FI들의 풋옵션 행사로 IPO가 불투명해진 교보생명과는 달리, 현대카드는 아직 IPO 가능성이 보다 열려 있고 높다. 어느정도 시간도 있고, 필요한 자금도 현대카드가 소화할 수 있는 범위다.

업황 측면에서도 현대카드가 교보생명보다는 나은 편이다. 새로운 회계 기준에 맞춰 대규모 자본 확충이 필요한 교보생명과는 달리, 현대카드는 해당 이슈에서 비교적 자유롭다. 필요한 자금 규모 역시 현대카드는 FI들의 IRR을 20~30%로 가정할 경우 4500억~5000억원 수준이다. 반면 신 회장은 FI들이 요구하는 가격을 받아들이면 2조원이 넘는 자금이 필요하다.

현대카드는 어떻게든 시장에서 높은 밸류에이션을 받아야 하는 숙제를 안고 있다. 지분율 희석을 일부 감수하는 방법을 택할 수도 있다. 아니면 현대카드가 발행하는 신종자본증권 등 채권에 대한 이자 부담을 줄이기 위해 더 강력한 인력 감축이나 일부 사업 철수 등 비용절감 카드를 꺼내 들 수도 있다. 현대카드 입장에선 교보생명 전철을 어떻게든 피해야 하기 때문이다.

투자업계 한 관계자는 "아직까지 플랜B를 고려할 수 있는 현대카드와 이미 풋옵션 이견으로 ICC까지 간 교보생명의 상황은 조금 다른 측면이 있다"면서도 "하지만 FI들이 원하는 투자성과와 밸류에이션 차가 너무 크다면, 소송으로 이어질 수 있는 위험에 노출됐다는 점에선 같다"고 촌평했다.

clean@newspim.com

영상

영상