[서울=뉴스핌] 김승동 기자 = 금융당국이 금리파생상품으로도 보험사들이 자산·부채관리(Asset & Liability Management, ALM)를 할 수 있도록 허용키로 했다. 이에 보험사들은 시중금리 변동에 따른 금리위험을 경감시킬 수 있게 된다. 동시에 순자산가치 변동폭도 줄어들 것으로 예상된다.

7일 금융당국 및 보험업계에 따르면 금융위원회 '보험 자본건전성 선진화 추진단'은 금리파생상품으로도 ALM관리를 할 수 있도록 최종 결정했다. 적용 시점은 이르면 올해 결산시점부터다.

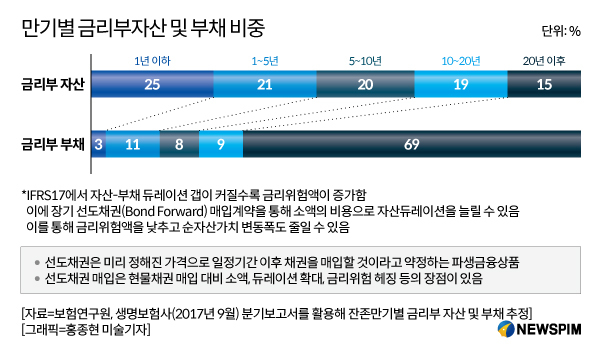

앞서 보험사들은 장기채를 실제로 매입해야만 자산 잔존만기(Duration, 듀레이션)가 확대됐다. 하지만 금리파생상품이 ALM 관리에 적용되면 현물 장기채를 매입하지 않고 소액의 비용으로 장기채를 매입하는 것과 동일한 효과를 낼 수 있다.

보험사들은 종신보험이나 연금보험 등 만기가 50년 이상인 장기계약이 많다. 보통 보험계약은 향후 보험금을 지급해야 하기 때문에 부채로 계상된다. 이에 보험사는 주로 국채를 매입해 자산을 관리하는데 채권 시장에 30년 이상 장기채 물량이 많지 않아 어려움을 겪었다.

오는 2022년 도입 예정인 새보험국제회계기준(IFRS17)에서는 자산-부채 모두 시가로 평가한다. 듀레이션 갭이 커질수록 금리변동에 익스포저(Exposure, 위험액)가 확대된다.

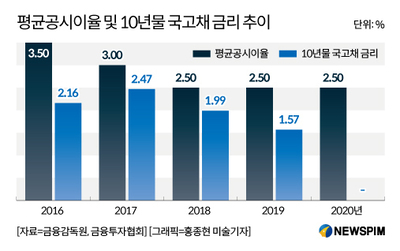

앞서 보험사들은 자산-부채 듀레이션 갭을 줄이기 위해 장기 국채를 매입해 왔다. 하지만 채권 시장에 장기채 공급은 적고 수요는 많아 문제가 있었다. 채권금리가 하락(채권 가격 상승)하면 더 떨어질 것을 우려한 보험사들이 서둘러 장기채 매입에 나섰기 때문이다. 이는 채권금리를 더 떨어뜨리는 악순환이 됐다.

이 같은 문제를 해결하기 위해 금융위는 금리파생상품으로 자산듀레이션을 늘릴 수 있도록 허용한 것. 가령 금리파생상품으로 선도채권(Bond Forward) 매입계약을 체결하면 소액의 비용으로 30년물 국고채를 매입한 것과 동일한 효과를 볼 수 있다. 5년 후 30년물을 매입하는 선도계약을 하면 서류상의 채권만으로도 자산듀레이션을 늘릴 수 있는 것. 보험사는 소액으로 자산듀레이션을 늘려 ALM 관리가 용이하게 된다.

보험업계 한 관계자는 "최근 도입을 검토하고 있는 공동재보험이 부채관리 방법이라면 금리파생상품은 자산을 효과적으로 관리할 수 있도록 규제를 풀어주는 것"이라고 설명했다.

0I087094891@newspim.com

영상

영상