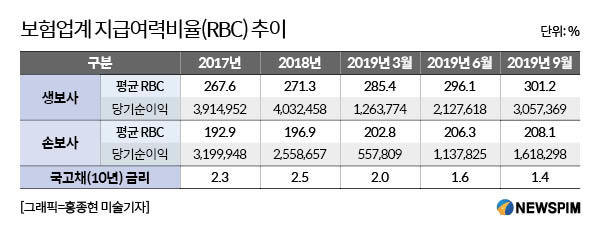

[서울=뉴스핌] 김승동 기자 = 보험사의 건전성을 가늠할 수 있는 지표인 지급여력비율(RBC: Risk Based Capital) 상승세가 다시 꺾일 것으로 보인다. 시중금리 상승으로 채권평가익이 감소한데다 불황으로 순이익까지 줄어드는 탓이다. 특히 보유자산 중 매도가능증권 비중이 많아 금리리스크에 취약한 NH농협생명·푸르덴셜생명·KDB생명·흥국화재 등의 보험사는 RBC 급락이 예상된다.

30일 보험업계에 따르면 지난해 3분기 301.2%를 기록했던 생명보험사 평균 RBC가 결산시점에 다시 200%대로 주저앉을 것으로 예상된다. 같은 기간 손해보험사의 RBC는 208.1%에서 100% 대에 그칠 전망이다. 지난 2017년 이후 우상향 추세를 기록했던 보험사의 건전성이 다시 하락 추세로 반전한다는 것을 의미한다.

이처럼 RBC가 하락하는 것은 시중금리 상승으로 보험사가 보유하고 있는 채권의 평가익이 감소한데다 업황 악화로 당기순이익마저 줄어들고 있는 탓이다. 채권평가익과 당기순이익 감소는 가용자본(손실 발생시 지급능력을 유지할 수 있도록 완충작용을 하는 자본금, 자본·이익잉여금, 기타포괄손익 등의 합산액)에 좋지 않은 영향을 미쳐 RBC 감소의 원인이 된다. RBC는 보험사가 보유하고 있는 위험을 책정해 적합한 자기자본으로 보유하게 하는 건전성 규제다.

특히 과거 확정고금리 상품을 많이 판매했거나 보유자산 중 매도가능증권 비중이 많은 보험사는 큰 폭의 RBC 하락이 불가피할 것으로 보인다.

매 분기마다 공시하는 RBC는 가용자본을 요구자본으로 나눈 비율로 보험회사의 재무건전성을 측정하는 지표로 사용된다. 즉 RBC가 낮아진다는 것은 보험사의 건정성이 악화된다는 것을 의미한다.

지난해 3분기 생보업계 당기순이익은 3조503억원을 기록 전년 동기 4조384억원 대비 24.3% 줄었고 손보는 1조6183억원으로 전년 2조3287억원 대비 30.5% 감소했다. 다만 같은 기간 시중금리(국고채 10년물 기준)가 2.3%에서 1.4%로 낮아져 RBC는 생손보 각각 29.1%p, 15.1%p 증가했다.

보험사의 당기순이익은 감소했지만 시중금리 인하 영향으로 보유하고 있는 채권 평가익이 증가하면서 RBC가 상승한 것.

그러나 지난해 9월을 기점으로 시중금리가 다시 오르고 있다. 이에 보험사의 채권평가익은 줄어들고 있다. 반면 보험사의 당기순이익은 감소 추세다. 보유채권의 평가익이 줄어든데다 순이익이 감소하고 있어 RBC의 급락이 예상되는 것.

보험업계 관계자는 "지난 2017년 이후 보험사의 이익은 감소추세로 전환했지만 시중금리가 하락한 덕분에 RBC는 오히려 오르는 착시가 발생했다"고 설명하며 "지난해 9월을 기점으로 시중금리가 상승세로 반전한 반면 이익은 늘지 않아 당분간 보험사의 RBC는 지속적으로 감소가 예상된다"고 말했다.

한편 금융감독원은 보험업법 시행령 제65조 2항에 RBC비율 100% 이상을 유지토록 명시하고 150% 이상을 유지하도록 권고했다. 이에 RBC비율이 100% 이상이면 가입자에게 보험금을 지급하는데 문제가 없다는 것을 의미한다.

0I087094891@newspim.com

영상

영상