[서울=뉴스핌] 이홍규 기자 = 미국 연방준비제도(연준)가 19일(현지시간) 통화스왑 체결 국가를 확대하는 등 달러화 강세 진정에 애를 쓰는 이유는 전 세계적으로 급증한 달러 표시 부채가 우려됐기 때문이라고 영국 파이낸셜타임스(FT)와 일본 니혼게이자이신문이 보도했다.

국제결제은행(BIS)이 전 세계 무역량을 고려해 발표한 명목실효환율에 따르면 달러화 가치는 지난 17일 1986년 이후 34년 만에 최고치까지 올라섰다. 달러 강세는 이후에도 계속됐다. 이날 주요 6개국 통화 대비 달러 가치를 보여주는 달러지수는 102.70으로 1.5% 급등했다. 이 지수는 이달 들어서만 3.6% 뛰었고, 올해 기준으로는 6.7% 올랐다.

최근 달러 가치가 크게 뛴 이유는 코로나19(COVID-19)가 전 세계로 확산하며 실물 경제와 금융 시장에 충격을 줬기 때문이다. 달러는 올해 초에도 강세를 보였으나 코로나19 사태로 기업들의 자금 수요가 커지고, 주식·채권 등의 매도를 통한 투자자들의 보유자산 현금화 시도가 급증하면서 상승세가 가속했다.

◆ 금융시장 곳곳서 달러 '가뭄'

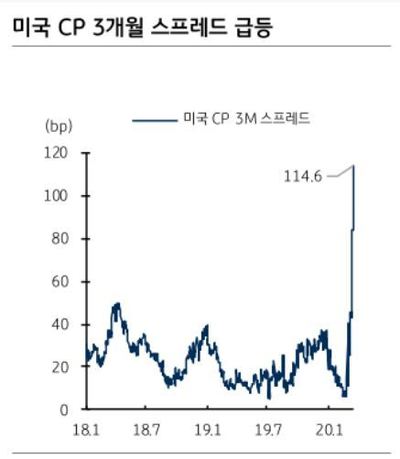

강세를 촉발한 '달러 가뭄' 현상은 단기자금 시장에서 두드러지게 나타났다. 리보(LIBOR·런던 은행 간 금리) 3개월물과 오버나잇인덱스스왑(OIS) 금리 격차는 지난 18일 약 1.01%포인트(p)로 지난달 말 0.2%p에서 급등했다. 이 격차가 1%p를 넘어선 것은 2009년 3월 이후 처음이다. LIBOR와 OIS금리 격차는 은행들이 단기자금 시장에서 달러를 조달할 때의 프리미엄을 보여준다.

사정은 외환스왑 시장도 마찬가지였다. 이번 주 앞서 유로/달러 베이시스스왑(3개월물 기준)은 2011년 이후 최대치로 벌어졌다. 이에 대해 FT는 "투자자들이 유로화를 내주고 달러를 빌리려면 수 일전보다 약 2배 많은 값을 지불해야 하는 상황이 된 셈"이라고 했다. 유로/달러뿐 아니라 달러/엔 베이스스왑도 대폭 확대됐다.

상황이 이렇자 이날 연준은 한국, 호주 등 6개국과 600억달러 규모의 통화스왑 계약을 체결하고 덴마크 등 3개국과는 300억달러 통화스왑계약을 맺는 등 모두 9개국 중앙은행과 추가 통화스왑계약을 체결했다고 발표했다. 이를 통해 각 중앙은행은 연준에 자국 통화를 주고, 달러를 받은 뒤 자국 금융기관에 달러를 공급할 수 있게 됐다. 연준의 스왑 대상은 일본은행과 영란은행 등 주요 선진국 중앙은행으로 한정됐으나 각국에서 달러 수요가 급증하자 이를 확대한 것이다.

◆ 전 세계 달러화 채권 '1.5경원'

이달에만 기준금리를 1.5%p 인하하고 자산매입 프로그램을 재개한 연준이 통화스왑 대상까지 확대한 것은 달러 강세가 계속돼 신흥국을 비롯한 전 세계 기업들이 줄도산하는 상황을 걱정했기 때문이라고 전문가들은 말했다. 투자은행 JP모간에 따르면 전 세계 달러 표시 채권 규모는 12조달러(약 1경5120조원)로, 미국 국내총생산의 60%를 차지했다. BIS는 신흥국의 달러 표시 부채 규모를 2010년보다 2배 이상 불어난 3조700억달러로 추산했다.

미국 싱크탱크 외교협회(CFR)의 브래드 세트서 국제 이코노미스트는 "세계 경제 어느 곳도 바이러스 영향을 받지 않는 곳이 없는 것처럼 달러 시장이 붕괴되면 그 여파를 피할 수 있는 곳 역시 없다"고 말했다. TD 시큐리티스의 마크 매코닉 글로벌 외환 전략 책임자는 "달러 강세가 계속되면 유동성 문제는 채무상환 문제로 바뀔 수 있다"고 우려했다.

◆ 전문가 "G7 나설 수 밖에 없어"

연준의 달러 강세 억제 노력이 성공을 거둘 수 있을지는 미지수다. 투자은행 씨티그룹의 캘빈 체 북미 외환전략 책임자는 통화스왑 대상에서 배제된 곳들은 여전히 달러 조달비용이 높다며, 스왑대상 확대는 일시적인 안전판 역할을 할 뿐 달러 조달 압박이 완화되기 위해서는 금융시장이 정상 상태로 돌아와야 한다고 말했다.

각국 정부가 달러화를 끌어내리기 위해 공조에 나설 수 있다는 전망도 나온다. CNBC방송은 시장에서 주요 7개국(G7)의 개입 에 대한 이야기가 나오고 있다고 전했다. 이와 관련, 배녹번 글로벌 포렉스의 마크 챈들러 수석 시장전략가는 "(G7) 개입이 필요할 수 밖에 없을 것"이라고 주장한 뒤, 우선 연준의 통화스왑이 작동하는지 일주일 동안 만이라도 지켜볼 필요가 있다며, 하지만 시장은 아마 안될 것이라고 말하는 것 같다고 전했다.

bernard0202@newspim.com

영상

영상