[서울=뉴스핌] 김준희 기자 = SK바이오팜·카카오게임즈에 이어 하반기 기업공개(IPO) 대어로 꼽히는 빅히트 엔터테인먼트(이하 빅히트)가 유가증권시장 상장 절차에 본격 돌입한다.

빅히트는 코스피 상장을 위한 증권신고서를 2일 금융위원회에 제출했다. 10월 내에 상장이 목표다.

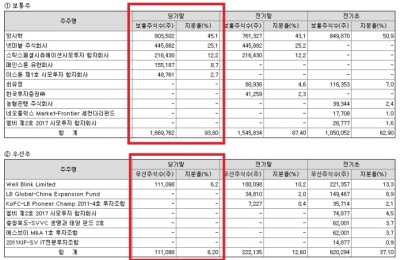

이번 상장을 위해 신주 713만주가 발행된다. 오는 24~25일 기관투자자들을 대상으로 수요예측을 진행한다. 희망 공모가격은 주당 10만5000원~13만5000원 사이다. 공모 예정 금액은 7487억~9626억 원 규모다.

일반 투자자들을 대상으로 하는 공모주 청약은 내달 5~6일 이틀 동안 진행할 예정이다. 공모청약은 공동대표주관사를 맡은 NH투자증권·한국투자증권·JP모간, 공동주관사 미래에셋대우, 인수회사 키움증권을 통해 가능하다.

NH투자증권은 249만5500주(35%)를 배정받아 가장 많은 물량을 받았다. 한국투자증권과 JP모간은 각각 213만9000주(30%), 163만9900주(23%)를 할당 받았다. 공동주관사인 미래에셋대우는 71만3000주(10%), 인수회사인 키움증권은 14만2600주(2%)를 모집한다.

희망 공모가액을 기준으로 한 빅히트의 시가총액은 3조5539억~4조5692억 원에 달할 전망이다.

빅히트는 2005년 2월 설립된 엔터테인먼트사로 음악제작 및 매니지먼트를 주요 사업으로 영위하고 있다. 2013년 데뷔한 방탄소년단이 세계적인 그룹으로 성장하면서 국내 최대의 엔터테인먼트 기업으로 자리매김했다.

이 밖에 아티스트로는 투모로우바이투게더 등이 있으며, 지난 1년간 쏘스뮤직, 플레디스 엔터테인먼트를 인수해 여자친구, 세븐틴, 뉴이스트 등을 품으며 아티스트 라인업을 구축했다.

빅히트는 올 상반기 코로나19 팬데믹의 영향에도 불구하고 연결 기준 매출액 2940억 원, 영업이익 498억 원을 기록했다.

지난해엔 영업이익 987억 원을 기록, 창사 이래 최고 실적을 남겼다. 국내 대표 엔터테인먼트사인 SM(404억 원)·JYP(435억 원)·YG(20억 원)의 지난해 영업이익을 합한 수치(약 859억 원)보다 높다. 이에 금융투자업계에서는 빅히트의 기업 가치를 5조 원대까지 보고 있다.

빅히트 관계자는 "콘텐츠와 팬이라는 본질에 집중하면서 비즈니스 다변화와 플랫폼 혁신을 이뤄냈다"며 "특히 올 상반기 활동한 빅히트 레이블즈 아티스트 5개 팀이 음반·음원 분야에서 압도적인 성과를 냄과 동시에 자체 플랫폼 위버스를 통해 레이블과 비즈니스, 팬덤을 집약하는 '빅히트 생태계'를 구현했고, 강력한 IP(지식재산권) 기반 다양한 파생 콘텐츠를 생산하는 간접 참여형 수익을 통해 지속가능한 성장 가능성을 확인했다"고 말했다.

향후 빅히트는 아티스트 IP의 확장과 이종 산업과의 결합을 통해 아티스트 및 음악 관련 콘텐츠를 생활 전반에 제공하는 '글로벌 최고 수준의 엔터테인먼트 라이프스타일 플랫폼 기업'을 지향점으로 성장을 가속화한다는 계획이다.

zunii@newspim.com

영상

영상