[서울=뉴스핌] 김진호 기자 = "신용대출의 경우 차주의 신용등급에 따라 대출 조건이 정해지는데 금융당국이 이를 압박하고 나선 만큼 승인조건을 까다롭게 하는 방안을 내부 검토하고 있다."(A은행 관계자)

"한도를 줄이거나 대출금리를 높이는 방안으로 유력하게 검토하고 있다. 금융당국이 직접 경고한 만큼 속도조절은 불가피해 보인다."(B은행 관계자)

금융당국이 최근 폭증한 신용대출 수요 원인을 '은행권 실적 경쟁'으로 지목해 경고 메시지를 날렸다. 본래 목적과 달리 '영끌'(주택구입을 위해 영혼을 끌어모으다)·빚투(빚내서 투자하다)'로 전용되는 사례가 속출하고 있다는 우려에서다.

이에 주요 시중은행들은 신용대출 창구를 조이는 방안을 검토하기 시작했다. 하지만 코로나19 사태로 실물경제 어려움이 극심한 상황을 고려하면 돈이 간절한 자영업자 등이 되레 피해를 입을 것이란 우려의 목소리도 제기된다.

10일 금융권에 따르면 KB국민·신한·우리·하나·NH농협은행 등 주요 시중은행들은 신용대출 창구를 조이는 방안을 놓고 내부 검토에 착수했다. 구체적으로 ▲승인조건을 까다롭게 설정 ▲대출 한도를 대폭 축소 ▲대출금리 상향 조정 등이 유력하게 검토되는 상황이다.

시중은행 관계자는 "관련 부서가 중심이 돼 현재 협의 중이나 확정된 바는 없다"면서도 "신용대출을 조이는 여러가지 방안을 검토하고 있다"고 전했다.

이어 "금융당국이 직접 우려는 나타낸 만큼 조만간 액션(신용대출 조이기)에 나서야 하지 않겠냐"고 덧붙였다.

다른 시중은행 관계자 역시 "대출한도나 금리가 조정될 여지가 있다"며 "금융당국에서 관련 가이드라인을 마련해준다면 작업이 좀 더 수월할 것으로 생각된다"고 전했다.

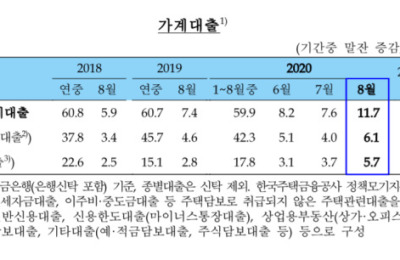

올 들어 신용대출 급증세는 진정될 기미를 보이지 않고 있다. 초저금리 여파로 금리가 주택담보대출 금리보다 낮아진데다 정부의 강력한 부동산 규제로 부족한 자금을 충당하는 이른바 '영끌', 주식 투자자들이 빚을 내 투자하는 '빚투'가 크게 늘어난 영향이다.

5대 은행의 지난달 신용대출 평균금리는 연 2.54% 지난 1월(3.38%)에 비해 무려 0.84%포인트 벌어져 역대 최저 수준을 기록했다. 이러한 영향에 5대 은행의 신용대출 잔액은 8월 말 기준 124조2747억원을 기록 전월 대비 4조755억원 늘어나 월 증가 폭으로 사상 최대치를 기록했다.

은행들이 신용대출 조이기를 적극 검토하고 나선 배경에는 금융당국의 경고 때문이다.

최근 폭증한 신용대출이 자칫 가계부채의 새로운 뇌관으로 부상할 우려가 커지자 금융당국은 '규제 카드'를 하나 둘 꺼내든 것이다.

손병두 금융위 부위원장은 "신용대출 용도를 정확히 파악하긴 어렵지만 주식, 부동산 등 자산시장으로의 자금유입 등이 복합적 영향을 미친 것으로 추정된다"며 "특히 최근의 신용대출 증가가 은행권의 대출 실적 경쟁에 기인했는지도 살펴보겠다"고 말했다. 이는 신용대출 폭증의 원인이 '저금리' 보다 대출을 공급하는 '은행'에 있다는 점을 명시한 것으로 일종의 경고 메시지로 읽힌다.

다만 주요 은행의 신용대출 한도와 금리가 조정될 경우 코로나19 사태로 어려움을 겪는 가계와 영세 자영업자 등 실수요자들이 피해를 입을 수 있다는 지적도 제기된다. 대출 문턱이 높아지면 신용등급이 낮은 자영업자 등이 금리가 훨씬 높은 저축은행이나 대부업체로 밀려날 공산이 크다.

금융권의 한 관계자는 "신용대출을 무턱대고 다 조일 경우 돈이 급한 실수요자가 피해를 볼 우려가 있다는 점을 인식해야 한다"며 "영끌, 빚투 등 목적과 다른 용도로 사용되는 부분만 규제하는 '핀셋형 규제방안'을 마련할 필요가 있어 보인다"고 전했다.

rplkim@newspim.com

영상

영상