[서울=뉴스핌] 구윤모 기자 = SK하이닉스의 인텔 낸드(NAND) 메모리 반도체 사업부 인수가 낸드플래시 부문에서의 큰 폭의 경쟁력 강화 및 점유율 확대로 이어지는만큼 신용도에 다소 긍정적이란 평가가 나왔다.

국제 신용평가사 스탠더드 앤드 푸어스(S&P)는 21일 보고서를 내고 "낸드플래시 부문에서의 큰 폭의 경쟁력 강화 및 점유율 확대로 이어지는 만큼 신용도에 다소 긍정적"이라며 SK하이닉스의 신용등급을 'BBB-(안정적)'를 유지했다.

S&P는 SK하이닉스가 이번 인수로 차입금이 증가하겠지만, 신용등급 하향으로 이어질 정도는 아니라고 판단했다.

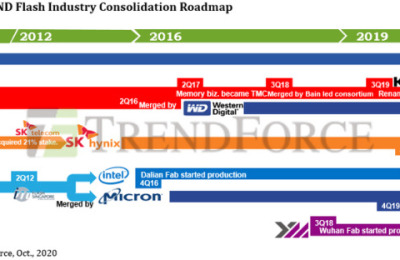

S&P는 "SK하이닉스가 이번 인수를 통해 D램 시장 지위에 비해 상당히 취약했던 낸드 시장에서 지위를 크게 강화시킬 수 있을 것으로 예상한다"며 "키옥시아를 제치고 삼성전자에 이어 글로벌 2위의 사업자로 부상하게 됐으며 시장점유율도 기존 10~12% 에서 20% 수준으로 크게 확대될 것으로 보인다"고 진단했다.

그러면서 "SK하이닉스의 이번 인수가 지난 2017년부터 공격적인 투자를 통해 낸드 시장 지위 강화를 추진해온 성장전략에 부합한다고 판단한다"고 덧붙였다.

S&P는 SK하이닉스가 인수자금 대부분을 차입을 통해 조달하는 경우를 가정했을 때 법인세·이자·감가상각비 차감 전 영업이익(EBITDA) 대비 차입금 비율은 기존 0.7~1.0배에서 2021~2022년 1.0~1.4배로 상승할 것으로 추정했다.

S&P는 "이는 등급하향의 전제조건인 1.5배 보다 낮은 수준"이라며 "SK하이닉스가 인텔 측으로부터 인수하는 차입금도 없다"고 설명했다.

SK하이닉스는 보유 현금과 차입을 통해 인수자금을 조달할 예정이지만 아직 구체적인 조달방안은 확정하지 않았다.

다만 S&P는 낸드 시장의 치열한 경쟁 상황을 고려할 때 인수 이후 통합 과정, 수익성 관리에 대해서는 다소 불확실성이 존재한다고 판단했다.

앞서 SK하이닉스는 지난 20일 인텔의 낸드 사업 인수와 함께 사업 양도를 위한 계약을 체결했다고 밝혔다.

인수 대상은 인텔의 낸드 솔리드스테이트드라이브(SSD), 낸드 단품과 웨이퍼 비즈니스, 중국 다롄(大连)팹 등이며 인수 총액은 90억 달러(10조3104억원)다. 이번 인수 대상에 인텔 옵테인(Intel® OptaneTM)사업은 포함되지 않는다.

SK하이닉스는 내년 말까지 약 8조원을 인텔에 우선 지급하고 인수가 완료되는 2025년 3월 나머지 약 2조3000억 원을 지급할 예정이다.

iamkym@newspim.com

영상

영상