[편집자] 이 기사는 5월 7일 오후 3시15분 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 김준희 기자 = 원자재 가격 급등에 경기민감주가 웃고 있다. 경기 회복 기조와 원자재 가격 상승의 직접적인 수혜를 볼 것이란 기대가 무르익는다. 미국서 경기 회복을 의미하는 '금리 인상' 발언까지 나오자 국내 철강·해운·농산물·원유 등 관련주도 급등 양상이다.

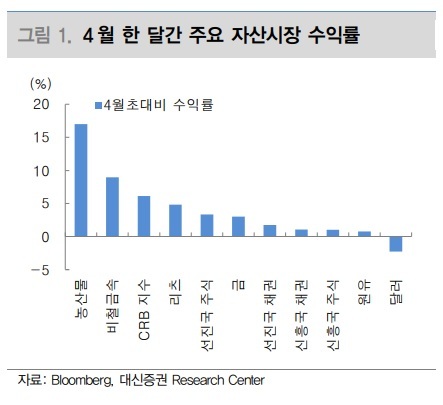

이들 원자재 관련주에 한 번에 투자할 수 있는 ETF(상장지수펀드) 역시 고공행진이다. 7일 한국거래소에 따르면 최근 한 달 새 가장 수익률이 좋은 ETF는 각각 24.73%씩 오른 KODEX 3대농산물선물(H)과 TIGER 농산물선물Enhanced(H)이다.

이 상품들은 S&P GSCI 농산물 지수를 기초지수로 삼고, 미국의 상품선물 시장에 상장된 밀·옥수수·대두·설탕 등 4종목의 농산물선물 가격에 따라 움직인다. S&P GSCI 농산물 지수가 4월 초 대비 22% 가량 상승하면서 관련 ETF도 힘을 얻고 있다. 농산물의 경우 미국 중서부 지역의 이상기온과 브라질의 곡물 품질 악화에 따른 공급 차질 이슈 등으로 상승세다.

국내 대표 철강 업종으로 구성된 KRX 철강 지수를 추종하는 KODEX 철강 수익률도 한 달 새 24.62% 치솟았다. 코스피200 철강/소재를 기초지수로 삼은 KBSTAR 200철강소재, TIGER 200 철강소재도 각각 23.93%, 23.33% 상승했다. 국내 대표 철강 관련주인 현대제철, 포스코, 동국제강, 고려아연 등은 글로벌 철강 시황 개선과 수익성 개선에 힘입어 올 초부터 상승랠리를 보여 왔다.

미국을 중심으로 인플레이션 우려가 짙어지면서 원자재의 투자 매력도는 앞으로 더 높아질 것으로 전망됐다. 물가 상승기에 대비하는 투자 방법이 될 수 있기 때문이다. 김소현 대신증권 연구원은 "원자재 내에서도 비철금속 투자 확대를 추천한다"며 "신재생에너지로의 산업 변화는 비철금속의 구조적 수요 증가 요인이기 때문"이라고 분석했다.

김 연구원은 또 "최근 구리 최대 광산국인 칠레의 봉쇄조치 강화로 구리 가격의 추가 상승이 기대되고, 중국 정부의 환경규제 강화에 따른 중국 알루미늄 생산 증가 제한 가능성은 중장기적으로 알루미늄 투자에 대한 매력을 높이는 요인"이라고 부연했다.

미국에서는 인플레이션 직접 수혜 종목에 다양하게 투자하는 인플레이션 관련 ETF가 주목받고 있다. 헤지펀드 호라이즌키네틱스에서 출시한 Horizon Kinetics Inflation Beneficiaries ETF(INFL)이 대표적이다. 특정 지수를 추종하는 방식이 아닌 전 세계 에너지, 인프라, 소비재, 금융 기업 등에 직접 투자하는 액티브형 ETF다.

INFL는 지난 1월 12일 아멕스에 상장한 이후 우상향 그래프를 그려오고 있다. 현지시간으로 6일 종가는 29.60으로, 첫 날 시초가(25.16) 대비 17.65% 상승했다. 편입 종목은 미국의 대표 에너지 기업 텍사스 퍼시픽 랜드(6.96%)와 캐나다의 에너지기업 프레리스카이 로얄티(5.55%) 등이다. 운용 자산의 98% 가량을 주식에 투자하고 있으며, 금융서비스(31.73%), 기초소재(22.09%), 에너지(21.05%) 등 섹터 비중도 다양하다.

한 금융투자업계 관계자는 "인플레이션 헤지 투자 관련해서 관련 종목을 묻는 문의가 많은데 다양한 에너지 기업에 투자하는 INFL가 해법이 될 수 있다"고 말했다.

특정 원자재 상품 선물을 사들여 가격 상승을 직접 추종하는 ETF도 있다. Invesco Optimum Yld Dvsfd Cmd Str No K-1 ETF(PDBC)와 Aberdeen Std Blm All Commodity Strategy K-1 Fr ETF(BCI)는 원유와 천연가스 등 에너지를 비롯해 산업용 금속, 농산물, 귀금속 등 다양한 상품을 편입하는 액티브형이다.

하나금융투자에 따르면 PDBC의 경우 에너지 비중이 40%이고, 기초 소재(25%)와 곡물(16%) 등으로 구성돼 있다. BCI는 농사물이 36.4%로 가장 많고, 에너지(31.9%), 귀금속(16.3%), 기초소재(15%) 등을 편입하고 있다. 박승진 하나금융투자 연구원은 "만기가 정해져 있는 선물의 특성상 장기 투자시 롤오버 비용이 증가하면서 기대 수익률을 낮출 수 있다는 점도 참고해야 한다"고 말했다.

이 밖에도 미국에서 대표적인 에너지 ETF로 꼽히는 Energy Select Sector SPDR Fund(XLE)와 기초소재 ETF인 Materials Select Sector SPDR Fund(XLB)도 원자재 투자를 위한 대안이 될 수 있다. XLE의 최근 3개월 수익률은 24.49%이며, XLB는 같은 기간 17.81% 상승했다.

zunii@newspim.com

영상

영상