[서울=뉴스핌] 김성수 기자 = 대우건설이 중흥건설에 매각될 가능성이 유력시되면서 정창선 중흥그룹 회장이 대우건설에 2조3000억원을 베팅한 이유에 관심이 쏠리고 있다. 대우건설 인수로 해외사업과 브랜드 강화를 노린 것으로 보인다.

오늘 매각 재입찰을 앞두고 있어 중흥건설이 '축포'를 터트리기는 아직 이르다. 하지만 경쟁사와의 금액 차이가 5000억원에 이르는 만큼 업계에서는 중흥건설의 인수를 '기정사실'화 하는 분위기다. 다만 중흥건설의 인수자금 조달 능력과 인수 후 시너지 측면에서는 아직 불확실성이 해소되지 않고 있다.

◆ 중흥그룹, 대우건설 인수전 우협 선정 유력

건설 및 금융투자업계에 따르면 중흥그룹은 대우건설 인수금액으로 2조3000억원을 제시해 우선협상대상자로 선정된 것으로 알려졌다. 애초 시장에서 예상한 2조원 안팎을 웃도는데다, DS네트웍스 컨소시엄보다 5000억원 가량 높은 금액이다.

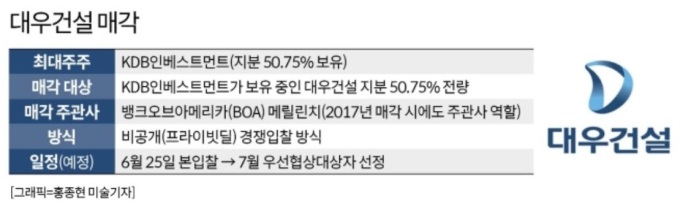

인수가 최종 확정되면 KDB인베스트먼트가 보유한 대우건설 지분 50.75%을 사들이게 된다. 중흥건설 측에서는 "인수금액을 확인하기 어렵다"며 "거래 관련 사실을 외부에 알리지 않도록 KDB인베스트먼트 측과 확약이 돼 있다"고 답했다. 중흥건설과 경합한 DS네트웍스, IPM 측도 인수금액 관련해서 답변하지 않았다.

중흥건설이 '승전보'를 올리려면 아직 기다려야 할 것으로 보인다. KDB인베스트먼트가 이달 2일 매각 재입찰을 실시하는 것으로 알려졌기 때문이다. 표면적 이유는 '공정성' 때문으로 전해졌다. 우선협상자인 중흥건설만 가격 조정 기회를 얻으면 경쟁사였던 DS네트웍스 컨소시엄이 형평성 문제를 제기할 수 있기 때문이라는 것이다.

하지만 이미 1·2위 업체의 가격 차이가 5000억원에 이르는 만큼 결과를 뒤집기는 어렵다는 시각이 많다. 더구나 인수합병(M&A)에서 인수 금액이 높다는 이유로 재입찰하는 사례는 드물다는 지적이다.

중흥건설이 재입찰을 거쳐 KDB인베스트먼트로부터 예비후보로 선정되면 대우건설을 실사할 기회를 얻게 된다. 구체적 일정은 미정이다.

KDB인베스트먼트 관계자는 "선정된 예비후보에는 회사를 상세실사할 기간을 줄 것"이라며 "사전에 실사할 수 있게 하면 인수 의사가 없는 회사에까지 대우건설 기밀이 노출될 우려가 있어서 인수 의지가 확실히 있는 업체만 실사할 수 있도록 했다"고 말했다.

◆ 정창선 중흥 회장, 재계 20위권 진입 '눈앞'

정창선 중흥그룹 회장은 이로써 '재계 서열 20위권'에 진입한다는 목표에 한 발 더 가까워졌다. 앞서 정 회장은 작년 1월 기자간담회에서 "3년 내 대기업을 인수해 재계 서열 20위권에 진입하겠다"는 청사진을 밝혔다.

그는 당시 "경험이 없는 제조업보다는 대우건설 등 해외사업을 많이 하는 대기업을 생각하고 있다"며 "내가 사업을 하는 동안 목표한 것을 이루지 못한 것이 없다"고 발언했다. 대우건설 인수금액으로 2조3000억원을 제시한 것도 목표를 반드시 이루겠다는 '승부욕'의 결과물로 보인다.

공정거래위원회가 발표한 2021년 공시대상기업집단 지정 현황에 따르면 중흥건설의 자산총액은 9조2070억원으로 재계 47위다. 대우건설(9조8470억원)은 재계 42위다.

중흥건설이 대우건설 인수에 성공하면 자산총액이 19조540억원으로 늘어나 재계 서열 21위에 오를 수 있다. 현재 20위인 미래에셋(19조3330억원)과 어깨를 나란히 하게 되는데다, 21위인 현대백화점(18조3130억원)도 압도할 수 있다.

또한 중흥건설은 인수를 통해 아파트 브랜드 강화와 수도권 진출도 노리고 있다. 현재 중흥건설이 정비사업을 수주한 지역은 광주 송정, 광주 계림8구역, 충남 당진A4, 의정부 민락, 제주 연동, 충남 서산 예천, 광주 임동2구역, 구미 확장B3, 화성 봉담A5 등으로 수도권이나 지방에 그치고 있다.

◆ 2.3조 확보 가능할까…브랜드 강화 미지수

다만 중흥건설의 대우건설 인수에 잡음이 많을 것이라는 시각이 있다. 자금조달 능력과 인수 후 시너지 측면에서 불확실성이 있어서다. 업계에서는 중흥건설이 2조3000억원의 인수자금을 확보할 수 있을지에 주목하고 있다. 중흥건설은 외부 금융회사와 컨소시엄을 맺지 않은 채 그룹 차원에서 전적으로 자금조달을 맡고 있다.

작년 말 기준 중흥건설의 현금 및 현금성 자산(1371억원)과 단기금융상품(66억원)을 합친 금액은 1437억원으로 대우건설 매각 예상금액에 턱없이 못 미친다. 같은 기간 계열사 중흥토건의 5072억원 규모 현금성자산을 합쳐도 6509억원 규모다.

김세련 이베스트투자증권 연구원은 "중흥건설은 계열사 배당 및 추가 차입 등을 통해 인수재원을 마련할 것으로 보인다"고 말했다. 중흥건설의 작년 말 기준 배당금수익은 7628만원이다.

또한 주택 브랜드 강화 효과에 대해서도 의구심이 제기된다. 정비사업 시공사 선정과정에서 조합원들이 '피인수 회사'가 아닌 '모회사'의 브랜드를 보고 시공사를 결정할 경우 '푸르지오'가 아닌 '중흥 S-클래스' 브랜드로 인식될 수 있다.

글로벌빅데이터연구소가 올해 1분기 뉴스·커뮤니티·블로그·카페·유튜브·지식인·조직·정부 등 12개 채널, 22만개 사이트를 대상으로 20개 주요 브랜드 아파트에 대한 빅데이터 분석을 한 결과 '중흥 S-클래스'에 대한 관심도 순위는 15위(2만5944건)로 집계됐다.

중흥 S-클래스는 ▲SK건설 '뷰' ▲호반건설 '써밋' ▲두산건설 '위브' ▲금호건설 '어울림' ▲코오롱건설 '하늘채' ▲반도건설 '유보라' ▲부영 '사랑으로'보다 순위가 아래다.

중흥건설 관계자는 "실제 대우건설을 인수한 후 정비사업 수주전에 나설 경우 지역별로 다른 브랜드를 내세울 가능성도 있다"며 "예컨대 '푸르지오'가 유리한 곳과 '중흥 S-클래스'가 유리한 곳에 각기 다른 브랜드를 내세우는 전략인데, 현재로서는 예단하기 어렵다"고 말했다.

◆ 해외 플랜트 경험 부족…사업 다각화 난관

이밖에 중흥건설은 주로 국내에서 사업을 하고 있기 때문에 대우건설의 해외 프로젝트를 진행하기 쉽지 않을 것이라는 지적도 있다. 중흥건설은 현재 토목건축공사업, 전기공사업, 산업설비공사업, 조경공사업 등을 영위하고 있다.

중흥건설이 지분 45~51%를 보유한 업체도 중흥개발, 세흥산업개발, 중흥카이트제구호, 최강병영, 선월하이파크밸리로 주로 주택·개발 쪽이며 해외 플랜트와 무관하다. 대우건설이 나이지리아 액화천연가스(LNG) 플랜트를 원청 수주하는 등 해외에서 경쟁력을 인정받고 있는 반면 중흥건설은 관련 경험이 적은 것이다.

현재는 대우건설 실적이 좋지만 건설업 특성상 주택경기가 꺾이면 실적이 급격히 하락할 위험도 있다. 중흥건설이 대우건설 인수로 실적 변동성을 낮추거나 사업 다각화 효과를 얻기가 어렵다는 뜻이다.

일각에서는 세계 최대 규모의 국부펀드 중 하나인 아랍에미리트(UAE) 아부다비투자청(ADIA)이 인수전에 들어왔을 때 기대감이 한껏 고조됐는데, 정작 본 입찰에는 참여하지 않아 실망감이 컸다는 의견도 있었다. 대우건설 주가가 아부다비투자청의 물밑 협상 소식에 급등했지만 본입찰이 끝난 후 하락한 데는 이런 심리도 작용했다는 것이다.

이에 따라 전문가들은 KDB인베스트먼트가 당장 대우건설의 매각 금액보다는 인수 후 시너지 발휘와 통합 가능성을 더 중시해야 한다고 강조한다.

라진성 KTB투자증권 연구원은 "당장은 이번 M&A에서 대우건설이 얼마에 팔리는지가 중요할 수 있다"면서도 "하지만 장기적으로는 인수 후 어떤 시너지를 통해 기업가치가 얼마나 오를 수 있는지가 더 중요하다"고 말했다.

sungsoo@newspim.com

영상

영상