[편집자] 이 기사는 9월 6일 오후 1시51분 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 백지현 기자 = KCC가 주요 사업을 건자재에서 실리콘으로 전환하면서 연간 이익이 크게 점프할 것으로 전망된다. 증권가에선 최근 주가 상승에도 불구하고 '실적 대비 여전히 저평가됐다'는데 의견이 모아진다. 목표가를 최대 55만원까지 점치는 곳도 있다.

6일 한국거래소에 따르면 KCC는 이날 15%에 달하는 상승률을 보이며 44만6500원으로 52주 신고가를 기록했다. 지난달 20일 장마감 기준 20만원대였던 주가는 약 2주간 55.6% 급등했다. 외국인은 지난달 20일부터 이번달 2일까지 연일 순매수 행진을 이어오며 약 540억원 어치를 순매수하는 모습을 보였다.

올해 1분기까지 박스권을 형성했던 KCC의 상승세가 최근 심상찮은 이유는 실리콘 사업의 호황으로 역대 최고 수준의 실적이 기대되고 있기 때문이다. KCC는 지난 2019년 5월 컨소시엄을 통해 미국 실리콘업체인 모멘티브퍼포먼스매티리얼스를 인수했다. 인수 금액은 3조5000억원. 이후 작년엔 쿼츠 사업부문 분리 및 유상감자 등을 통해 종속회사로 편입했으며 이후 그해 12월 KCC실리콘 사업 관련 지분과 사업부문을 모두 모멘티브에 양도했다.

지난해까지만 해도 코로나19 여파로 실리콘 업황이 악화일로를 걸으면서 모멘티브 인수가 악수였다는 평가를 받았다. 2020년부터 모멘티브의 실적이 연결로 반영되며 KCC의 실리콘 사업부문 매출액은 2조6960억원으로 전년대비 829% 올랐지만, 영업이익은 130억원으로 71.1% 뒷걸음쳤다. 모멘티브 실적을 반영한 MOM 홀딩스의 영업손실이 847억원에 달하면서다.

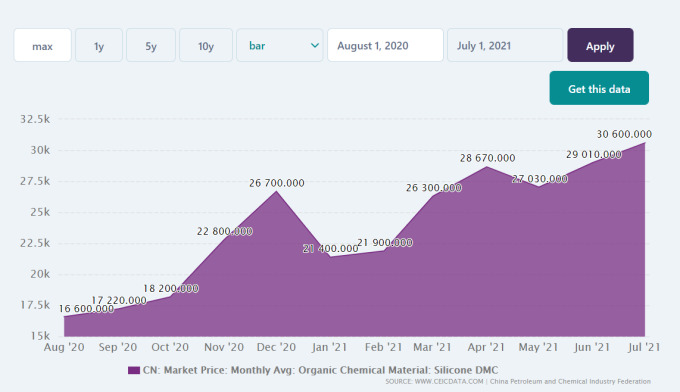

그러나 올해 다시 시장이 개화하면서 KCC의 모멘티브 인수가 빛을 발하고 있다. CEIC에 따르면 중국 유기실리콘 가격은 지난 7월 톤당 3만600위안으로 연고점을 돌파했다. 코로나19 기저효과에 따른 전방수요 확대와 더불어 전세계 유기실리콘 생산 60%를 담당하는 중국 기업들의 공급량이 미국 수출 제한 조치와 생산공장 화재 등으로 쪼그라든 점이 실리콘 가격을 밀어올리고 있다.

이는 KCC의 실리콘사업부 마진 개선으로 이어질 전망이다. 윤재성 하나금융투자 연구원은 "3분기 기초실리콘부문 EBITDA마진은 2018년 전고점인 16%을 상회할 것으로 예상한다. 현재 안정적인 영업환경과 2018년 실록산 상승 당시를 상회하는 수준의 실록산 가격을 감안하면 하반기 10% 후반대의 EBITDA마진을 충분히 달성 가능할 것으로 전망한다"고 내다봤다. 이어 "KCC는 고부가 다운스트림 기술력이있어 조금씩 비중을 늘리고 있으며, 전기차와 전기전자업체로의 공급이 늘어나면서 중장기적으로 마진이 30%까지 증가할 것"이라고 덧붙였다.

박세라 신영증권 연구원은 "실리콘 사업은 실리콘 원재료 가격 상승과 판가 전가가 동시에 일어나면서 2018년 상승 시점보다 가파른 속도로 마진이 개선되고 있는 것으로 파악된다"며 "2018년 중국의 환경규제 영향이 있을 당시 유기실리콘의 EBITDA 마진은 13.1%를 기록한 바 있다. 모멘티브의 상반기 EBITDA 마진은 18.3%을 기록하고 있어 이미 최고치를 넘어섰다"고 전했다. 신영증권에 따르면 모멘티브의 별도 EBITDA 마진율은 작년 10.1%에서 2020년 16.9%, 2021년 17.4%, 2022년 18.0%로 상승할 것으로 예상된다.

이처럼 실리콘 개선 마진 개선이 기대되는 가운데 시장에선 주가 상승 여력이 남아있다고 본다. 실제로 KCC의 올 상반기 영업이익은 1943억원으로 이미 작년 연간 영업익 1330억원을 넘어섰다. 시장리서치기관인 에프앤가이드에 따르면 올해 연간 영업이익은 4298억원으로 전년대비 221.23% 상승, 매출액은 5조7634억원으로 13.37% 성장할 것으로 추정된다.

증권가에선 연달아 50만원대 목표가를 내놓기 시작했다. 지난 8월 24일에는 신영증권은 50만원으로 목표가를 상향조정한데 이어 하나금융투자는 9월 6일 목표주가를 55만원으로 제시했다. 윤재성 연구원은 "현 주가는 PER 6.5배, PBR 0.6배로 절대 저평가"라며 "올해와 내년 사상 최대 실적 경신을 감안 시 글로벌 탑티어 소재업체로서의 기업가치 재평가가 기대된다"고 전했다.

lovus23@newspim.com

영상

영상