[서울=뉴스핌] 백지현 기자 = 이번주(10월25~29일) 국내 증시에서는 아이패밀리에스씨, 지앤비에스엔지니어링, 리파인이 코스닥 시장에 상장한다. 아이패밀리에스씨는 28일, 지앤비에스엔지니어링과 리파인은 29일부터 거래가 가능하다.

2000년에 설립된 아이패밀리에스씨는 웨딩산업에서 출발해 2016년 색조화장품 브랜드 '롬앤'을 출시하며 화장품사업으로 외연을 확장했다. 지난해 회사의 연결 기준 매출액은 전년동기대비 106% 증가한 792억원, 영업이익은 155% 성장한 116억원으로 집계됐다.

앞서 아이패밀리에스씨는 수요예측을 통해 공모가를 희망밴드(3만9000~4만8000원) 하단에 못미치는 2만5000원으로 확정했다. 이때 구주매출을 취소하면서 전체 공모주식수는 97만8000주에서 16% 가량 줄어든 81만9200주로 변경됐다. 그럼에도 이후 진행된 일반 공모청약에서는 20.88대1의 저조한 경쟁률을 기록했다. 증거금은 총 534억6000만원 규모를 모집했다. 상장주관사는 삼성증권이다.

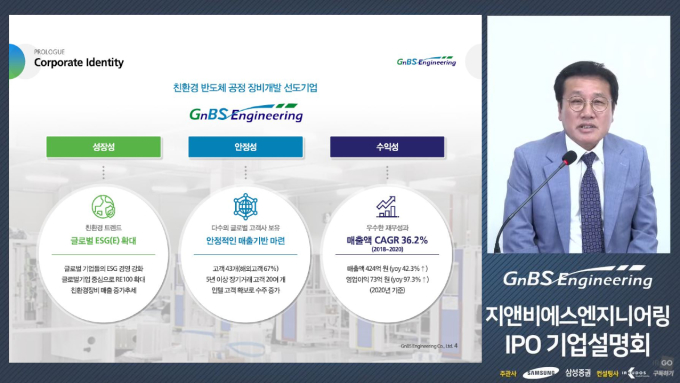

2005년 설립된 지앤비에스엔지니어링은 친환경 반도체 공정장비를 제조한다. 플라즈마 기술을 바탕으로 개발한 '무폐수 스크러버'와 백연제거장치'를 대표 제품으로 보유하고 있다. 현재 SK하이닉스, 인텔 등 글로벌 반도체 업체들을 고객사로 확보하고 있다. 지난해 매출액은 424억원으로 전년대비 42% 성장했으며, 영업이익 73억원으로 전년비 99% 증가했다.

지앤비에스엔지니어링은 기술력을 인정받으며 수요예측과 공모청약에서도 흥행 가도를 달렸다. 수요예측에서 공모가는 1만7400원으로 확정됐으며 경쟁률 1134대 1을 기록했다. 이후 일반 공모청약에서는 1479.8 대 1의 경쟁률을 기록하며 4조5866억원의 증거금을 모집했다. 주관사는 삼성증권이다.

리파인은 권리조사 전문회사로 대출이나 보증의 금융상품에 대한 권리를 조사하는 서비스를 제공한다. 지난 2000년 한국감정원(현 한국부동산원)의 사내 벤처로 시작해 2002년 독립법인으로 설립됐다. 부동산∙금융시장에 비대면 서비스를 활성화시키는 핵심기술을 보유하고 있으며 전세대출 서비스, 주택담보대출 서비스, 전세보증반환보증 서비스 등을 제공하고 있다. 고객사로는 주택도시보증공사(HUG), 한국주택금융공사(HF)와 같은 보증보험기관을 비롯한 국내 시중 은행, 손해보험사, 네이버파이낸셜, 카카오페이 등을 확보하고 있다. 지난해 매출액은 전년대비 21.1% 증가한 542억원, 영업이익은 278.8% 성장한 202억원을 기록했다.

리파인은 앞선 수요예측에서 경쟁률이 64대 1에 그치며 공모가를 희망밴드(2만4000~2만1000원)의 하단인 2만1000원으로 확정했다. 수요예측 부진에 이어 일반 청약에서도 경쟁률 5.96대 1로 두 자릿수를 기록했다. 증거금은 750억원으로 집계됐다. 주관사는 KB증권이다.

lovus23@newspim.com

영상

영상