[서울=뉴스핌] 고인원 기자= 미국에서 지난달 물가상승률이 40년 만에 최고로 가팔라진 것으로 확인되며 미 연방준비제도(연준)의 긴축 속도가 빨라질 것이란 관측에도 힘이 실리고 있다.

연준이 3월 첫 금리 인상에 나설 것이라는 관측이 사실상 기정사실화 된 가운데, 과거 첫 금리 인상기 주식과 금을 비롯한 원자재, 미 달러화 등 주요 금융자산이 각각 어떤 반응을 보였는지에 대한 분석이 나와 눈길을 끈다.

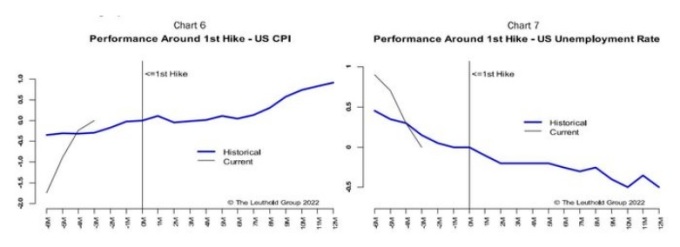

12일(현지시간) 마켓워치에 보도된 이번 분석에서 로이트홀트 그룹(Leuthold Group)의 청 왕 애널리스트는 과거 금리 인상기를 분석한 결과, 대개 첫 금리 인상은 인플레이션이 정점을 찍기 전에 단행되었다고 지적했다.

다만 그는 과거와 달리 이번에는 연준이 인플레이션이 정점에 가까워졌거나 이미 정점을 지났을 것으로 보이는 시기에 첫 금리 인상에 나서게 됐다고 설명했다. 실업률 역시 과거 패턴과 비교해 훨씬 가파른 하락세를 보였다는 점에서 차이가 있었다.

연준의 긴축 공포가 고조되며 미 증시의 주요 지수가 최근 약세 흐름을 이어오고 있지만, 과거 첫 금리 인상은 통상 증시의 강세장을 무너뜨리지는 않았던 걸로 확인됐다.

다만 보고서는 미국 외 국가의 증시와 비교할 때, 미 증시가 대개 정점에 이르렀던 순간 연준이 첫 금리 인상에 나섰다고 지적했다.

3월 첫 금리 인상을 앞두고 올해도 비슷한 상황이 연출되고 있는데, 스탠더드앤드푸어스(S&P)500 지수가 올해 들어 연준의 긴축 전망에 지금가지 6% 하락한 가운데, MSCI ACWI(전 세계증시) 가운데 미국을 제외한 상장지수펀드(ACWX)는 1% 하락했다.

눈길을 끄는 건 과거 첫 금리 인상을 앞두고 스몰캡의 주가가 특히 취약한 모습을 보였는데, 왕 애널리스트는 이는 스몰캡의 주가가 유동성에 특히 민감하게 반응하기 때문이라고 설명했다. 다만 첫 금리 인상이 막상 단행된 후에는 스몰캡 위주의 러셀2000 지수는 오히려 회복되며 안정되는 경향을 보였다.

연준의 긴축 전망에 최근 미 증시에서 그로스(성장)주에서 가치주로의 로테이션이 두드러지고 있는데, 과거 첫 금리 인상 이후에도 이 같은 흐름은 이어졌던 걸로 나타났다. 왕 애널리스트는 수익률을 살펴보면 첫 금리 인상 후에는 가치주가 성장주를 아웃퍼폼(평균 수익률 상회)했다고 밝혔다.

과거의 패턴대로라면 성장주에서 가치주로의 로테이션이 첫 금리 인상 이후에도 당분간 이어질 것이라는 전망이 가능한 대목이다.

금과 원자재 관련 지수(대개 유가의 비중이 높은) 역시 과거 첫 금리 인상 후에도 좋은 성과를 보였던 것으로 분석됐다.

다만 미국 달러화의 경우 대개 첫 금리 인상 이후 오히려 상승세가 꺾였던 것으로 확인됐다. 왕 애널리스트는 이와 관련해 "미 달러화가 통상 첫 금리 인상을 앞두고 강화되는 경향이 있지만, 막상 첫 금리 인상 발표가 났을 즈음에 정점을 찍고 (금리 인상 후에는) 상승세가 꺾였다"며 "전형적인 루머에 사서 소문에 파는 예"라고 설명했다.

koinwon@newspim.com

영상

영상