[서울=뉴스핌] 최유리 기자 = 금리인상 직격탄을 맞은 생명보험사들이 채권 재분류로 급한 불 끄기에 나섰다. 매도가능 자산으로 분류했던 채권을 만기보유 자산으로 옮겨 채권 평가손실을 줄이는 방식이다. 보유한 채권 가치가 급락해 건전성이 악화되자 회계상 조치까지 동원한 것이다. 다만 근본적인 자본확충 방안이 아니라 보험사 자본력을 과대 포장할 수 있다는 우려가 나온다.

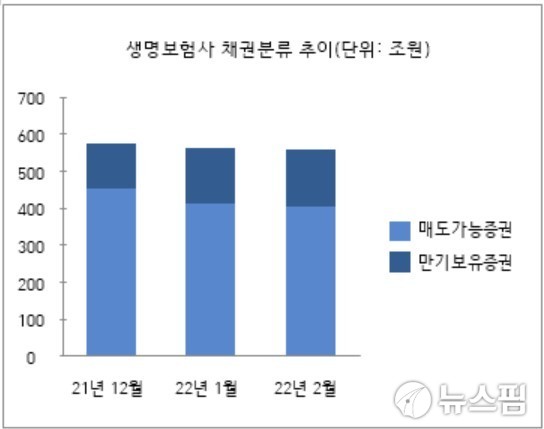

3일 생명보험협회에 따르면 지난 2월 기준 생보사들의 만기보유증권 규모는 153조6900억원으로 집계됐다. 지난해 말 대비 31조4900억원 늘었다.

반면 매도가능증권 규모는 405조5500억원으로 올 들어 45조7900억원 줄었다. 2020년 9월 이후 450조~460조원대에 머물러 왔으나 400조원 밑으로 내려올 조짐이다.

만기보유증권이 늘고 매도가능증권이 줄어든 것은 보험사들이 채권 재분류에 나선 결과다. 중간에 팔 수 있는 매도가능 자산을 만기까지 갖고 있는 자산으로 회계상 옮긴 것이다.

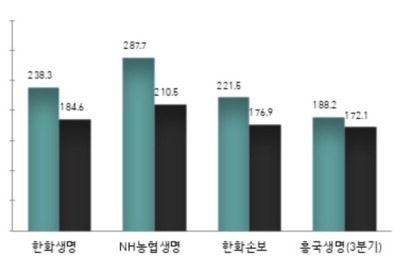

실제로 한화생명은 올 초 보유한 매도가능증권의 절반 규모를 만기보유증권으로 재분류했다. 앞서 DB생명도 매도가능증권을 만기보유증권으로 되돌렸다.

이는 금리 상승기 채권가치 하락에 따른 평가손실을 막기 위해서다. 채권을 매도가능증권으로 분류하면 시가로 평가한다. 금리 변동에 그대로 노출돼 금리 상승에 따른 평가손실이 커진다. 보험사가 당장 처분할 수 있는 자산이 줄어드는 셈이어서 재무건전성 지표인 지급여력(RBC)비율 하락으로 이어진다. 반면 만기보유증권으로 분류하면 원가로 평가해 금리 변동에 영향을 받지 않는다.

최근 금리가 뛰면서 보험사 재무건전성에 비상등이 켜진 상황이다. 금융투자협회에 따르면 전날 국고채 10년물 금리는 3.380%로 8년 만에 최고치를 찍었다. 속도도 가팔라 올 들어서만 1.13%포인트(p) 올랐다. 작년 한 해 상승폭의 2배가 넘는다.

보험사 관계자는 "본격적인 금리 인상으로 채권 평가손실이 커지면서 RBC비율 방어를 위해 채권 재분류나 채권발행, 유상증자 등 가능한 조치를 모두 동원하는 분위기"라고 전했다.

그러나 채권 재분류는 근본적인 자본확충 방안이 아니다. 금리가 지속적으로 오르면 자본력을 과대포장할 여지가 있다는 지적이 나오는 이유다. 더구나 내년에 되입되는 새 회계기준(IFRS17)과 신지급여력제도(K-ICS)에선 통하지 않는 처방이다.

노건엽 보험연구원 연구위원은 "K-ICS는 모든 자산과 부채를 시가로 평가해 채권 재분류로 지급여력비율이 변하지 않는다"며 "제도 변화에 대응하기 위해선 이익유보, 조건부자본증권 발행 등 근본적인 자본확충 방안이 필요하다"고 지적했다.

yrchoi@newspim.com

영상

영상