[휴스턴=뉴스핌] 고인원 특파원= 스위스 크레디트스위스(CS) 은행의 주가 급락으로 미국 '실리콘밸리은행(SVB) 사태' 이후 잠시 수그러든 은행권 위기가 다시 고조되고 있다.

유럽 증시에서 CS를 비롯한 일부 은행들이 주가 폭락에 거래가 중단된 가운데, 미 주가지수 선물도 일제히 하락하고 있다.

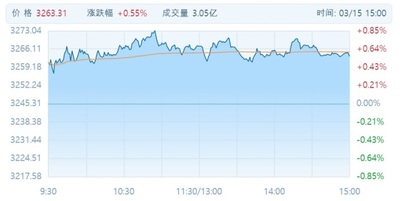

미국 동부 시간으로 14일(현지시간) 오전 8시 15분 기준 미국 시카고상업거래소(CME)에서 E-미니 나스닥100 선물은 전장 대비 190.25포인트(1.54%) 내린 1만2146.75달러를 가리키고 있다. E-미니 S&P500 선물은 73.50포인트(1.86%) 빠진 3880.75달러를, E-미니 다우 선물은 588.00포인트(1.81%) 내 3만1814.00달러에 거래되고 있다.

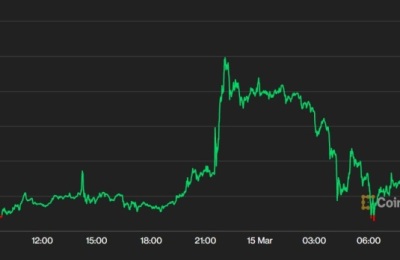

이날 취리히 증권거래소에서 CS의 주가는 24% 넘게 급락하며 어제에 이어 이틀 연속 사상 최저치를 갈아치웠다. 은행의 주가는 지난 8거래일 연속 하락세를 이어오고 있다.

로이터 통신 등 주요 외신에 따르면 CS의 최대 주주인사우디아라비아 국립은행(SNB)이 추가 자금 지원은 불가하다는 방침을 밝혔고, 이에 은행의 자금난 악화에 따른 파산을 우려한 투자자들 사이 투매세가 심화했다.

아마르 알 쿠다이리 회장은 이날 블룸버그TV와의 인터뷰에서 규제상 제약으로 추가 지분 확대는 어렵다면서 "추가 자금 수요가 있어도 더 이상 재정지원을 제공하지 않겠다"는 입장을 밝혔다.

이에 앞서 14일 CS는 2021년과 2022년 회계연도 재무 보고서에서 '중대한 약점'이 있다고 시인했고 이에 주가 낙폭이 커졌지만, SNB은 더 이상의 자금 지원은 없다고 선을 긋고 나선 것이다.

사우디의 국부 펀드가 37%를 소유하고 있는 SNB는 지난해 말 CS의 지분 9.9%을 약 14억프랑에 인수한 후 최대 주주로 등극했다. 그러나 현재까지 3분의 1에 가까운 5억프랑의 평가 손실을 기록 중이다.

이 같은 발언의 여파에 이날 CS의 1년 만기 CDS(크레딧디폴트스왑) 스프레드는 835.9bp(1bp=0.01%포인트)로 치솟았다. CDS는 일반적인 채무 불이행 위험을 반영하는데, 통상 CDS가 1000bp, 즉 10%를 넘어가면 해당 채권은 사실상 부도가 이미 난 상태로 본다.

현재 CS의 CDS는 라이벌 은행인 UBS그룹과 비교하면 무려 18배, 도이치 뱅크보다는 9배나 높은 수준이다.

은행의 CDS 커브도 역전 상태다. 지난 금요일까지는 정상적인 기울기를 보였으나 SVB 파 이후 안전성 우려가 커지며 역전 현상을 보이고 있다. 통상 먼 미래의 디폴트 위험이 더 큰 것이 일반적인데 CDS 커브가 역전됐다는 것은 시장에서 당장 가까운 미래의 파산 가능성을 더 높이 점치고 있다는 의미다.

CS의 울리히 쾨르너 최고경영자(CEO)가 은행이 SVB와는 달리 고품질의 유동 자산을 보유하고 있으며 유동성 커버리지 비율도 150%에 달한다며 투자자들 달래기에 나섰지만, 주가 하락을 막기에는 역부족이었다.

CS의 주가 급락에 은행권 전반에 대한 위기감이 고조되며, 이탈리아의 우니크레티, 몬테 데이 파스키 등도 주가가 급락하며 일시 거래가 정지됐다.

CS의 파산 우려 속 전일 반응했던 미 중소형 은행과 대형 은행주들도 일제히 내림세다. ▲씨티그룹(C, 4.4%↓), 웰스파고(WFC, 4.4%↓), 골드만삭스(GS, 2.5%↓), 뱅크오브아메리카(BAC, 3.2%↓) 등이 2~5%대 내림세를 보이고 있으며, 미 중소형 은행으로 구성된 SPDR S&P 지역 은행 상장지수펀드(종목명:KRE)도 개장 전 4% 이상 하락하고 있다. 퍼스트리퍼블릭 은행(FRC, 3.7%↓), 자이어스 뱅코프(ZION, 6.7%↓) 등 지역 은행들의 주가도 동반 하락 중이다.

반면 안전 선호 강화 속 미 국채 10년물 금리는 전장 대비 11.6bp(1bp=0.01%포인트) 내린 3.522%, 2년물 금리는 23.2bp 후퇴한 3.993%를 각각 가리키고 있다.

2년물 금리는 13일 SVB 파산에 따른 파장에 지난해 9월 이후 처음으로 4% 아래로 떨어졌다. 불과 1주일 전 5%를 웃돈 데에서 급격히 내린 것이다.

미국의 긴축 속도 조절 기대 속 지난 나흘 하락했던 달러화 지수는 104.66으로 전장에 비해 1% 이상 오르고 있다.

다시 확산하는 은행권 위기 우려는 오는 21~22일 연방공개시장위원회(FOMC)를 앞둔 미 연방준비제도(Fed·연준)의 셈법을 더욱 복잡하게 만들 것으로 보인다.

SVB 사태는 연준의 고강도 긴축에 따른 부작용을 드러냈지만, 미국의 인플레이션이 아직 물가 안정 목표 2%를 대폭 상회하고 있어 연준이 섣불리 긴축 사이클 종료를 선언하기도 힘든 상황이다.

픽테트자산관리의 프레데릭 두크로젯은 "과거 은행권 위기와 이번이 다른 점은 지속적인 물가 압력을 비롯해 거시 경제 상황이 더 강력하다는 것"이라며 "이로 인해 주요국 중앙은행들이 인플레이션 억제와 금융 안정 저해 리스크를 조심스럽게 저울질하며 최대한 금리 인하 시기를 늦출 것"으로 판단했다.

현재 미 금리선물 시장에서는 연준이 3월 FOMC에서 금리를 동결할 가능성을 32.8%, 0.25%포인트 인상 가능성을 67.2%로 반영하고 있다. 동결 가능성은 전일 20%를 하회했던 데에서 이날 더 높아졌다. 0.50%포인트 금리 인상 가능성은 0%다.

다음주 FOMC를 앞두고 파월 의장을 포함한 FOMC 구성원들은 11일부터 정례회의 전까지 공개 발언을 삼가는 '블랙아웃' 기간에 들어갔다. 미국의 차기 기준금리는 미국 동부시간으로 오는 21일부터 이틀간 열리는 FOMC 정례회의를 통해 결정된다.

한편 투자자들은 이날 발표가 예정된 생산자물가지수(PPI)와 소매판매 지표에 촉각을 곤두세우고 있다. 전일 발표된 미국의 2월 소비자물가지수(CPI)는 예상대로 1월에 비해 소폭 둔화했다.

koinwon@newspim.com

영상

영상