[서울=뉴스핌] 홍보영 기자=미국 실리콘밸리은행(SVB) 파산 사태에 예금보호한도를 상향하자는 여론이 형성되면서 정부와 정치권을 중심으로 관련 논의가 본격화하고 있다. 이에 업계에선 예금보호한도를 현재의 5000만원에서 1억원으로 상향할 경우 예금보험료율(예보율)이 올라 대출금리도 따라 상승할 것이란 우려가 나온다.

23일 금융권에 따르면 예금보호공사는 태스크포스(TF)를 구성해 '예금 보호 한도를 1억원 정도까지 2~3단계로 나눠 인상하는 방안'과 더불어 '예보율 인상폭'을 논의하고 있다. 금융위원회·예금보험공사는 오는 8월까지 예금보호한도를 포함한 개선안을 마련할 방침이다. 여야도 예금자보호한도 증액에 한 목소리를 내고 있다. 현재 계류 중인 법안은 총 4건에 이른다.

예금보험료(예보료)는 고객예금을 받아 운용하는 부보금융회사들이 고객 예금을 보호하기 위해 예금 보험공사에 납부하는 보험료를 의미한다. 예금보호한도를 높일 경우 보험금을 지급하기 위한 예금보험공사의 기금 부담이 늘어나게 돼 개별 금융사가 부담해야하는 예보료도 따라 오르는 것. 부보금융회사는 예보에 예금보험료를 납부하고 보험보장을 받는 은행·보험·증권 등 금융기관을 가리킨다.

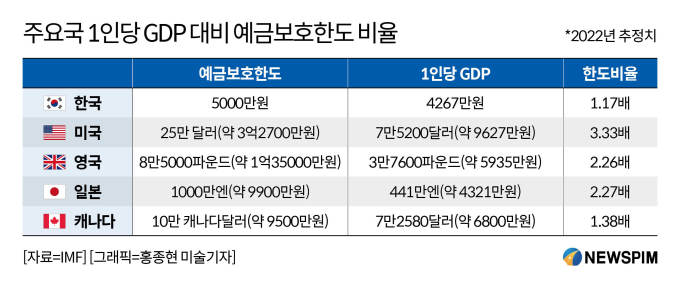

현행 예금보호한도는 5000만원으로, GDP에 대비 2001년 3.4배에서 2022년 1.17배로 감소했다. 이에 보호한도 비율이 해외 주요 국가에 비해 턱없이 낮은 수준이란 지적이 이어져 왔던 상황에서 SVB 파산 사태가 터지면서, 예금 보호 한도를 1억원으로 올리자는 주장에 힘이 실리게 됐다.

예보는 TF에서 해외 사례를 참고해 예보율을 논의 중이다. 일례로 1억원 가까이 예금보호한도로 설정한 캐나다의 경우 보험료율그룹 분류 평가기준에 의해 100점 만점 중 80점 이상, 65점~80점 미만, 50점~65점 미만, 50점 미만 등의 4개 그룹으로 분류해 최저 0.0417%에서 최고 0.3333%의 차등보험료율을 적용하고 있다.

우리나라 금융회사가 현재 예금보험공사에 지급하는 예보율은 은행이 0.08%, 금융투자회사와 보험회사·종합금융회사는 각각 0.15%, 저축은행 0.40%다. 법정 최고 예보율은 0.5%다. 예보 관계자는 "업권마다 예보율이 따로 있는데, 매년 재무상황 등 여러 요건을 평가해서 기준율에 플러스·마이너스 10%까지 차등해서 보험료율 책정한다"며 "은행의 경우 최고 등급 받으면 0.072%까지 떨어지고, 재무상 안 좋으면 0.088%까지 받는다"고 설명했다.

예금보호한도 상향에 있어서 가장 걸림돌이 되는 것은 예보료 인상이다. 예금보호한도를 1억원으로 올릴 경우 예보율 상승에 따른 대출금리 인상으로 소비자 부담이 확대할 수 있어서다.

은행은 대출금리를 대출기준금리와 가산금리로 합해 책정하는데, 가산금리에는 리스크프리미엄, 유동성프리미엄, 신용프리미엄, 자본비용, 업무원가 등을 비롯해 예보료가 포함된다. 이 때문에 예보료 인상이 대출금리 상승으로 이어지는 것이다.

다만 은행권에선 예금 보호 한도가 2배로 상향한다고 해서 예보율이 두드러지게 오르진 않을 것으로 보고 있다. 또 금융당국과 은행권에서는 대출 가산금리에서 예보료를 제외하거나 그동안 대출 가산금리에 부과해온 예보료와 지급준비예치금(지준금) 환수 방안에 대한 논의도 오가고 있어 대출금리에 실제 미치는 영향은 제한적일 것이란 의견도 나온다.

다만 은행권 관계자는 "5000만원 이상인 곳만 예보료를 추가적으로 내는 개념으로 고액의 돈 예치되는 은행업권에서 더 부담을 질 가능성은 있다"고 말했다.

예금보호한도 상향으로 저축은행 등 2금융권으로 예금이 옮겨갈 경우 은행들이 예금금리를 올려 대출금리가 추가 상승할 가능성도 배제할 수 없다. 금융당국이 지난해 10월 발표한 연구용역에 따르면 예금보호한도를 1억원으로 올릴 경우 저축은행 예금은 최대 40% 증가했다.

byhong@newspim.com

영상

영상