이 기사는 9월 5일 오후 4시08분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

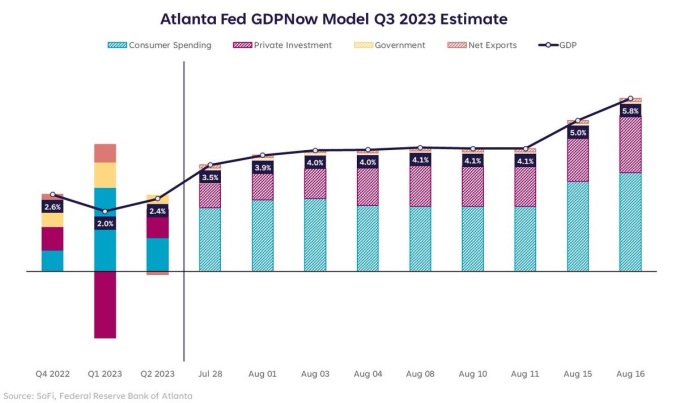

[서울=뉴스핌] 황숙혜 기자 = 9월 미국 연방공개시장위원회(FOMC)에서 제시될 정책자들의 GDP 성장률 전망과 중립금리를 둘러싼 갑론을박이 월가에 뜨거운 감자로 부상할 전망이다.

경제 펀더멘털에 대한 연방준비제도(Fed)의 진단은 궁극적으로 중립금리 레벨에 대한 판단과 연결고리를 형성하고, 중립금리 수위는 결국 향후 연준의 통화정책 향방과 직결되기 때문이다.

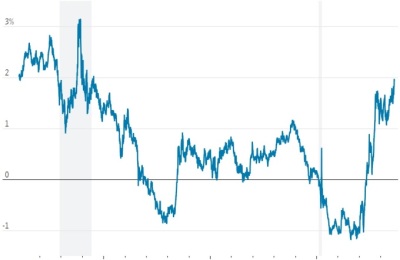

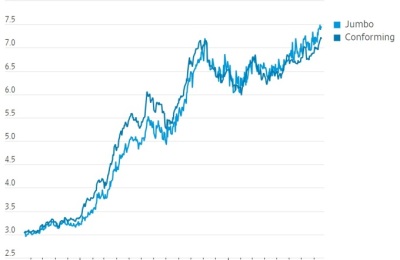

제롬 파월 의장의 8월25일(현지시각) 잭슨홀 연설 이후 미국 3개월물 국채를 포함한 단기물 수익률과 정책 금리에 가장 민감한 2년 만기 국채 수익률이 상승 흐름을 탄 반면 10년 이상 장기물 국채 수익률은 상승 탄력이 둔화됐다.

업계에 따르면 9월1일 3개월물 국채 수익률이 5.4373%을 나타냈고, 6개월물 수익률이 5.4977%에 거래됐다. 2년물 수익률은 4.8681%를 나타냈다. 8월31일 3개월물과 6개월물은 각각 5.464%와 5.5117%까지 올랐다.

반면 10년 만기 국채 수익률은 잭슨홀 미팅 전 4.35%까지 오르며 16년래 최고치를 기록했지만 9월1일 4.1768%로 후퇴했다.

이와 관련, 시장 전문가들은 파월 의장이 추가 금리 인상 가능성을 언급한 대목이 단기물 국채 수익률에 반영된 결과라고 해석한다.

실제로 시카고상업거래소(CME)에 따르면 채권 트레이더들은 9월 금리 동결 가능성을 88.5%로 예상하는 반면 11월 25bp(1bp=0.01%포인트) 금리 인상 가능성을 50% 가량으로 점치는 모습이다.

잭슨홀 미팅을 기점으로 단기물 국채 수익률과 달리 장기물이 레벨을 낮춘 데 대해 시장 전문가들은 금리 인상 사이클의 종료 후 피벗(pivot, 정책 전환) 즉 인하에 대한 기대감을 반영한 것이라고 설명한다.

문제는 중립금리다. 중립금리란 인플레이션과 디플레이션 압박이 없는 잠재 성장률 수준을 이룰 수 있도록 하는 이론적인 금리 수준을 의미한다.

이는 연준 정책자들이 특정 수치로 제시하는 것이 아니며, 경제 상황을 통해 판단해야 하는 사안이다.

즉, 실물경기가 가열되면서 인플레이션 상승 압박이 거세질 때 월가와 정책자들은 중립금리 수준이 현재 기준금리보다 높은 것으로 판단하고 반대로 경기가 둔화되면서 인플레이션이 가라앉으면 중립금리가 기준금리 아래에 위치한 것으로 진단한다.

지난 수 년간 관심 밖이었던 중립금리가 도마 위에 오른 것은 5.25~5.50%의 기준금리가 물가를 통제할 만큼 충분히 긴축적(restrictive)인지 여부를 놓고 연준 매파와 비둘기파 정책자들 사이에 첨예한 대립이 벌어지고 있기 때문.

기준금리의 추가 인상 여부와 폭, 인하 시기와 폭 등 통화정책을 둘러싼 논란들이 결국 중립금리 수준과 관련한 의견과 맞물린다.

일부 시장 전문가들은 미국 인플레이션이 연준의 목표치인 연율 2.0%까지 떨어진다 하더라도 기준금리가 2020년 팬데믹 사태 이전 수준으로 복귀하기는 어렵다고 주장한다.

생산성 향상과 재정적자의 급증으로 인해 중립 금리 수준이 상승했고, 이는 인플레이션 상승 리스크가 꺾인 이후에도 연준의 금리 인하 속도와 폭을 크게 제한할 것이라는 설명이다.

중립 금리 수준이 높아진 상황에 기준금리를 이보다 낮은 수준으로 떨어뜨릴 경우 인플레이션 상승을 촉발시킬 수 있기 때문.

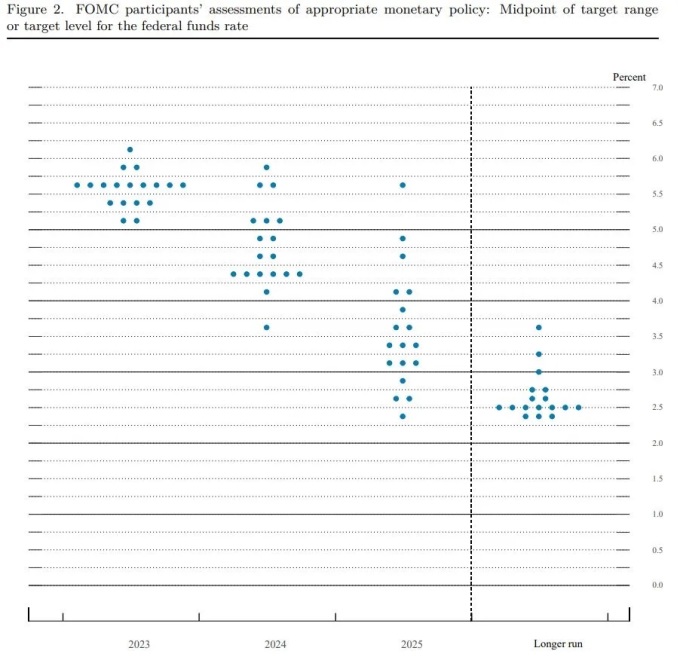

매 분기 말 연준은 이른바 점도표를 통해 장기 기준금리에 대한 전망치를 제시한다. 시장 전문가들은 이를 통해 정책자들이 판단하는 중립금리 수준을 파악한다.

가령, 점도표에서 제시된 금리 전망치 중간값은 2012년 4.25%에서 2019년 2.5%로 떨어졌다. 인플레이션 2.0%를 감안할 때 실질 중립금리는 0.5%인 셈이다.

2023년 6월 기준 중간값은 여전히 0.5%였고, 매파 정책위원들과 상당수의 시장 전문가들은 실제 중립금리가 이를 웃도는 것으로 진단하고 있다.

6월 통화정책 회의에서 정책위원 17명 가운데 7명이 중립금리 수준을 0.5% 이상으로 판단했고, 이보다 낮은 것으로 진단한 이들은 3명에 불과했다.

1년 전 8명의 정책위원이 중립금리를 0.5% 이하로 판단했고, 이상으로 본 이들이 두 명이었다는 점을 감안할 때 현격한 변화다.

higrace5@newspim.com

영상

영상