[서울=뉴스핌] 한태희 기자 = 1년 전 '레고랜드 사태'를 촉발한 부동산 프로젝트파이낸싱(PF) 대출이 2금융권 건전성을 악화시키는 위험 요인으로 부각되고 있다. 저축은행과 상호금융 등 2금융권 부동산 PF 대출 연체율이 계속 상승하고 있어서다. 관련 업계에서는 부실 채권 해소를 위한 PF 펀드 조성도 추진 중이다.

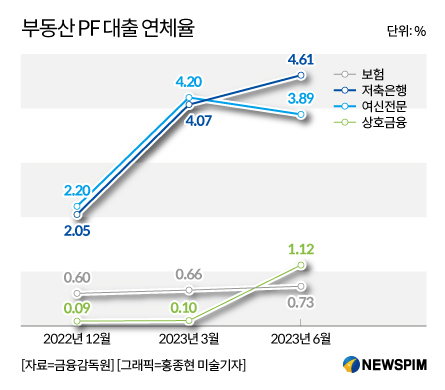

21일 금융감독원에 따르면 지난 3월 이후 최근 3개월 동안 저축은행과 신용협동조합과 농축협을 포함한 상호금융, 보험사 부동산 PF 대출 연체율은 일제히 상승했다.

저축은행 연체율은 지난 3월말 4.07%에서 지난 6월말 4.61%로 3개월 동안 0.54%포인트(p) 올랐다. 이 기간 저축은행 부동산 PF 대출 잔액은 10조1000억원에서 10조원으로 1000억원 줄었다.

상호금융 연체율은 지난 6월말 1.12%로 지난 3월말(0.10%)과 비교해 1.12%p 상승했다. PF 대출 잔액은 같은 기간 4조5000억원에서 4조8000억원으로 3000억원 늘었다.

보험사 연체율은 지난 3월말 0.66%에서 지난 6월말 0.73%로 0.07%p 올랐다. 이 기간 PF 대출 잔액은 43조9000억원에서 43조7000억원으로 2000억원 줄었다.

캐피탈 등 여신전문사 연체율은 지난 6월말 3.89%로 지난 3월말(4.20%)과 비교해 0.31%p 하락했다. 이 기간 PF 대출 잔액은 26조1000억원에서 26조원으로 1000억원 감소했다.

2금융권 부동산 PF 대출 잔액은 소폭 감소한 정도에 그친 반면 저축은행과 상호금융 중심으로 연체율은 상승했다. PF 대출 채권 회수는 안 되는 상황에서 부실 가능성은 계속 커지는 셈이다.

부동산 PF 대출로 업계 구조조정까지 겪었던 저축은행은 연체율 상승을 예의주시하고 있다. 저축은행은 글로벌 금융위기 여파로 PF 대출 연체율이 2010년말 25%대까지 치솟았다. 당시 부산저축은행 뱅크런(단기간 대규모 예금 인출)을 시작으로 저축은행 24개가 문을 닫았다.

당시 25%가 넘었던 연체율과 비교하면 4%대 중반인 저축은행 PF 대출 연체율은 낮다. 하지만 최근 뱅크런 위기 직전까지 갔던 새마을금고는 PF 포함 부동산 관련 여신 연체율이 6.2%(6월말)였다는 점을 고려하면 안심하기는 이르다.

한 저축은행 관계자는 "상반기에 대표가 전국에 있는 PF 대출 사업장을 방문해 현장을 점검하기도 했다"며 "PF 대출 부실이 발생하지 않도록 관리하고 있다"고 했다.

당장은 문제가 없더라도 한국은행 통화 긴축이 길어지고 부동산 경기 부진도 장기화하면 PF 대출 부실이 현실화할 가능성도 높아진다.

지난 8월 열린 한국은행 금융통화위원회 회의에서 한 금통위원은 최근 경제 상황을 분석하며 "부동산 PF 등 취약 부분 리스크도 해소되지 않고 있다"고 우려했다.

박선지 나이스신용평가 수석연구원은 "저축은행 부동산 PF 자율협의회와 대주단 협의 등을 통해 PF 투자금 회수와 사업성 개선이 추진되고 있지만 의미 있는 부동산 가격 회복이 전제되지 않는 한 저축은행 부실 위험은 쉽게 가라앉지 않을 것"이라고 분석했다.

이에 여신전문회사와 저축은행은 부동산 PF 대출 부실을 관리하기 위한 PF 펀드 조성 계획을 추진 중이다. PF 펀드는 부실 위험이 높은 부실채권(NPL)을 해소하는 데 쓸 것으로 알려졌다.

금융권 관계자는 "PF 대출 부실 위험이 있어 PF 펀드 조성 규모와 참여 회사를 놓고 논의하고 있다"고 말했다.

ace@newspim.com

영상

영상