이 기사는 9월 21일 오후 3시16분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 예상대로 기준금리를 5.25~5.50%에서 동결한 9월 미국 연방공개시장위원회(FOMC)는 매파 본색을 강하게 드러냈다.

9월20일(현지시각) 공개된 성명서 문구와 점도표, 제롬 파월 연방준비제도(Fed) 의장의 기자회견 발언까지 곳곳에서 기준금리를 '더 높이 더 오래(higher for longer)' 유지할 것이라는 신호가 포착됐다. 인플레이션과의 싸움이 끝날 때까지 끝난 것이 아니라는 입장을 확인시켰다는 해석이다.

먼저, 정책자들은 2023년 말까지 또 한 차례 금리인상을 예고했다. 점도표에서 19명의 정책위원들 가운데 연내 추가 금리 인상을 지지하는 이들이 12명에 달하는 것으로 파악됐다.

앞서 골드만 삭스를 포함한 일부 투자은행(IB)이 연준의 금리 인상이 22년래 최고치에서 종료될 것이라는 의견을 내놓았지만 일단 이 같은 비둘기파 전망이 좌절될 가능성이 높아졌다.

파월 의장은 인플레이션을 목표치인 연율 기준 2.0%까지 끌어내릴 때까지 충분히 긴축적인 통화정책 기조를 유지한다는 입장을 밝힌 한편 최종 금리 수준에 근접한 상태라는 진단을 내렸다.

하지만 배럴당 100달러를 눈앞에 둔 국제 유가와 88년만에 벌어진 자동차 3사의 공동 파업으로 인한 잠재 리스크가 고조되면서 연내 추가 인상이 필요하다는 매파들의 입지가 한층 강해졌다.

이보다 월가를 놀라게 한 것은 점도표에서 확인된 정책자들의 2024년 기준금리 전망이다. 지난 6월 점도표에서 4.6%로 제시됐던 2024년 말 기준금리 전망치가 9월 5.1%로 높아진 것.

2022년 3월부터 제로 수준의 기준금리를 11차례 인상, 22년래 최고치까지 끌어올린 연준이 2024년 말까지 100bp(1bp=0.01%포인트) 인하한다는 시나리오에 반색했던 월가는 이번 점도표를 확인한 뒤 좌절감을 드러냈다.

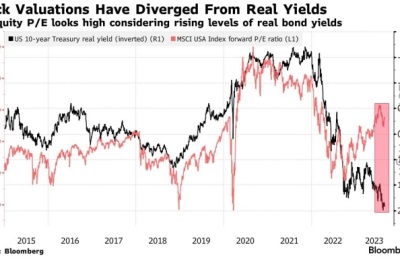

나스닥 지수가 1.53% 급락한 가운데 S&P500 지수와 다우존스 지수가 각각 0.93%와 0.22% 동반 하락했고, 정책 금리에 가장 민감한 2년 만기 국채 수익률이 5.19%까지 오르며 17년래 최고치를 갈아치우는 등 금융시장은 크게 요동했다.

정책자들은 2025년 말까지 기준금리가 3.9%까지 떨어질 것으로 내다봤다. 이 역시 6월 점도표에서 제시됐던 3.4%에서 50bp 높아진 수치다.

연준이 금리를 빠르게 올린 만큼 중립금리 수준까지 빠르게 내릴 것으로 기대했던 투자자들은 굳은 표정을 감추지 못했다.

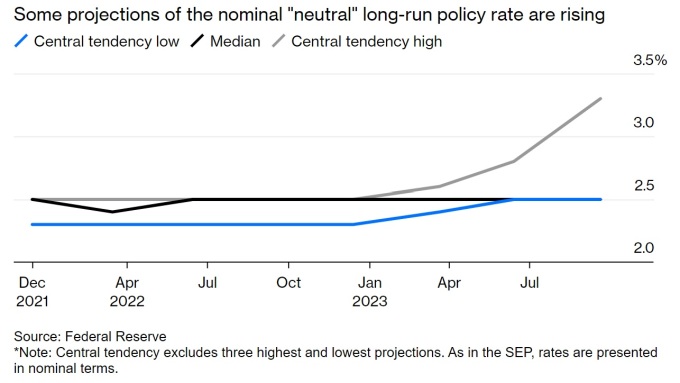

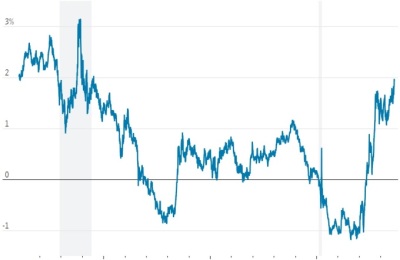

9월 FOMC를 앞두고 뜨겁게 달아올랐던 중립금리 논란에 대해서도 월가는 파월 의장의 입을 통해 불편한 현실을 확인했다.

파월 의장은 이틀 간의 통화정책 회의를 마치고 가진 기자회견에서 중립금리가 기존의 판단보다 높을 수 있다는 진단을 내놓았다.

중립금리는 인플레이션이나 디플레이션 압력 없이 잠재 성장률을 달성하도록 하는 이론적 금리 수준으로, 기존의 공감대는 2.5%다.

최근까지 월가는 기준금리가 중립금리 수준까지 인하될 것으로 기대했지만 중립금리가 2.5%보다 높다는 판단에 힘이 실리면 손꼽아 기다리던 피벗(pivot, 정책 전환)이 이뤄지더라도 금리 인하 폭이 제한될 수 있다.

파월 의장은 "여러가지 이유로 중립금리 수준이 연준의 경제전망(SEP)에 제시된 장기금리보다 높을 가능성이 분명히 있다"고 말했다.

이어 그는 "미국 경제가 예상했던 것보다 강한 것은 중립금리가 오르고 있기 때문으로 판단된다"고 밝혔다.

상당수의 시장 전문가들은 여전히 경기 침체가 발생해 인플레이션이 꺾이는 상황이 전개될 때까지 연준이 금리 인하 카드를 꺼내지 않을 것이라고 예상한다.

이를 감안할 때 이번에 제시된 경제 전망 역시 기준금리를 둘러싼 '더 높이 더 오래' 전망에 힘을 실어준다.

일반적으로 매년 9월 FOMC가 시장의 관심을 끄는 이유 가운데 한 가지는 미국의 회계연도가 9월 종료되고, 10월부터 시작되는 다음 회계연도에 대한 거시경제 지표 전망이 제시되기 때문이다.

이번에 처음 공개된 2026년 전망은 2% 물가 목표의 달성 여부와 피벗의 속도 및 폭에 대한 정책자들의 의견이 확인된다는 점에서 투자자들의 관심을 모았는데, 연준은 장밋빛 전망을 내놓았다.

정책자들이 예상하는 2023년 미국 경제성장률은 2.1%로, 6월 예고했던 1.0%보다 두 배 이상 높아졌다. 뿐만 아니라 연준은 성장률이 2024년 1.5%로 완만하게 둔화된 뒤 2026년 2.1%로 개선되는 시나리오를 예고했다.

인플레이션은 2024년 3% 아래로 후퇴한 뒤 2026년 말까지 목표치인 2.0%에 복귀할 것으로 정책자들은 예상했다.

이 같은 전망이 실현된다면 미국 경제가 연착륙 중에서도 매우 강력한 연착륙을 연출하는 셈이라고 시장 전문가들은 말한다.

경기 침체가 없을 뿐 아니라 견조한 성장을 지속하는 동시에 인플레이션을 목표 수준에 안착시키는 데 성공한다는 의미라는 얘기다.

구루들 사이에 경기 침체와 경착륙 전망이 다시 확산되는 상황과 작지 않은 괴리를 보이는 장밋빛 전망의 실현 여부와 별도로 당분간 매파 기조에 힘이 실릴 가능성이 확인됐다는 점에 월가는 긴장하는 모습이다.

shhwang@newspim.com

영상

영상