이 기사는 4월 18일 오전 11시05분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

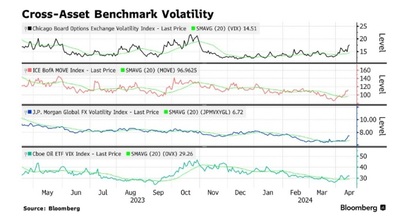

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 미국 국채시장의 변동성 지수인 무브(MOVE)가 위로 움직이면 긴장해야 한다. 상당히 높은 확률로 다른 자산시장을 흔들어 놓기 때문이다. 이는 잠자던 시장의 공포가 살아나는 순간이다.

이런 환경에서는 시장 추세를 추종하는 CTA(Commodity Trading Advisor) 계열 펀드들과 리스크 패러티 전략을 구사하는 알고리즘 펀드들이 매물을 쏟아내며 변동성을 더 키운다. 투자은행들 사이에서도 CTA 펀드의 주식 투매에 대비하라는 경고가 나온다.

1. 고개를 치켜든 MOVE

뱅크오브아메리카(BofA)가 산출하는 *MOVE 지수(Merrill Lynch Option Volatility Estimate Index)는 미국 국채시장의 (금리) 변동성을 보여주는 지표다.

국채 옵션 가격을 기준으로 계산되며 뉴욕 증시의 변동성 지수인 VIX와 비슷한 역할을 한다. 통상 MOVE 지수의 상승은 국채시장의 변동성, 즉 불확실성이 높아졌다는 신호로 해석된다. 반대로 MOVE 지수의 하락은 시장 참여자들이 한결 안정적인 금리 환경을 기대하고 있다는 의미다.

*특정 만기물을 대상으로 지수가 산출되지는 않는다. 2년~30년물에 걸쳐 국채 선물옵션 가격의 가중 평균을 사용해 시장의 내재 변동성을 산출한다.

단순히 국채 금리가 오른다 해서, 연방준비제도가 금리를 인상한다 해서 MOVE가 솟구치는 것은 아니다. 인플레이션 전망이 불확실할 때 연준 통화정책 경로가 미궁 속에 빠져 채권시장 참여자들의 금리 예측 가능성이 낮아질 때 MOVE는 상승한다. 연준이 시장 예측과 기존 커뮤니케이션에 부합하게 정책금리를 올리는 상황에선 오히려 MOVE가 떨어질 때가 많다.

국채 금리가 급하게 곤두박질 쳐도 MOVE는 솟구친다. 이는 경기전망이 매우 불확실해졌을 때다. 2020년 코로나 팬데믹 충격으로 국채 금리가 급락했을 때, 그리고 작년 3월 미국 지역은행 사태처럼 금융시스템을 뒤흔들 수 있는 (그 결과 리세션을 초래할 수 있는) 이벤트에 의해 국채 금리가 급락했을 때가 대표적이다.

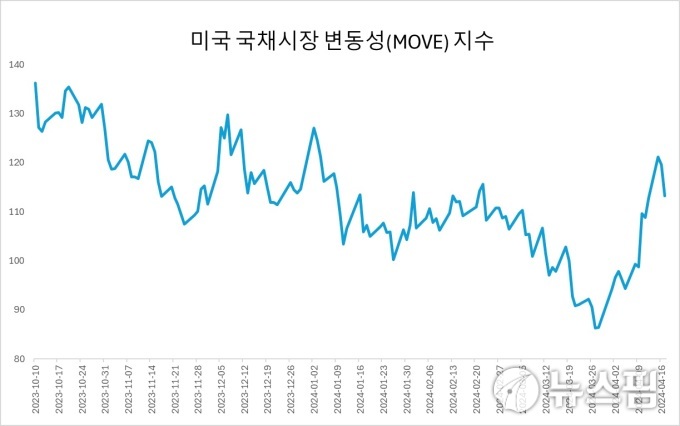

3월말 86.28까지 하락했던 MOVE 지수는 이달 들어 가파른 기울기로 상승했다. 이번 주에는 장중 121.15선까지 뛰었다. 불과 보름여 사이 MOVE는 40% 넘게 급등했다. 간밤(현지시간 4월17일)에는 113선으로 물러섰지만 국채시장을 둘러싼 불확실 변수가 상당해 이 정도에서 변동성이 계속 가라앉을 것이라 자신할 수 없다. 연준 통화정책에 시사점이 큰 매크로 지표가 발표될 때마다 채권시장이 재차 출렁될 위험, 변동성(MOVE)이 다시 솟구칠 위험이 상존해 있다.

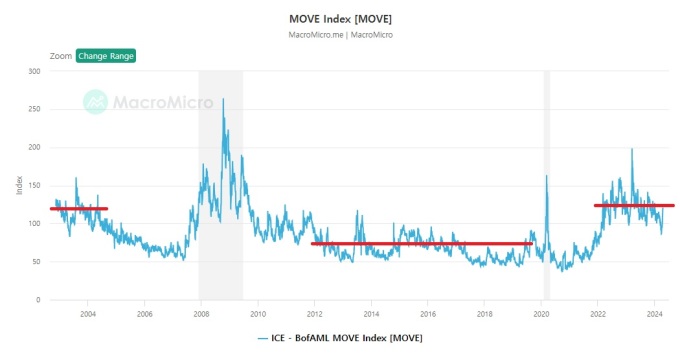

한 가지 더 주목할 점은 2022년 3월 이후 MOVE의 절대 레벨이 팬데믹 이전과 크게 높아져 있다는 것이다. 국채시장의 금리 변동성은 금융위기의 리세션 구간을 제외하면 2003~2004년 수준으로 회귀했다. 모든 자산 가격의 벤치마크 역할을 하는 미국 국채 금리의 안정감이 팬데믹 이전 십수년에 비해 현저히 떨어져 있는 상태다.

2. MOVE를 흔드는 손

이달 들어 MOVE의 상승은 인플레이션과 통화정책 경로에 대한 예측 가능성 저하 때문이다.

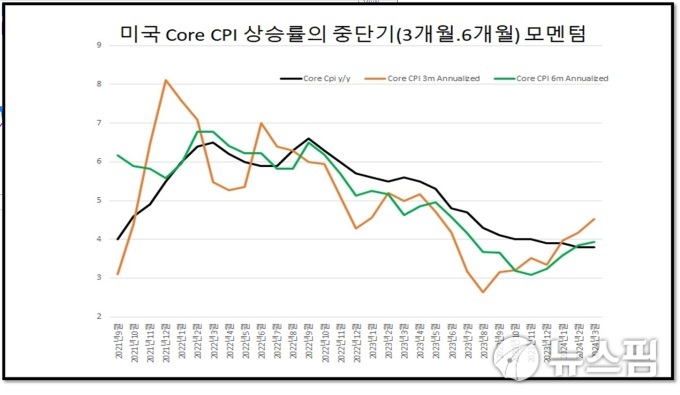

주지의 사실이듯 올 들어 미국의 기저물가 압력은 가라앉지 않고 고조되고 있다. 근원 소비자물가(CPI) 상승률(m/m)과 연준이 중시하는 슈퍼코어 CPI 상승률의 중단기 모멘텀( 3개월 연율 및 6개월 연율 상승률)은 아주 급한 기울기로 솟구치고 있다. 인플레이션 모멘텀의 역주행(재가열) 양상이 완연하다.

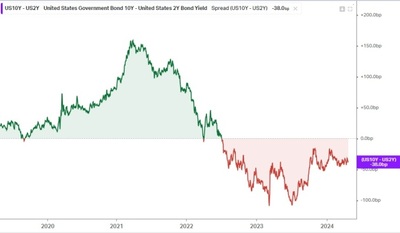

그 결과 시장이 전망하는 연준의 금리인하 경로도 심하게 뒤틀리고 있다.

미국의 일자리 사정이 여전히 견조한 상황에서 인플레이션 압력이 이렇게 계속 꿈틀대면 연준은 금리를 내리고 싶어도 못 내린다. 특히 미국의 3월 소매판매 동향은 바닥난 가계 초과저축에도 불구, 탄탄한 고용시장을 배경으로 소비자들이 여전히 왕성한 구매활동을 벌이고 있음을 보여줬다.

현 시점에서 미국 경제는 노랜딩을 넘어 재이륙 가능성도 보이고 있다. 그 결과 연준의 `노 컷(No Cut : 금리인하 불발)` 가능성이 고개를 들고 있고, 한 켠에선 `자칫하면 금리를 다시 인상해야 할지 모른다`는 위험 시나리오도 대두하 있다.

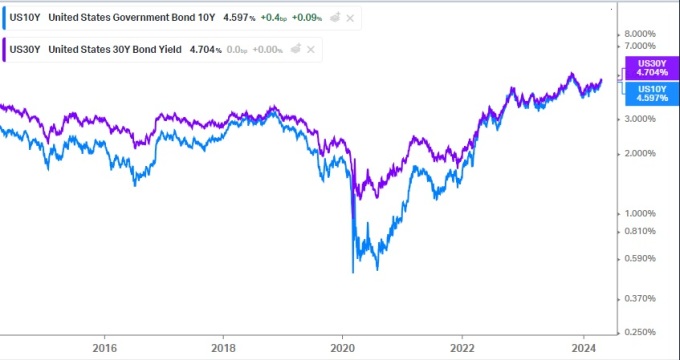

금리 변동에 따른 가격 출렁임이 상대적으로 더 큰 장기물 국채를 보유한 이들은 이런 상황에서 장기물 비중을 축소해 듀레이션을 줄여놓고 싶어한다.

3. 데이터 디펜던트(Data dependent)의 태생적 한계

연준 고수들의 물가 전망 솜씨는 시장 못지 않게 별로다. 해석이 아닌 전망의 영역에서는 그들도 `인간`이다.

올해 인플레이션이 계속 둔화해 연내 금리를 내리는 게 적절할 것이라던 판단을 고수했던 제롬 파월 연준 의장은 꼬리를 내렸다. 그는 현지시간 4월16일 연설에서 "최근 지표들은 더 큰 자신감을 주지 못했다. 자신감을 얻기까지는 당초 예상보다 더 시간이 걸릴 것 같다"고 말했다. 금리인하가 더 늦어질 수 있음을 시사한 발언이다.

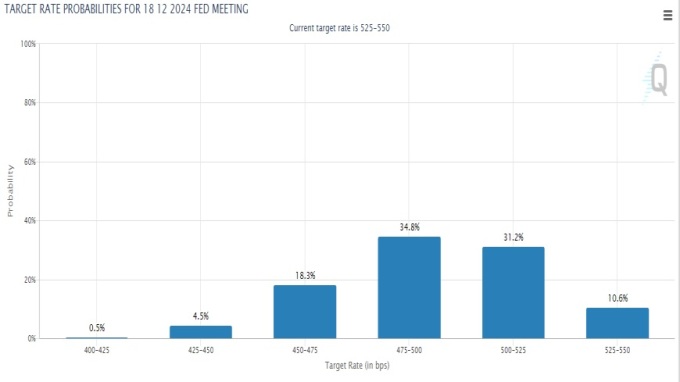

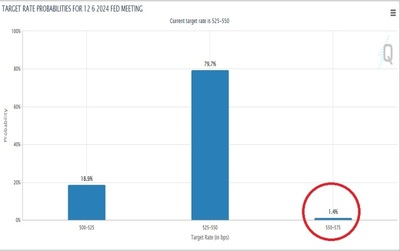

CME 페드워치(Fed Watch)에 따르면 4월18일 현재 연방기금금리 선물시장은 연준의 `노 컷` 가능성을 10.6%의 확률로 가격에 반영하고 있다. 연내 금리인하가 단 한 차례에 그칠 가능성은 31.2%에 이른다.

현재 연준의 정책은 정해진 스케쥴대로 움직이는 게 아니다. 기본적으로 데이터에 의존한다. 그리고 전지전능하지 못한 인간들의 데이터 예측 - 시장의 예측이든 연준의 예측이든 - 은 수시로 틀린다. 그러니 연준의 정책금리 경로 역시 예측 불가의 데이터에 의해 계속 춤을 춘다.

데이터가 시장과 연준의 기존 예상 범위를 계속 이탈하려는 상황에서 MOVE 지수가 얌전하기는 어렵다.

osy75@newspim.com

영상

영상