[휴스턴=뉴스핌] 고인원 특파원= 9일(현지시간) 미 주가지수 선물 가격은 뉴욕 증시 개장을 앞두고 일제히 하락하고 있다.

최근 불거진 연내 두 차례 금리인하 기대로 하락했던 미 국채 금리가 일부 미 연방준비제도(Fed) 위원들의 매파적 전망을 소화하며 반등하고 있다. 이에 금리에 민감한 기술주를 중심으로 매도세가 출회했다. 일부 기업의 실망스러운 실적도 시장 하락에 영향을 줬다.

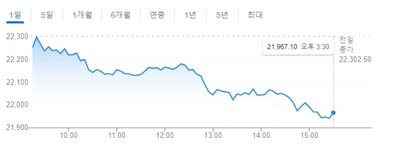

미국 동부 시간으로 이날 오전 7시 50분 기준 미국 시카고상업거래소(CME)에서 E-미니 다우 선물은 전장 대비 89.00포인트(0.23%) 내린 3만9106.00을 가리키고 있다. E-미니 S&P500 선물은 11.75포인트(0.23%) 하락한 5201.00, E-미니 나스닥100 선물은 51.00포인트(0.28%) 빠진 1만8135.50를 가리키고 있다.

지난주 예상보다 부진한 4월 비농업 고용 보고서 발표에 반등했던 시장은 이번 주 시장을 움직일 굵직한 재료가 부재한 상황에서 일부 연준 인사들이 매파적 발언에 모멘텀을 잃고 있다.

전날 공개 발언에 나선 수전 콜린스 보스턴 연방준비은행 총재는 연준의 2% 물가 목표 달성이 당초 예상보다 늦어질 수 있다고 전망했다. 이보다 하루 전에는 닐 카시카리 미니애폴리스 연은 총재가 금리 인상을 배제하지 않겠다는 보다 매파적인 입장을 내놓기도 했다.

이에 채권시장에는 연준이 금리 인상을 하지 않더라도 향후 몇 달 동안은 현 수준의 높은 금리를 동결시킬 것이라는 우려가 반영되고 있다.

이날 현재 뉴욕 채권시장에서 10년물 국채금리는 전장 대비 2.9bp(1bp=0.01%포인트) 오른 4.512%를 나타내고 있으며, 통화정책에 민감한 2년물 금리는 4.843%로 보합에 머물고 있다.

금리 선물 시장 참가자들은 연준의 첫 금리 인하 시점을 9월 정도로 예상하고 있다. 9월 금리인하 확률은 전체로 약 66% 정도 반영되고 있다.

투자자들은 올해 연준의 금리 인하 시기와 강도를 저울질하며 연준 인사들의 발언에 촉각을 곤두세우고 있다. 이날은 메리 데일리 샌프란시스코 연은 총재가 공개 발언에 나설 예정이다. 미국의 주간 신규실업수당 건수도 이날 개장 전 발표가 예정돼 있어 관심이 모아진다.

개장 전 특징주로는 미 증시에 상장된 영국의 반도체 설계업체 ▲암 홀딩스(종목명:ARM)가 다소 실망스러운 매출 가이던스 제시로 시간 외 거래에서 주가가 8% 가까이 급락하고 있다. 회사의 자체 회계연도 4분기 매출과 주당순이익은 월가 전망을 웃돌았지만, 가이던스가 월가 전망을 크게 상회하지 않는다는 점에 투자자들은 실망했다.

그 여파로 뉴욕증시 반도체 대장주인 ▲엔비디아(NVDA)도 개장 전 주가가 소폭 밀리고 있다. 엔비디아는 내달 22일 실적 발표를 앞두고 있다.

전기차 기업 ▲테슬라(TSLA)도 개장 전 주가가 1% 넘게 가까이 후퇴하고 있다. 중국에서 감원 규모를 확대하고 있다는 블룸버그 통신의 보도가 악재로 작용했다.

숙박공유업체 ▲에어비앤비(ABNB)는 기대를 웃도는 실적에도 불구하고 가이던스 실망감에 개장 전 주가가 9% 넘게 급락하고 있다. 1분기 매출과 순이익은 모두 월가 전망을 웃돌았으나, 2분기 매출이 26억8000만~27억4000만달러일 것으로 예상했는데, 가이던스 중간치가 팩트셋 집계 전망치 27억4000만달러에 못 미쳐 투자자들의 실망감이 초래됐다.

반면 미국 증권거래 앱 ▲로빈후드(HOOD)는 흑자 전환 등 기대 이상의 분기 실적 내용을 공개한 뒤 시간 외 거래에서 주가가 5% 넘게 오르고 있다.

koinwon@newspim.com

영상

영상